お金を増やすための選択肢として、選ばれるようになった「投資」

赤池実咲氏(以下、赤池):街の方々に「お金を増やすために始めたい興味があること」についてアンケートを取ったところ、このような結果となりました。

お金を増やすためにも「貯金」をしたいという方が18名、「副業」したいという方は15名、「投資」を始めてみたい方が14名で、「ギャンブル」は0名ということになりました。意外ととんとんだなという印象を持ちましたが、藤野さんはどう思われますか?

藤野英人氏(以下、藤野):「投資が増えたな」という印象ですね。2000年、もしくは1990年とかでは、(選択肢は)ほぼ貯金しかなかったと思うんです。投資があっても3つ4つ。あと副業もなかったですね。時代を感じますね。

赤池:三宅さんはどう思いますか?

三宅一弘氏(以下、三宅):私もとくに副業は前はなかったと思いますし、投資もけっこう増えてきたなと思いますね。

赤池:副業や投資が当たり前になってきているかなと思います。

2023年は投資を始めるタイミングに適している?

赤池:2022年は投資が注目されたタイミングでもあったかなと思いますが、その1つが岸田政権が打ち出した「新しい資本主義」の中の資産所得倍増プランですよね。

それで投資に興味を持った人も多いのかなと思うんですけれども、2023年は投資を始めるタイミングとしていいタイミングだと思いますか、藤野さん?

藤野:かなりいいと思います。世界的にマーケットが混乱していて、過去で見ると、2022年は低水準だった。投資はあまりタイミングで考えるべきじゃないと思うんですけれども、でも低いところから始めていくほうが、長期的なリターンは上げやすいので、タイミングとしても悪くないのではないかなと思いますね。

赤池:三宅さん、実際の市場の環境を見ているとどうでしょうか?

三宅:私も2023年はいいんじゃないかなと思います。2022年は金利が非常に上がって株安で、世界的な下落相場あるいは株安相場でしたから。

逆に2023年、特にアメリカを中心とした金融政策が変わってくれば、まさに底入れから回復局面に入っていくんじゃないかなと思います。これは投資のタイミングとして非常にいいのではないかなと思いますね。

特に日本株については、非常に大きなチャンスだと思うんです。円安で、日本のものやサービスが非常に割安になっている「大バーゲン」なんですけれども、実は株式においてはもっとそう言えるのではないかなと思うんです。

例えば日経平均ですね。ドルで見ると、2022年の高かった時は260ドルぐらいだったのが、年末になってくると180ドルぐらいなんですよ。ドルで見ると水準的には安い。海外の投資家から見た場合に、日本の株は、より「大バーゲン」になっているんじゃないかなと思いますね。

日本の株が「大バーゲン」になる理由

赤池:日本人が好きそうな「大バーゲン」という言葉ですけど、大バーゲンになる理由はどんなことが考えられますか?

三宅:1つはマクロ経済で見た場合に、アメリカやヨーロッパが金融引き締めで景気や物価に対してブレーキをかけているのに対して、日本は非常にそこの安定感がある。マクロ経済面で、日本の優位化が目立つと思います。

2つ目は、ちょうど安倍政権の時から日本企業に対してガバナンスの強化をしています。簡単に言えば、日本の企業の経営者の方々に、自社の企業価値を継続的に上げるんだと。

そのために機関投資家も努力する、企業の方々も努力するという好循環を回そうよ、というのがガバナンス改革です。ようやく日本企業の経営マインドが、いいほうに変わってきたんです。

赤池:投資をするほうもされるほうも、ちゃんとしようねと。

三宅:そうなんです。投資家から見た場合に、投資先の企業が体たらくだったら、ぜんぜん魅力がないですけれども、経営者の方が努力して、着実に企業価値を上げようということになってくれば、投資対象としての魅力度がアップしてきているんじゃないかなと。

ですから、マクロの環境が整って、個々の企業のミクロレベルでもよくなってくる。しかも今の利益水準と株価との対比で、よく「株価収益率」とか「PER」といわれる指標があるんですけれども、実は日本の独自の歴史的なレベルから見ても、これが過去最低に近いような割安水準にあるんですよ。

その面で、いろいろ条件が整ってきてるんじゃないかなと思いますね。

「すごく安い成長してる会社」がたくさんあるチャンス

赤池:藤野さんはどう見ていますか?

藤野:私は30年間投資の仕事をずっとやっていたので、めちゃムズムズするんですよ、今。

赤池:やりたいっていう?(笑)

藤野:めちゃムズムズする。何かというと、これはチャンスだなと。

何度かこういう時期があるんだけれども、僕らの世界の中で、すべての会社の情報が載っているすごい本がありまして。『会社四季報』です。

最近、四季報をくまなく見ています。そうすると、「すごく安い成長してる会社」がたくさんあるんですよね。そのたびに株価チャートを見ると、ビューっと下がってるんですよ。

特にこの2、3年間ぐらいにIPO(株を投資家に売り出して証券取引所に上場し、誰でも株取引ができるようにすること)で上場してきた会社は、「IPO不人気」って、IPOしてるから株価が下がるようなことが起きちゃってるんですよ。

そもそもドワーっと成長している会社が上場してきたら(株価が)下がるということが起きていて、「これは安すぎ」となっていて。これは自分でも、今度はいちアナリストとして、日本中に調査に行きたいなってめっちゃ思ってます。

赤池:まさに「大バーゲン」なんですね。

三宅:大バーゲンです(笑)。

四季報を見て会社を調べることは、社会常識としてもプラスに

藤野:よく「パーティーの法則」と言っていて。パーティー会場に行くと誰もいない、けれどもごちそうがいっぱいある。今そういう状態なんですよ。

赤池:独り占めですね(笑)。

藤野:これがだんだん株が上がってきて、絶好調になってくると、ガラの悪い人がいっぱい来る。手づかみで肉を食べるような人が現れるんですよね。それで料理も、ほとんど食べかすしかなくなります。

その時期が終わって、また場がシーンとして。でもホカホカの食べ物がパーティー会場にいっぱいあって、誰も取りに来ていないようなな状態になっている。だから今、パーティー会場にあるものを全部持って帰りたいような衝動にとらわれています。

赤池:空っぽのパーティー会場を、私たち一般人が見つけるのは、なかなか難しいかなと思えます。市場で何が起きてるか、円安はどうして起こったのかに目を向けて、常にウォッチしてないといけないのかなと思ってしまう方もいるかもしれません。

そういうことは、お二人みたいな方がいるから、一般の投資家はしなくてもいいんですよね?(笑)

藤野:任せてくれてもいいし、でも、自分の目で確認しに行ってもいいと思う。けっこういい会社があるので。

四季報を見て会社を調べることは「未来はどういう会社が伸びるのか」を知ることだから、別に投資しなくても、ビジネスマンの社会常識としてもプラスじゃないですか。10年後、20年後どうなるか。

かつ、今ほとんどの株が下がっているので、そういう面で個人投資家としてスタートするいい時期と言えるかもしれません。

面倒くさいなと思ったら、僕らのような人のところに参加していただくのもいいのかなと思いますね(※)。

投資の本を100冊読むより、身銭を切ってまずやってみる

赤池:見ることそのものが勉強になれば、それはまた別の意味での「投資」になってきますし。別に興味がなくても、投資してくれる人に買ってもらう。いろいろな自由はあるので、自分に合ったものから試してみるといいかもしれないですね。

藤野:そうなんですよ。そういうものをパックにして、おいしそうなものを全部入れて、はいってお届けするのが「投資信託」なんですね(笑)(※)。

赤池:お弁当ですね(笑)。

藤野:そうなんですよ(笑)。

三宅:そうですね。時間分散や地域分散、通貨分散というのも、初期投資の方だったら必要だと思います。その時間分散や地域分散を考えて始めるちょうどいい年に、2023年っていうのはなるんではないかなと思いますよね。

赤池:投資ってすごく勉強してから始めないといけないもの、難しいものというイメージがあると思うんですけど、ある社員が「自転車って、みんなまず乗ってみるよね」という話をしていて。

いくら自転車のパーツの構造を学んでも、乗れるようにはならないじゃないですか。「まずは転んでも痛くないぐらいから練習をして、徐々に慣れていくのが、投資にも当てはまるんじゃないかな」という話を社内でしていました。今、その話を思い出しました。

藤野:あとは恋愛に例えられたりすると思うんです。恋愛必殺法の本を100冊読んでも、男の子から女の子に一言も声をかけなかったら、絶対に恋愛は成就しないわけですよ。

「おはよう」と言えるかどうか。「元気?」「髪切った?」みたいなことを言えるかどうかのほうが、よっぽど大事です。

やはり実践が大事。投資の本を100冊読むより、本当に1万円でも2万円でもいいから、今は少額で投資ができるので、身銭を切ってまずやってみる。そうすると学べることがすごく大きいですよね。

赤池:恋愛も、ハラハラドキドキする相手は選ばない方がいいかもしれないですね(笑)。

藤野;それは楽しいんですけどね、最初は(笑)。

投資のプロが考える、投資を始めるベストタイミング

赤池:では「投資を始めるベストタイミング」について、お二人はあると思いますか?

藤野:いろいろあると思うんですよね。生活そのものがすごく不安定だとか、心が乱れてるという時に、新しいことは始めないほうがいいと思うんですよ。

仕事はちゃんと安定して収益が入るようになったとか、病気を治したとか、「健やかにいられる状態」はすごく大事です。そういう状態であれば、いつ始めてもいいんだと思います。

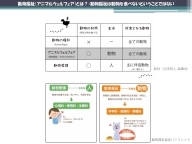

ただその時に、私はいつも3つのことをお勧めしています。それは、「小さく」「ゆっくり」「長く」なんですね。

「小さく」はとても大事です。預金通帳を見たら350万円あると。そうすると「全部投資だ」という、すごく極端な人が多くて。

0か1かみたいなのがあるけれども、投資はグラデーションなので、350万円の貯金があったら5万円から始めてもいいわけですよ。5万円とか10万円とか、無理のない範囲のところから投資をスタートしていく。まず小さくやるんです。

(そういうと)よく「小さくってどのくらいなのですか?」という追加の質問をされるんですが、僕がいつも言うのは、「手に汗をかかない金額」。その話を聞いて手がじっとり汗をかくなら、金額が多すぎるんですよね。手に汗をかかないぐらいの金額(ではじめる)。

それから「ゆっくり」というのは、一気にドーンと投資しないこと。「長く」というのは、博打みたいに今日買って明日売るという世界ではなくて、半年、1年、3年、5年という長い時間軸の中で始めてくいくこと。

この3つの原則を保っていれば、結果的にいつ始めてもいいのかなと思いますね。

三宅:私もその面でいうと、自分の経験も含めて「給与からの天引き」でやっていくのが一番いいのかなと思いました。加えて、若いうちからやっていくのが一番いいんじゃないかなと思いますね。

赤池:小さく、ゆっくり、長く。若ければ若いほど、時間が長くとれますものね。

三宅:そうですね。

一歩を踏み出せない人へ「つみたて投資」のススメ

赤池:では最後に、投資をしたくても「実際どうすればいいのか」と、まだまだ踏み出せない方も多いと思います。そんな人にアドバイスを、藤野さんからお願いします。

藤野:そうですね。「小さく、ゆっくり、長く」と、具体的には三宅さんが話をしたとおり「つみたて投資」が一番良いです。

例えば毎月5,000円とか1万円とか、もちろん10万円投資できる人だったら10万円でもいいと思うんですよ。一定の金額を、投資信託でも株式でも、積み立てながら増やしていくのが、わかりやすくて続けやすい方法なんじゃないかなと思います。

赤池:では三宅さん、お願いします。

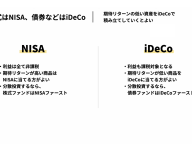

三宅:私もそのとおりだと思います。ちょうど政府も「資産所得倍増プラン」に沿って、NISAとかの優遇税制を整える方向でしょうから。

そういう面では、我々もその制度が整備されるのに乗って、積み立てを着実にやっていくのが一番いいんじゃないかなと思いますね。

赤池:「マーケットのタイミングを図って、どこでやったらいいですか?」というご質問をよくいただいていたんですけれども、さっき藤野さんが「あくまでも自分の心が重要」という(話をされていて)、そうだなと心に残りました。

みなさんもぜひ、まずはご自身の始められるところから始めていただけると、一番いいのかなと思いました。ありがとうございました。

藤野・三宅:ありがとうございました。

※ 投資信託は預貯金とは異なり、投資元本が保証されているものではなく、これを割り込むことがあります。これらの運用により生じる利益および損失は、すべてお客様(受益者)に帰属します。