早期に資金を調達する方法として注目されているのがファクタリングです。

ですが、「担保や保証人は必要なのか?」と不安に感じる人も多いでしょう。

結論から言えば、ファクタリングでは担保や保証人は必要ありません。

この記事では担保や保証人が不要な理由をはじめ、よく似た資金調達方法であるABL(売掛債権担保融資)との違い、メリットや悪質業者の見分け方まで詳しく解説します。

安心してファクタリング利用をするためにも、ぜひ参考にしてくださいね。

ファクタリングで担保・保証人が不要な理由と仕組みを解説

結論を言えば、ファクタリングは「売掛債権の売買契約」であるため、担保や保証人を設定せずに資金調達が可能です。

ここでは、融資との違いやファクタリングの仕組みに触れながら、担保や保証人が不要な理由について詳しく解説します。

ファクタリングは売掛債権の売買契約なので返済義務がない

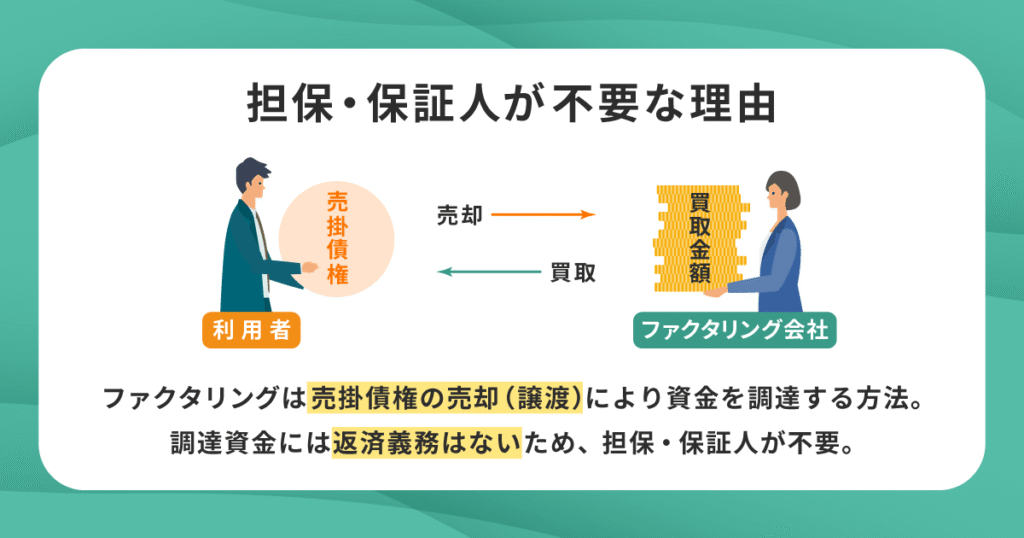

ファクタリングで担保や保証人が不要なのは、ファクタリングが売掛債権の売却(譲渡)により資金を調達する方法だからです。

利用者がファクタリング会社から受け取るのは「売掛債権の買取金額」です。

融資のような借入金とは性質が異なるため、ファクタリングでは返済義務はありません。

そもそも、担保や保証人は債務の返済を保証するために設定するものです。

ファクタリングで調達した資金は返済義務がないため、担保や保証人を設定する必要がありません。

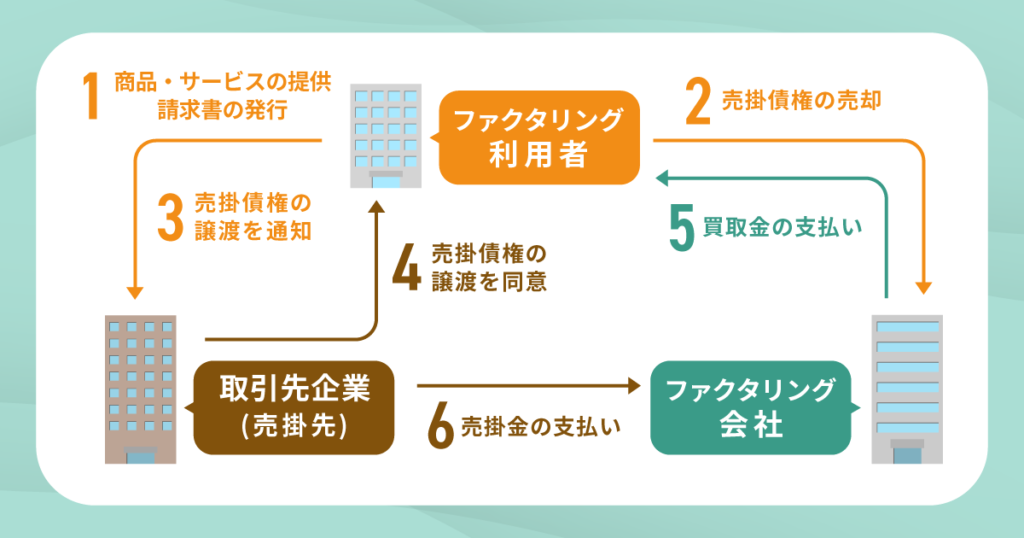

2社間・3社間ファクタリングの基本的な仕組み

ファクタリングで担保や保証人が不要である理由を深く理解するためには、ファクタリングの仕組みを知っておくことが重要です。

ファクタリングでは、契約方式の違いにより2社間ファクタリングと3社間ファクタリングに分かれます。

- 2社間ファクタリング:利用者とファクタリング会社だけで完結する契約方式

- 3社間ファクタリング:利用者、ファクタリング会社、売掛先の3社で行う契約方式

それぞれの具体的な流れは下記のとおりです。

2社間ファクタリングの流れ

- 商品やサービスの提供により、請求書を発行する(売掛債権が発生)

- 利用者が売掛債権をファクタリング会社に売却する

- 売掛債権の買取金(手数料などを差し引いた金額)を受け取る

- 売掛先から売掛金を受け取る

- ファクタリング会社に回収した売掛金を支払う

3社間ファクタリングの流れ

- 商品やサービスの提供により、請求書を発行する(売掛債権が発生)

- 利用者が売掛債権をファクタリング会社に売却する(事前に承認を得ることを推奨)

- 売掛先へ売掛債権の売却を通知する(ファクタリング会社が代行することもある)

- 売掛先から同意を得る

- 売掛債権の買取金(手数料などを差し引いた金額)を受け取る

- 売掛先が直接ファクタリング会社に売掛金を支払う

2社間ファクタリングと3社間ファクタリングでは細かな流れは異なりますが、利用者が受け取るのは「売掛債権の買取金」という点が共通しています。

融資のようにファクタリング会社から「借りる」のではなく、自社が保有する売掛債権を売った「対価を受け取る」という違いが重要なポイントです。

結論として、借金のような返済義務がないため、担保や保証人の設定が不要となります。

なお、ファクタリングの仕組みや2社間・3社間ファクタリングの違いについて詳しく知りたい場合は、下記の記事も参考にしてください。

売掛金の未回収リスクはファクタリング会社が負う(ノンリコース契約)

融資は「利用者が返済できるか」が重要なポイントですが、ファクタリングでは「売掛先が売掛金を支払えるか」が重視されます。

利用者に返済義務がないことから、ファクタリングでは売掛金の未回収リスクはファクタリング会社が負うことになります。

これを「ノンリコース契約」と言います。

ノンリコース契約では償還請求権(※)がないため、万が一売掛先が売掛金を支払えなくなった場合でも、ファクタリング利用者が返済義務を負う必要はありません。

ただし、ファクタリング会社は売掛金の未回収リスクを負うかわりに、売掛債権の信用度やリスクに見合った手数料を設定します。

この手数料率は融資の金利よりも高めに設定されるケースが多いことは理解しておきましょう。

なぜ2社間ファクタリングの返金は「借金の返済」にならないのか?

2社間ファクタリングでは、売掛先から売掛金を回収したらファクタリング会社への返金が必要になります(【2社間ファクタリングの流れ】のステップ5)。

「ファクタリング会社に返金するなら借金の返済と同じなのでは?」と思うかもしれませんが、利用者はファクタリング会社の代わりに売掛金を回収・送金しているにすぎません。

そもそも、売掛債権を譲渡した段階で売掛金を受け取る権利はファクタリング会社に移ります。

本来ファクタリング会社が受け取るはずの売掛金を利用者が一時的に預かり、送金しているだけなので、融資の返済とは性質が異なります。

なお、回収した売掛金をファクタリング会社に返金せずにほかの用途に使った場合は契約違反になるため注意しましょう。

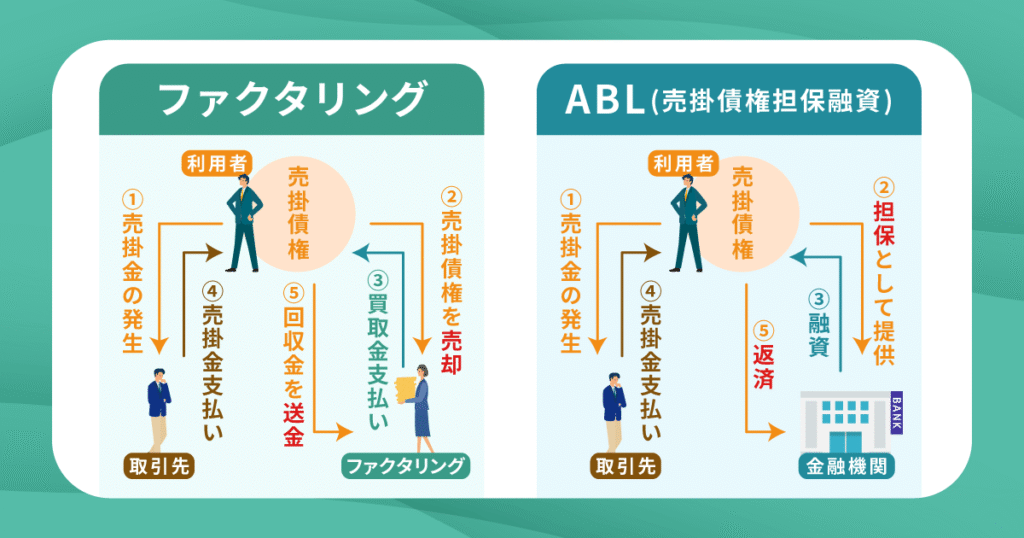

ファクタリングとABL(売掛債権担保融資)の違いとは?

売掛債権を使って資金を調達する方法としては、ファクタリングのほかにABL(売掛債権担保融資)があります。

ただし、ファクタリングは担保や保証人が不要な売買契約ですが、ABLは売掛債権や在庫を担保にした融資である点に注意が必要です。

ここでは両者の特徴を解説するので、違いをしっかり理解しておきましょう。

| ファクタリングとABL(売掛債権担保融資)の主な違い | ||

|---|---|---|

| ファクタリング | ABL(売掛債権担保融資) | |

| 資金調達の仕組み | 売掛債権の売却(譲渡契約) | 売掛債権や在庫を担保にした融資(貸付契約) |

| 返済義務 | なし | あり |

| 担保・保証人 | 不要 | 必要 |

| 会計上の扱い | 資産 | 負債 |

| 主な審査対象 | 売掛先の信用力 | 利用者の信用力 |

| 債権譲渡の通知 | 2社間:なし3社間:あり | 必要 |

| 登記の有無 | 2社間:必要な場合もある 3社間:不要 | 必要 |

| 資金調達スピード(※) | 2社間:最短即日 3社間:1〜2週間程度 | 1~3週間程度 |

| 調達可能金額 | 売掛金から手数料を引いた金額 | 信用状況によって変動あり |

| 手数料・利息の相場(※) | 2社間:10〜20% 3社間:1%〜9% | 年利2%~10% |

| 向いている企業の特徴 | 担保や保証人を用意できない 急いで資金を調達したい 赤字や税金滞納などがあっても資金を調達したい | 自社の信用力が高い 継続的に資金を調達したい 売掛債権や在庫を多く保有している |

- 自社調べ

どちらも売掛債権を利用するがABLは担保・保証人が必要

ファクタリングとABLはどちらも売掛債権を活用して資金を調達する方法ですが、両者は仕組みに大きな違いがあります。

ファクタリングは売掛債権をファクタリング会社に売却して現金化するため返済義務がなく、担保や保証人も必要ありません。

一方、ABLは売掛債権や在庫を担保として融資を受けるため、返済義務が発生します。

そのため、ファクタリングは会計上は資産として扱われるものの、ABLは借入金として負債に計上されます。

手数料や利息を比べるとABLのほうが安く抑えられる可能性がありますが、担保や保証人の確保が難しい場合はABLのハードルは高いでしょう。

審査対象や信用情報の違いも重要な比較ポイント

ファクタリングとABLは審査対象や信用情報など、ほかにも異なる点が多くあります。

たとえば、ファクタリングでは主に売掛先の信用力が審査対象となります。

自社の信用力は売掛先ほど重視されないため、スタートアップ企業や赤字・税金滞納などがある企業でも資金を調達できる可能性があります。

一方、ABLは自社の信用力が重視されるため、財務状況が悪かったり担保の資産価値が低い場合には利用が難しいでしょう。

ただし、自社の信用力が高く、売掛債権や在庫を多く保有している場合には手数料や利息を抑えて資金を調達できる手段となります。

このように、両者にはメリット・デメリットがあるため、特徴をよく理解して自社のニーズに合う資金調達方法を選ぶことが重要です。

ファクタリングのメリット・デメリットについては下記の記事でも詳しく解説しているので、ぜひ参考にしてください。

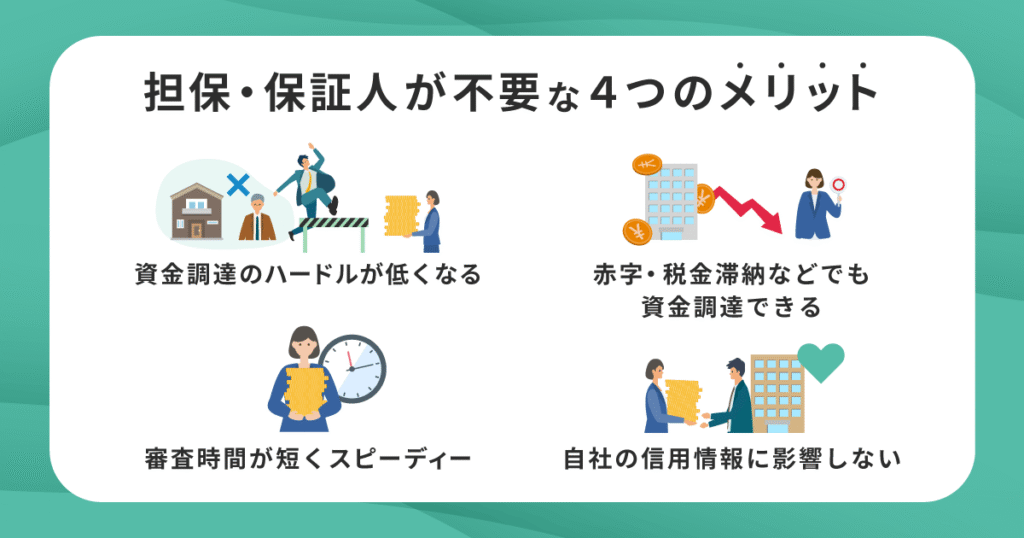

ファクタリングで担保・保証人が不要な4つのメリット

ファクタリングは、担保や保証人なしで資金調達できるのが大きな特徴です。

ここでは、担保や保証人が不要であることでどのようなメリットがあるのか、4つのポイントを解説します。

- 担保・保証人不要だから資金調達のハードルが低くなる

- 赤字・税金滞納などがあっても資金を調達できる

- 審査時間が短くスピーディーに資金を調達できる

- 自社の信用情報に影響しない

なお、ファクタリング全体のメリットやデメリットについて詳しく知りたい場合は、下記の記事も参考にしてください。

担保・保証人不要だから資金調達のハードルが低くなる

ファクタリングは担保や保証人が不要なため、融資に比べ資金調達のハードルが大きく下がる点が大きなメリットです。

売掛債権をベースとして資金を調達するため、不動産などの資産を持っていない個人事業主や中小企業でも利用しやすいでしょう。

担保や保証人の選定や評価といった手間もかからないため、実務面でも利用しやすい資金調達方法と言えます。

赤字・税金滞納などがあっても資金調達ができる

ファクタリングでは担保や保証人が不要なうえ、審査では自社の信用力よりも売掛先の信用力が重視されます。

そのため、自社の財務状況が多少悪化している場合でも資金を調達できるのが大きなメリットです。

たとえば、赤字企業や設立間もない企業、税金滞納・借金などがある企業でも問題なく資金を調達できるケースが多いです。

そのため、融資で審査落ちした場合の代替手段としても活用できるでしょう。

審査時間が短くスピーディーに資金調達ができる

ファクタリングでは担保や保証人の審査が不要なため、融資に比べて審査時間が短い傾向にあります。

必要書類も少なく、準備に時間がかかる事業計画書の提出も必要ありません。

オンラインで手続きが完了するファクタリング会社も多く、とくに2社間ファクタリングでは最短即日で資金調達が可能です。

そのため、ファクタリングでは急いで資金が必要というニーズに応えることが可能です。

即日で対応可能なファクタリング会社を探している人は、下記の記事もぜひご覧ください。

自社の信用情報に影響しない

ファクタリングは売掛債権の売買契約であり、融資ではないため、会計上は負債として扱われません。

そのため、自社の信用情報に影響を与えることなく資金調達が可能です。

将来的に融資を検討している場合でも影響がないため、複数の資金調達方法と併用しやすいでしょう。

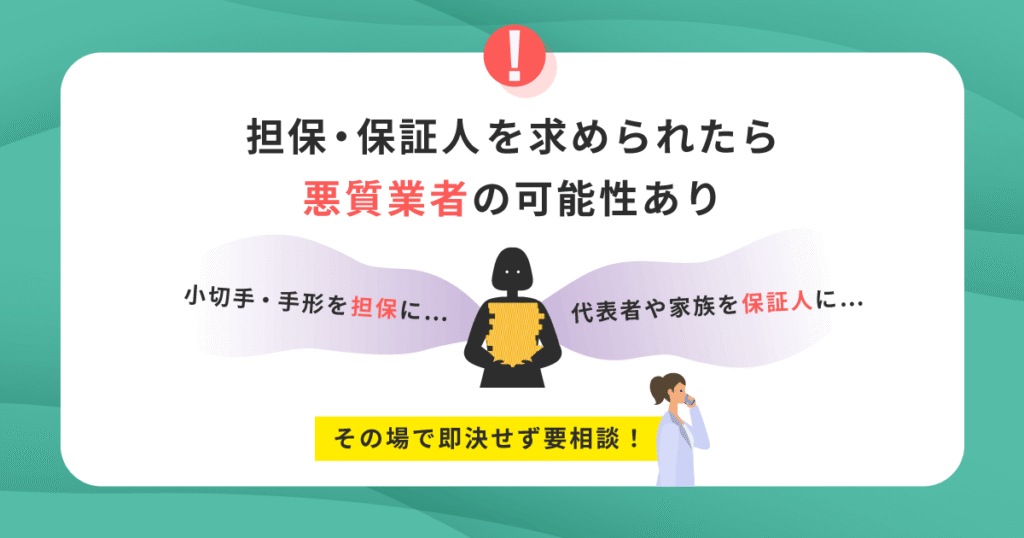

要注意!担保・保証人を求められたら悪質業者の可能性あり

ファクタリングでは原則として担保や保証人は不要です。

もし担保や保証人を求められた場合は、正規のファクタリング会社を装った悪質な業者(偽装ファクタリング)の可能性があるため注意が必要です。

ここでは、偽装ファクタリングの特徴や見分け方、担保・保証人を求められたときの対処方法について解説するので、ぜひ参考にしてください。

偽装ファクタリングとは?

偽装ファクタリングとは、実態は貸付けであるにもかかわらず、貸金業の登録をせずにファクタリング契約を偽って高額な手数料で貸付けを行う業者を指します。

正規のファクタリングは売掛債権の売買契約なので担保や保証人は不要ですが、偽装ファクタリングは利用者から金銭を巻き上げるために担保などを要求します。

なお、ファクタリング手数料の相場は下記のとおりです(※自社調べ)。

手数料については下記の記事で詳しく解説しているので、ぜひ参考にしてください。

偽装ファクタリングの特徴とは?見分け方やよくある手口を紹介

日本貸金業協会による注意喚起では、偽装ファクタリングである可能性が高いケースとして下記のポイントをあげています。

- 申込人の通帳、銀行印、キャッシュカードを預かる

- 代表者や家族に保証人になることを求める

- 小切手、手形を担保に入れさせる

- 申込人の発行済み株式を譲渡担保とし、印鑑証明書、役員変更に関する登記委任状を提出するよう求められる

など

また、金融庁による注意喚起では、下記の特徴があげられています。

- 高額な手数料が差し引かれる

- 契約書に「売買契約」であることが定められていない

- 売掛金を回収できなかった場合は利用者がリスクを負う

ほかにも、「書類不要で誰でも受かる」「審査なしで即日入金」など、あまい言葉で契約を勧めてくるケースも考えられます。

偽装ファクタリングを利用すると高額な手数料を請求されたり、悪質な取り立てにあうなどの被害が想定されることから十分な注意が必要です。

ファクタリングで担保・保証人を求められたときの対処方法は?

ファクタリングで担保や保証人を求められた場合には、慎重な対応が必要です。

たとえ手数料などの条件が良くても、その場で即決することは避けてください。

契約書の内容をよく確認し、不明点がある場合は相手に説明を求めましょう。

契約内容が不明瞭だったり、説明に不審な点がある場合には専門機関や弁護士への相談を検討してください。

下記に主要な相談窓口をまとめたので、ぜひ参考にしてください。

| 相談窓口 | 連絡先 |

|---|---|

| 金融庁/金融サービス利用者相談室 (平日10時〜17時) | 電話:0570-016811 IP電話:03-5251-6811 FAX:03-3506-6699 メールフォーム:金融サービス利用者相談室 |

| 多重債務相談窓口 | https://www.fsa.go.jp/soudan/index.html |

| 警察相談専用電話 | #9110 |

| 日本貸金業協会/貸金業相談・紛争解決センター (平日9時〜17時) | 電話:0570-051051 IP電話:03-5739-3861 |

| 消費生活相談窓口/消費者ホットライン | 188 |

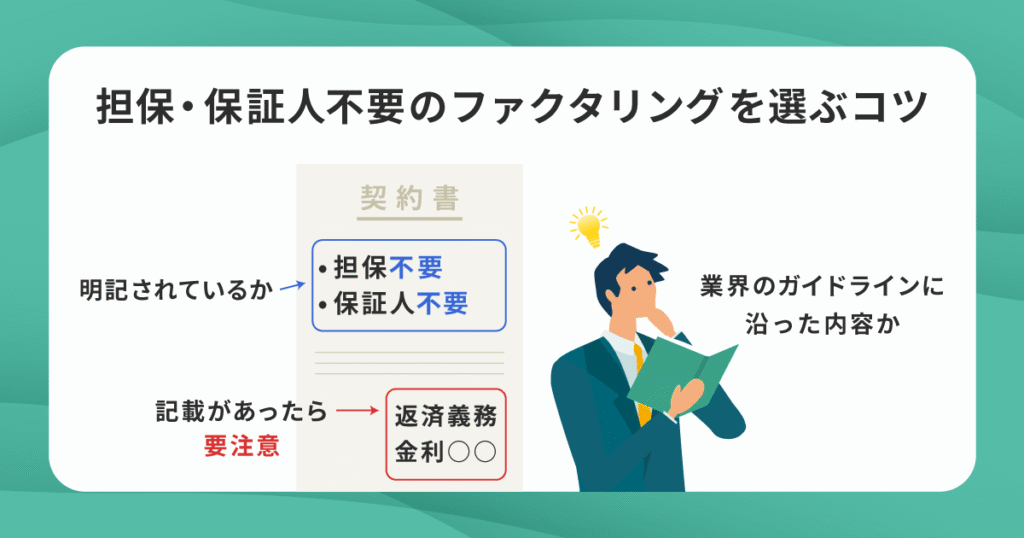

【悪質業者対策】担保・保証人不要のファクタリング会社を選ぶコツ

ここでは、悪質な業者対策として、担保や保証人が不要なファクタリング会社を見分ける際のチェックポイントについて解説します。

- 担保・保証人不要と明記されているか

- 契約内容に返済義務や金利などの記載ないか

- 業界のガイドラインに沿った内容か

ひとつずつ解説するので、ぜひ参考にしてください。

なお、信頼できるファクタリング会社を急いで見つけたい場合は、当サイトがおすすめしているファクタリング会社を検討してみてください。

担保・保証人不要と明記されているか

まずは、公式ホームページや利用規約、契約書などに担保や保証人が不要である旨が明記されているかを確認しましょう。

「原則不要」のように、表現があいまいな場合にはどのようなケースが例外になるのかも確認してください。

記載がない場合や、正確な説明がない場合には契約を避けたほうが良いでしょう。

契約内容に返済義務や金利などの記載ないか

ファクタリングは売掛債権の売買契約です。

契約内容に「返済義務」や「金利」などの記載がある場合は、融資に該当する可能性があるので注意しましょう。

また、2社間ファクタリングでは回収した売掛金をファクタリング会社に支払う必要があります。

ファクタリングは融資ではないため、分割払いや支払期日の延長には対応していない点にも注意してください。

支払期日について、遅延時のリスクやトラブル回避のポイントなどを知りたい場合は下記の記事も参考にしてください。

業界のガイドラインに沿った内容か

現状、ファクタリング事業を始める際には免許や認可などが不要なため、悪質な業者が紛れている可能性があります。

そこで、ファクタリング業界では業界団体を立ち上げ、適切なファクタリング取引の利用促進を図るためにガイドラインを設定しています。

たとえば、下記の団体のガイドラインにはファクタリングで担保を要求しないよう明記されています。

- 一般社団法人ファクタリング事業推進協会

-

買戻し特約や、譲受債権の不履行に対する担保など、譲受債権が不履行となった際に顧客に責任を追及することができる規定を置かない。

- 一般社団法人オンライン型ファクタリング協会

-

正当な理由なく担保によって回収金の引渡債務の履行を事実上強制する行為をしてはならない。

そのため、契約内容が業界団体が公開しているガイドラインに沿った内容になっているかどうかも重要なチェックポイントと言えます。

ファクタリングの担保・保証人についてよくある質問

ここでは、ファクタリングの担保や保証人についてよくある質問にお答えします。

- もし売掛先が売掛金を支払えなくなった場合はどうなる?

- 担保や保証人がない分、ファクタリングは手数料が高くなる?

- 担保や保証人がない=審査が甘いということ?

- ファクタリングの債権譲渡登記は担保なの?

ひとつずつ解説するので、ぜひ参考にしてください。

まとめ

ファクタリングは融資やABL(売掛債権担保融資)とは異なり、担保・保証人が不要でスピーディーな資金調達が期待できます。

不動産などの資産を持っていない個人事業主や中小企業でも利用しやすいため、早期の資金繰り改善にも活用できます。

ただし、なかには担保や保証人を要求してくる悪質業者(偽装ファクタリング)が紛れている可能性があるため注意が必要です。

この記事で紹介した悪質業者の見分け方などを踏まえて、信頼できるファクタリング会社を選びましょう。

当サイトおすすめのファクタリング会社は下記で詳しく解説しているので、参考にしてください。