私が作ったおすすめのファクタリング会社TOP10

早速、おすすめのファクタリング会社をランキング形式で10社紹介します。

ファクタリング会社によって特徴はさまざまなので、自社にとって最適条件で利用できる会社を選ぶことが重要です。

手数料や現金化までのスピード、そのほかのメリットなどについてもまとめているので、ぜひ参考にしてください。

PMG

| PMG | |||||

|---|---|---|---|---|---|---|

| ||||||

| 法人 | 個人 | 手数料 | ノンリコース有無 | 審査時間 | 入金スピード | 対応エリア |

| ◯ | ◯ | 2%~ | あり | 最短20分 | 最短2時間 | 全国 |

| 2社間 | 3社間 | 最低取引額 | 上限取引額 | オンライン | 土日対応 | 24時間対応 |

| 50万円 | 3億円以上 | ◯ | ◯ | ◯ | ||

| 特徴 | ||||||

| 最短2時間のスピード入金、毎月1500件以上の取引実績あり。審査は最短20分。 リピート率96%、他社からの乗り換え率98%※ 5000万円以上の現金化も相談可能。個人事業主へも対応。 毎月の運用状況をブログで報告しており、信頼感がある。 北海道~沖縄まで営業所があり、オンラインのみならず窓口対応も全国 ※参考:ピーエムジー株式会社(PMG社調査) | ||||||

PMGは独立系ファクタリング企業として売上No.1の実績があります(※1)。

売掛金額の下限・上限が幅広く、さまざまな事業規模の法人が利用可能です。

オンライン対応も可能で、現金化までも最短2時間とスピード対応が可能。

PMGは来店不要・面談不要でも利用できますが、希望があれば休日でも対面での相談依頼が可能です。

急いで現金化したい方や、専門家に直接相談したうえで決めたい方にも、柔軟に対応してもらえるので安心して進められるでしょう。

2社間・3社間ファクタリングの両方に対応している点も嬉しいポイントです。

他社からの乗り換え率は98%、リピート率は96%(※2)という実績もあるので、安心して利用できるでしょう。

また、PMGはファクタリングのほか財務支援や本業支援サービスも展開しているので、事業の包括的なサポートを依頼したい方は検討してみてください。

- 1:ピーエムジー株式会社(東京商工リサーチ調べ、2024年2月時点)

- 2:請求書で資金調達を最短2時間入金できる法人専用PMGファクタリング

QuQuMo online

| QuQuMo online | |||||

|---|---|---|---|---|---|---|

| ||||||

| 法人 | 個人 | 手数料 | ノンリコース有無 | 審査時間 | 入金スピード | 対応エリア |

| ◯ | ◯ | 1%~ | あり | 最短40分 | 最短2時間 | 全国 |

| 2社間 | 3社間 | 最低取引額 | 上限取引額 | オンライン | 土日対応 | 24時間対応 |

| なし | 上限なし | ◯ | ◯ | △ | ||

| 特徴 | ||||||

| ・最短2時間で入金 ・オンラインで完結 ・必要な書類は請求書・通帳の2点でOK ・申し込みはサイト内の見積依頼にて登録可能で、面談は不要 ・TOPページに利用者の事例が紹介されており、調達額や振り込みまでの時間の目安がわかる | ||||||

QuQuMo online(ククモオンライン)は面談不要のオンライン完結型サービスで、最短2時間で入金が完了するのが大きな特徴です。

法人の場合は必要書類は請求書と通帳の2点のみでOK。

面倒な書類の準備が不要なので、急いで現金化したい場合におすすめですよ。

また、売掛金額の下限・上限が設定されていないので、幅広い案件に柔軟に対応が可能なのも大きなメリットです。

契約方式は2社間ファクタリングのみなので、取引先企業(売掛先)への通知も必要ありません。

手数料も1%〜とかなり低く設定されているのも嬉しいポイントです。

ただし、公式ホームページには最大手数料の記載がないため、事前に確認が必要です。

基本的に2社間ファクタリングでは手数料は高めになるため、見積もり時にしっかり確認しておきましょう。

ラボル(フリーランス)

| ラボル (フリーランス) | |||||

|---|---|---|---|---|---|---|

| ||||||

| 法人 | 個人 | 手数料 | ノンリコース有無 | 審査時間 | 入金スピード | 対応エリア |

| △ | ◯ | 10% | あり | 最短30分 | 最短30分 | 全国 |

| 2社間 | 3社間 | 最低取引額 | 上限取引額 | オンライン | 土日対応 | 24時間対応 |

| 1万円 | 記載なし | ◯ | ◯ | ◯ | ||

| 特徴 | ||||||

| ・審査が通れば、24時間、365日即時振り込みが可能 ・オンラインで完結 ・個人事業主OK、独立直後でも新規でも、業種職種問わず対応 ・1万円~の少額から調達可能 ・一般的に少額ほど手数料割合(%)が高くなるが、一律10%でOK | ||||||

ラボルはフリーランス・個人事業主向けのファクタリングサービスです。

手続きはすべてオンラインで完結し、審査が完了した場合は24時間365日即時振り込みが可能。

契約方式は2社間ファクタリングのみで、早ければ業界最速水準の最短30分で現金化が完了します。

売掛金額は1万円から利用可能で、請求書の一部のみを買い取り申請することもできますよ。

ただし、取引先企業(売掛先)は法人のみという点には注意しましょう。

また、ラボルは手数料が一律10%に固定されているのも特徴的です。

手数料はファクタリング会社によって設定が大きく異なるため、複数社に見積もりを依頼して10%が妥当なのか事前に確認するとよいでしょう。

あわせて、公式ホームページには売掛金額の上限金額が未記載だったため、審査段階で確認するようにしてください。

一般社団法人日本中小企業金融サポート機構

| 一般社団法人日本中小企業金融サポート機構 | |||||

|---|---|---|---|---|---|---|

| ||||||

| 法人 | 個人 | 手数料 | ノンリコース有無 | 審査時間 | 入金スピード | 対応エリア |

| ◯ | ◯ | 1.5%~ | あり | 最短30分 | 最短3時間 | 全国 |

| 2社間 | 3社間 | 最低取引額 | 上限取引額 | オンライン | 土日対応 | 24時間対応 |

| なし | なし | ◯ | △ | × | ||

| 特徴 | ||||||

| ・買い取り金額の上限下限はなし ・過去には3万円~2億円の実績あり ・支援総額201億円、取引社数8130、対応業種27の実績あり(2023年時点) ・手数料は1.5%、業界では低水準※ ・審査最短30分、最短3時間入金を非対面で完了できる ・必要書類は2点のみ!通帳のコピーと売掛金に関する資料 ※参考:日本中小企業金融サポート機構 | ||||||

とくに信頼性を重視して選びたい方におすすめなのが、一般社団法人日本中小企業金融サポート機構です。

ファクタリング会社としては珍しい非営利団体で、財務局および経済産業局の認定を受けた中小企業経営の支援機関に該当します。

2023年時点での支援総額は201億円、取引社数は8130と実績も豊富(※)。

手数料は業界最低水準の安さで、審査に必要な書類はたったの2点のみ(通帳のコピー、売掛金に関する資料)という点も嬉しいポイントです。

審査結果は最短30分でわかるうえ、入金も最短3時間で完了しますよ。

過去の売掛金額の実績は3万円〜2億円ですが、制限は設けていないので幅広い案件を依頼可能です。

ファクタリングの内容が不明な場合でも、状況に応じた最適な提案を受けられるため、安心して利用できます。

※参考:日本中小企業金融サポート機構

ビートレーディング

| ビートレーディング | |||||

|---|---|---|---|---|---|---|

| ||||||

| 法人 | 個人 | 手数料 | ノンリコース有無 | 審査時間 | 入金スピード | 対応エリア |

| ◯ | ◯ | 2%~ | あり | 最短30分 | 最短2時間 | 全国 |

| 2社間 | 3社間 | 最低取引額 | 上限取引額 | オンライン | 土日対応 | 24時間対応 |

| なし | 上限なし | ◯ | ◯ | ◯ | ||

| 特徴 | ||||||

| ・2013年のサービス開始から、累計取り扱い高1300億円、取引件数5.8万社突破 ・申し込み~契約までオンラインで完結し、最短2時間で振り込み完了 ・地上波TVで紹介実績あり(LPにYoutube埋込あり) ・全国に5拠点(東京、仙台、名古屋、大阪、福岡)あり対応が早い ・売掛先が個人事業主の場合でも利用可能なケースがある(要相談) | ||||||

国内ファクタリング市場におけるパイオニア的存在とされる会社がビートレーディングです。

取り扱い高は累計1,300億円を突破、取り扱い件数も5.8万社以上の実績があります(※)。

オンライン契約・対面契約・訪問契約に対応しており、必要書類は通帳のコピーと売掛債権に関する資料の2点だけでOK。

申し込みから入金まで最短2時間のスピード感が魅力です。

また、ビートレーディングは受注時の発注書をベースに債権を買い取る「注文書ファクタリング」に対応しているのも大きなメリットです。

すでに売掛金が発生している案件だけではなくこれから着手する予定の案件についても利用できるので、資金繰りの可能性が広がるでしょう。

売掛金額に制限がなく、売掛先が個人事業主の場合でも対応可能なケースがあるため、まずは相談してみましょう。

※参考:ビートレーディング

ネクストワン

| ネクストワン | |||||

|---|---|---|---|---|---|---|

| ||||||

| 法人 | 個人 | 手数料 | ノンリコース有無 | 審査時間 | 入金スピード | 対応エリア |

| ◯ | × | 1.5%~10% | あり | 最短即日 | 最短即日 | 全国 |

| 2社間 | 3社間 | 最低取引額 | 上限取引額 | オンライン | 土日対応 | 24時間対応 |

| 30万円 | 上限なし | ◯ | × | × | ||

| 特徴 | ||||||

| ・申し込み~契約までオンラインで完結。全国対応で最短即日入金 ・資金調達の成功率96%と高い※ ・電子契約サービス「クラウドサイン」を採用し、セキュリティも万全 ・「契約事例」の記事から利用者の事例が確認できる ※参考:株式会社ネクストワン | ||||||

ネクストワンは法人に特化したファクタリング会社です。

ネクストワンは手数料の上限について公式ホームページでしっかり明記されているのが高評価のポイントです。

2社間ファクタリングでは5%〜10%、3社間ファクタリングでは1.5%〜8%と、業界最安水準(※1)で利用できますよ。

売掛金額の下限は30万円〜で、上限金額の設定はなく、最短即日での振り込みに対応しています。

契約事例の紹介ページでは調達額と手数料、振り込みまでにかかった期間が明記されているので、イメージしやすいでしょう。

幅広い業種との取引実績があるネクストワンですが、業界特有の慣習が多い介護報酬や診療報酬ファクタリングにも対応(※2)しています。

業界特化型のファクタリング会社を探している方は気軽に問い合わせしてみましょう。

株式会社SKサービス

| 株式会社SKサービス | |||||

|---|---|---|---|---|---|---|

| ||||||

| 法人 | 個人 | 手数料 | ノンリコース有無 | 審査時間 | 入金スピード | 対応エリア |

| ◯ | ◯ | 1.5%~10% | あり | 最短即日 | 最短当日 | 全国 |

| 2社間 | 3社間 | 最低取引額 | 上限取引額 | オンライン | 土日対応 | 24時間対応 |

| 30万円 | 上限なし | ◯ | × | × | ||

| 特徴 | ||||||

| ・申し込み~契約までオンラインで完結。全国対応で最短即日入金 ・電子契約サービス「クラウドサイン」を採用し、セキュリティも万全 ・「契約事例」の記事から利用者の事例が確認できる | ||||||

株式会社SKサービスは柔軟なサービス内容が魅力のファクタリン会社です。

個人事業主・法人両方の利用が可能で、2社間と3社間ファクタリングのいずれにも対応。

売掛金額は下限が10万〜なので、少額取引が多い場合でも安心して利用できますよ。

申し込みには電話・メールが必要なのでオンライン手続きのみでは完結しませんが、実際にスタッフとやりとりしながら進めたい方には安心材料になるでしょう。

入金は最短即日で対応可能です。

過去の取引事例では実際の売掛金額と契約までの時間を確認できますよ。

急いで入金が必要な場合は、あらかじめ連絡しておけば申し込みに必要な書類などを案内してもらえるので、まずは気軽に相談してみましょう。

エスコム

| エスコム | |||||

|---|---|---|---|---|---|---|

| ||||||

| 法人 | 個人 | 手数料 | ノンリコース有無 | 審査時間 | 入金スピード | 対応エリア |

| ◯ | × | 1.5%~12% | あり | 最短即日 | 最短当日 | 全国 |

| 2社間 | 3社間 | 最低取引額 | 上限取引額 | オンライン | 土日対応 | 24時間対応 |

| 30万円 | 1億円 | ◯ | × | × | ||

| 特徴 | ||||||

| ・他社から乗り換え利用者の95%が、手数料ダウンによりコスパUPを経験※ ・手数料は2社間では低めの5%~ ・上限12%なので少額でも安心 ・営業所は大阪だが、オンラインに対応しており即日で入金可能。対面の契約もOK ・2社、3社間の他に、介護報酬、診療報酬ファクタリング等も扱っている ※株式会社エスコム | ||||||

エスコムは法人に特化したファクタリング会社です。

売掛金額の上限にあたる1億円でも、全国対応で最短当日に資金調達が可能です。

他社から乗り換え利用者の95%が手数料ダウンによりコスパアップを経験(※1)。

2社間・3社間ファクタリングともに手数料の上限が公式ホームページにしっかり明記されているので安心して利用できますよ。

さらに、ファクタリングを初めて利用する場合は初回の手数料が半額になるキャンペーンを利用できるのも嬉しいポイント(※2)。

他社から乗り換える場合には事務手数料が無料になるサービスも実施中です(※3)。

申し込み方法は電話・FAX・メール・郵送と多彩な手段が用意されているので、自社の都合に合わせて選択できますよ。

公式ホームページでは手数料のシミュレーションも利用できるので、ぜひ活用してみてください。

トップ・マネジメント

| トップ・マネジメント | |||||

|---|---|---|---|---|---|---|

| ||||||

| 法人 | 個人 | 手数料 | ノンリコース有無 | 審査時間 | 入金スピード | 対応エリア |

| ◯ | ◯ | 0.5%~12.5% | あり | 最短30分 | 最短2時間 | 東京 |

| 2社間 | 3社間 | 最低取引額 | 上限取引額 | オンライン | 土日対応 | 24時間対応 |

| 30万円 | 3億円 | ◯ | × | △ | ||

| 特徴 | ||||||

| ・サービス開始から10年、累計買い取り100億円突破、通算45,000件の取引実績あり※ ・取引上限が3億円と高い水準 ・最短即日、夕方に申し込みでも当日夜には対応が可能 ・3~6ヶ月など、長期の売掛金にも対応可能 ・建設、製造、システム開発系などに多い長期売掛金も歓迎 ・利用者の声では20万円~8000万円まで実績がある ※トップ・マネジメント | ||||||

トップ・マネジメントは累計買い取り100億円突破、通算45,000件と豊富な取引実績があるファクタリング会社です。※

手数料の安さが魅力で、3社間ファクタリングは最低0.5%〜、2社間ファクタリングは最低3.5%〜と、かなり低く設定されています。

手数料の上限も公式ホームページに明記されているため、安心して利用できますよ。

さらに、トップ・マネジメントは多彩なファクタリングサービスを利用できるのが大きなメリットです。

2社間・3社間ファクタリングはもちろん、助成金申請とファクタリングを同時に利用できる「ゼロファク」、請求書がなくても仕事を受けたタイミングで即日資金調達ができる「見積書・受注書・発注書ファクタリング」など、利用者視点に立ったサービスが用意されています。

広告業界・IT業界に特化した資金調達サービス「ペイブリッジ」もあるので、対象の方は検討してみるとよいでしょう。

なお、トップ・マネジメントではファクタリングだけでは解決できない資金問題についてコンサルティングサービスも実施しているので、経営全般の相談をしたい方にもおすすめです。

※参考:ファクタリング・売掛金買取で資金調達|株式会社トップ・マネジメント

個人&フリーランスで利用できるおすすめの会社7つ

次に、個人事業主やフリーランスの方が利用できるファクタリング会社7社を紹介します。

法人利用とは違って利用条件が設定されているケースもあるので、事前にしっかり確認しましょう。

ラボル(フリーランス)

| ラボル (フリーランス) | |||||

|---|---|---|---|---|---|---|

| ||||||

| 法人 | 個人 | 手数料 | ノンリコース有無 | 審査時間 | 入金スピード | 対応エリア |

| △ | ◯ | 10% | あり | 最短30分 | 最短30分 | 全国 |

| 2社間 | 3社間 | 最低取引額 | 上限取引額 | オンライン | 土日対応 | 24時間対応 |

| 1万円 | 記載なし | ◯ | ◯ | ◯ | ||

| 特徴 | ||||||

| ・審査が通れば、24時間、365日即時振り込みが可能 ・オンラインで完結 ・個人事業主OK、独立直後でも新規でも、業種職種問わず対応 ・1万円~の少額から調達可能 ・一般的に少額ほど手数料割合(%)が高くなるが、一律10%でOK | ||||||

ラボルは上記のランキングTOP10にもランクインしている、フリーランスや個人事業主向けのファクタリング会社です。

業界最速水準の最短30分での振り込みに対応しており、緊急性の高い資金調達でもスピーディに対応してもらえるのが大きなメリット。

売掛金額は1万円から利用可能です。

取引先企業(売掛先)は法人のみが対象ですが、新規の取引先でも業種・職種を問わず利用できるのが嬉しいポイントです。

契約方式は2社間ファクタリングのみなので、取引先に通知されることなく資金調達ができますよ。

ほかのファクタリング会社で断られた方でも利用可能なので、まずは気軽に相談してみるとよいでしょう。

ただし、手数料が一律10%で固定されているため、注意が必要です。

手数料はファクタリング会社によって異なるため、10%が妥当なのかどうかを確認するためにも複数の会社に事前に相見積もり依頼するとよいでしょう。

ビートレーディング

| ビートレーディング | |||||

|---|---|---|---|---|---|---|

| ||||||

| 法人 | 個人 | 手数料 | ノンリコース有無 | 審査時間 | 入金スピード | 対応エリア |

| ◯ | ◯ | 2%~ | あり | 最短30分 | 最短2時間 | 全国 |

| 2社間 | 3社間 | 最低取引額 | 上限取引額 | オンライン | 土日対応 | 24時間対応 |

| なし | 上限なし | ◯ | ◯ | ◯ | ||

| 特徴 | ||||||

| ・2013年のサービス開始から、累計取り扱い高1300億円、取引件数5.8万社突破 ・申し込み~契約までオンラインで完結し、最短2時間で振り込み完了 ・地上波TVで紹介実績あり(LPにYoutube埋込あり) ・全国に5拠点(東京、仙台、名古屋、大阪、福岡)あり対応が早い ・売掛先が個人事業主の場合でも利用可能なケースがある(要相談) | ||||||

ビートレーディングは上記のおすすめファクタリング会社TOP10にもランクインしている評価の高い会社です。

利用できる業種や売掛金額の下限に制限がないので、個人事業主でも利用しやすいのが嬉しいポイントです。

売掛先は基本的に法人が対象になりますが、個人事業主の場合でも利用できるケースがあるので気軽に問い合わせしてみてください。

申し込みは専用フォームや電話のほか、LINEアプリにも対応しているので個人事業主でも利用しやすいでしょう。

相談だけでも受け付けているので、ファクタリングの利用が初めてという方でも安心です。

株式会社SKサービス

| 株式会社SKサービス | |||||

|---|---|---|---|---|---|---|

| ||||||

| 法人 | 個人 | 手数料 | ノンリコース有無 | 審査時間 | 入金スピード | 対応エリア |

| ◯ | ◯ | 1.5%~10% | あり | 最短即日 | 最短当日 | 全国 |

| 2社間 | 3社間 | 最低取引額 | 上限取引額 | オンライン | 土日対応 | 24時間対応 |

| 30万円 | 上限なし | ◯ | × | × | ||

| 特徴 | ||||||

| ・申し込み~契約までオンラインで完結。全国対応で最短即日入金 ・電子契約サービス「クラウドサイン」を採用し、セキュリティも万全 ・「契約事例」の記事から利用者の事例が確認できる | ||||||

株式会社SKサービスは上記のランキングTOP10にもランクインしているファクタリン会社です。

売掛金額は下限が10万〜なので、少額取引が多い場合でも問題なく利用できますよ。

公式ホームページでは「個人事業主の利用者も多い」と明記されているので、安心して利用できるでしょう。

過去の事例を見ると、80万~800万円の買い取り実績があります。

申し込みの際は電話やメールが必要ですが、急いでいる場合はあらかじめ連絡すると必要書類などの案内をしてもらえます。

入金は早ければ最短即日で対応してもらえるので、まずは相談してみましょう。

株式会社No.1(個人)

| 法人 | 個人 | 手数料 | ノンリコース有無 | 審査時間 | 入金スピード | 対応エリア |

|---|---|---|---|---|---|---|

| × | ◯ | 1%~15% | あり | 最短即日 | 最短60分 | 全国 |

| 2社間 | 3社間 | 最低取引額 | 上限取引額 | オンライン | 土日対応 | 24時間対応 |

| 20万円 | 5000万円 | ◯ | × | × | ||

| 特徴 | ||||||

| ・「初回買取手数料50%割引 or 他社より高額買取保証」により新規、乗り換えの敷居が低い ・上限は5000万円だが、それ以上も不可能ではない(要相談) ・手数料の下限が安く、上限も15%の明瞭で少額でも安心 ・手数料以外の費用は一切なし ・オンライン契約可能で対面不要 ・最短60分で振り込み可能 | ||||||

株式会社No.1は最短60分での振り込みに対応しているファクタリング会社です。

2回目以降の利用ではさらに早くなるので、対応スピードを重視したい人におすすめです。

手続きはオンラインで完結、全国からの利用にも対応しているので、使い勝手が良いでしょう。

公式ホームページでは30万円〜300万円の買い取り実績が紹介されています。

審査通過率は90%以上(2020年7月時点)。

手数料は3社間ファクタリングが1%〜5%、3社間ファクタリングが5%〜15%で、手数料以外の費用は発生しないとしっかり明記されている点も高評価のポイントです。

さらに、初めて株式会社No.1のファクタリングを利用する場合は「初回買取手数料50%割引」または「他社より高額買取保証」を利用できるので、気になる方は問い合わせしてみましょう。

ペイトナーファクタリング(フリーランス)

| 法人 | 個人 | 手数料 | ノンリコース有無 | 審査時間 | 入金スピード | 対応エリア |

|---|---|---|---|---|---|---|

| △ | ◯ | 10% | あり | 最短10分 | 最短10分 | 全国 |

| 2社間 | 3社間 | 最低取引額 | 上限取引額 | オンライン | 土日対応 | 24時間対応 |

| 1万円 | 100万円(初回は25万円) | ◯ | 申請のみ◯ | × | ||

| 特徴 | ||||||

| ・最短10分で入金可能。審査が10分で完了し、同時に入金も可能 ・取引額は1万円~可能で手数料は一律10%とわかりやすい ・個人間での取引でもOK、基本的に個人事業主向けのサービスだが法人も可能 ・初回のみ請求書+本人確認書類+入出金明細が必要だが、2回目以降は請求書のみで申請可能 | ||||||

ペイトナーファクタリングは個人事業主やフリーランス向けに特化したファクタリング会社です。

累計申請件数は30万件を突破※し、多くの方に支持されています。

電話やメールでのやりとりは不要で、営業時間内であれば最短10分の振り込みに対応しているのが嬉しいポイント。

初回の必要書類は請求書・本人確認書類・入出金明細が必須ですが、2回目以降では基本的に請求書があればOKなので、手続きの簡便さを重視したい人におすすめです。

なお、売掛金額の上限は100万円ですが、初回利用は25万円までとなっている点に注意してください。

また、手数料が10%で固定されている点にも注意しましょう。

手数料の設定基準はファクタリング会社によってさまざまなので、利用前に複数の会社に相見積もりを依頼することをおすすめします。

MSFJ(個人)

| 法人 | 個人 | 手数料 | ノンリコース有無 | 審査時間 | 入金スピード | 対応エリア |

|---|---|---|---|---|---|---|

| × | ◯ | 記載なし | あり | 即日 | 即日 | 全国 |

| 2社間 | 3社間 | 最低取引額 | 上限取引額 | オンライン | 土日対応 | 24時間対応 |

| 10万円 | 500万円 | ◯ | × | × | ||

| 特徴 | ||||||

| ・対面不要のオンラインで完結も可能 ・審査時間、入金も即日実施 ・必要書類は身分証+通帳コピー+請求書の3点でOK ・審査通過率は92.5%と高い※ ・HP記載以外の電話番号は存在せず、悪質業者に注意!という喚起がなされている ・手数料上限が9.8%と明記されており、少額からの取引が行いやすい ※MSFJ(2024年12月現在) | ||||||

MSFJは審査・入金を即日実行してくれるファクタリング会社です。

電話や訪問対応のほか、手続きをオンライン完結させることも可能です。

審査通過率は92.5%※と高く、手数料の上限も9.8%と明記されているのも安心して利用できるポイント。

必要書類は身分証・通帳のコピー・請求書の3点のみなので、準備にそれほど時間もかかりません。

公式ホームページでは過去の事例が紹介されており、30万円〜300万円の買い取りが紹介されています。

事例ごとに利用者の業種や現金化までの所要日数、具体的な手数料が記載されているので参考にしてください。

【図解で解説】ファクタリングとは

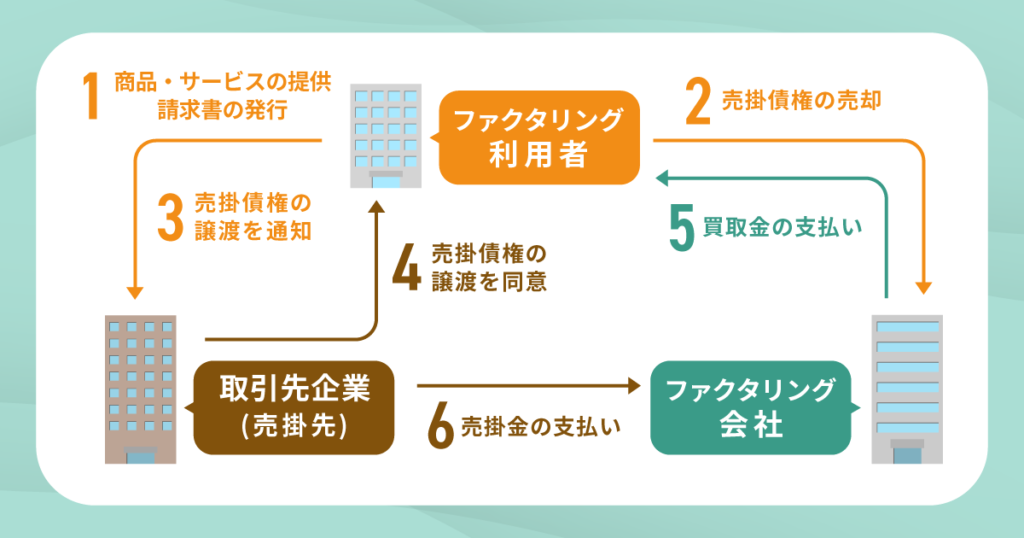

ファクタリングとは、企業が保有する売掛債権(取引先から受け取る予定の未払いの売上金)をファクタリング会社に売却し、早期に現金化する仕組みです。

契約方法としては2社間ファクタリングと3社間ファクタリングがあり、企業の資金調達ニーズや取引先との関係性によってベストな選択肢は異なります。

ここでは、図を使ってファクタリングの特徴と契約方法の違いを詳しく説明するので参考にしてください。

| 2社間ファクタリング | 3社間ファクタリング | |

|---|---|---|

| 関係者 | ・ファクタリング利用者 ・ファクタリング会社 | ・ファクタリング利用者 ・ファクタリング会社 ・取引先企業 |

| 秘密性 | 高い | 低い |

| 資金化のスピード | 速い | やや遅い |

| 手数料 | 高め(10~30%※) | 低め(1%~5%※) |

| 審査 | 通りにくい | 通りやすい |

| 工数 | 少ない | 多い |

- 自社調べ

2社間ファクタリングとは

2社間ファクタリングとは、ファクタリング利用者とファクタリング会社の2社間のみで行われる資金調達の仕組みです。

この方法では取引先企業(売掛先)に知られることなく売掛債権をファクタリング会社に売却し、早期に現金化することが可能です。

2社間ファクタリングの流れ

2社間ファクタリングの流れは下記のとおりです。

- ファクタリング利用者が取引先企業(売掛先)に商品やサービスを提供し、請求書を発行する(売掛金の発生)。

- ファクタリング利用者はファクタリング会社に売掛債権を売却する。

- ファクタリング会社は売掛債権の買取金をファクタリング利用者に支払う。

- 取引先企業(売掛先)が支払い期限にファクタリング利用者へ売掛金を支払う。

- ファクタリング利用者は取引先企業(売掛先)から受け取った回収金をファクタリング会社に返却する。

現金化に際し取引先企業(売掛先)への通知や承諾が不要で、ファクタリング利用者とファクタリング会社のみでやりとりが完結する点が大きな特徴と言えます。

メリット

2社間ファクタリングの主なメリットは下記のとおりです。

- 秘密性が高い

- 迅速な現金化が可能

まず、大きなメリットとしては秘密性の高さが挙げられます。

取引先企業(売掛先)にファクタリングの利用を知られることがないので、「もしや資金不足に陥っているのでは?」などと取引関係に悪影響が出るような心配がありません。

同時に、迅速な現金化が可能な点も大きなメリットです。

3社間ファクタリングのように取引先企業(売掛先)への通知・同意を得る手間が省けるため、取引先が多い場合には現金回収の効率化が可能です。

デメリット

一方、2社間ファクタリングのデメリットとしては下記のポイントが挙げられます。

- 手数料が高め

- 審査に通りにくい

一般的に、2社間ファクタリングの手数料は3社間ファクタリングよりも高く設定される傾向にあります。

これは、2社間ファクタリングでは売掛債権の回収リスクをファクタリング会社がすべて負う(売掛先に直接請求しない)ことが大きな理由です。

3社間ファクタリングでは取引先企業(売掛先)からファクタリング会社に売掛金が入金されるので、回収不能となるリスクが低く抑えられ、その分手数料も安く設定されます。

また、2社間ファクタリングでは支払いの遅れや不正利用に備えてファクタリング会社が利用者の信用調査も行います。

そのため、審査が厳しく通りにくいという点もあることを知っておきましょう。

3社間ファクタリングとは

3社間ファクタリングは、ファクタリング利用者とファクタリング会社に加え、取引先企業(売掛先)の3者が関与する資金調達手法です。

売掛債権の譲渡に際し取引先企業(売掛先)の同意が必要なため、信頼関係が構築されている場合に適した選択肢と言えるでしょう。

3社間ファクタリングの流れ

3社間ファクタリングの流れは下記のとおりです。

- ファクタリング利用者が取引先企業(売掛先)に商品やサービスを提供し、請求書を発行する(売掛金の発生)。

- ファクタリング利用者がファクタリング会社に売掛債権の売却を申し込む。

- ファクタリング利用者は売掛債権がファクタリング会社に譲渡されたことを取引先企業(売掛先)に通知する(ファクタリング会社が代行することもある)

- 取引先企業(売掛先)から同意を得る。

- ファクタリング会社は売掛債権の買取金をファクタリング利用者に支払う。

- 取引先企業(売掛先)が支払い期限に売掛金を直接ファクタリング会社に支払う。

売掛債権の売却に際し取引先企業(売掛先)への通知と同意が必要な点と、取引先企業(売掛先)が請求金を支払うのはファクタリング会社という点が2社間ファクタリングと大きく異なるポイントです。

メリット

3社間ファクタリングの主なメリットは下記のとおりです。

- 手数料が安い

- 取引の信頼性が高い

- 審査に通りやすい

3社間ファクタリングでは取引先企業(売掛先)から直接ファクタリング会社へ請求金を支払うため、未回収になるリスクは2社間ファクタリングよりも低くなります。

その分、手数料が安く設定されているのが大きなメリットです。

また、ファクタリングに際し取引先企業(売掛先)の同意が必要なため、悪徳業者が参入しづらく取引の信頼性が高い点もメリットに挙げられます。

取引の信頼性が高い分、審査に通りやすいのも大きな魅力と言えるでしょう。

ただし、取引先企業(売掛先)が個人事業主など回収リスクがあるケースでは審査が通りにくい可能性もあるので注意してください。

デメリット

一方、3社間ファクタリングでは下記のようなデメリットがあります。

- 取引先企業(売掛先)の同意が必要

- 現金化までのスピードがやや遅め

3社間ファクタリングでは売掛債権の売却に際し取引先企業(売掛先)への事前通知と同意を得る必要があります。

そのため取引先企業(売掛先)に知られずに現金化することは不可能で、信用面に懸念を抱かれる可能性があります。

同意を得るために手間やコストがかかることもあるでしょう。

そのため、3社間ファクタリングは売掛先との関係が良好な場合に向いている契約方法と言えます。

また、2社間ファクタリングよりも工数が多いため、現金化まで少し時間がかかる点もデメリットです。

計画的に資金調達を進められる企業に向いている契約方法と言えるでしょう。

ファクタリングを利用するメリットは何?

ここでは、ファクタリングを利用する際のメリットについて詳しく解説します。

即日、資金調達ができる可能性がある

ファクタリングの大きなメリットのひとつは、即日現金化できる可能性があることです。

一般的に売掛金が入金されるまで1〜2ヶ月ほどかかるケースが多いため、「売上があるのに資金繰りがうまくいかない」という会社もあるでしょう。

ファクタリングは売掛債権を譲渡して現金を調達する仕組みのため、通常の銀行融資に比べて資金調達が迅速です。

銀行融資を受けるためには事業計画書や担保の提出を求められますが、ファクタリングでは不要です。

さらに、2社間ファクタリングでは取引先企業(売掛先)への通知や同意が不要なため、審査が通れば最短で即日資金を受け取れる可能性が高まります。

急な支払いが必要な場合や資金繰りが逼迫している際にはとくに大きなメリットとなるでしょう。

なお、銀行融資の審査通過率を上げる方法については以下の記事が参考になるので、ぜひご覧ください。

銀行融資に影響がない

ファクタリングは企業が保有する売掛債権を売却するだけなので融資には該当せず、銀行融資のように負債として計上されません。

そのため、銀行からの信用度を維持したまま資金調達が可能です。

また、融資枠を温存できるため、将来的な銀行からの借り入れ余力を残せる点もメリットです。

ただし、債権譲渡登記を行うと審査に影響するケースがあることは知っておきましょう。

債権譲渡登記とは、売掛債権を第三者に譲渡したことを公的に証明するために行う登記のことです。

基本的に3社間ファクタリングでは債権譲渡登記は不要ですが、2社間ファクタリングでは必要になることが多いようです。

ただし、ファクタリング会社によっては不要なケースもあるため、事前に確認しておくとよいでしょう。

赤字でも税金滞納でも利用できる場合がある

通常、銀行融資では赤字決算や税金滞納がある場合融資を受けられない可能性が高いです。

ですが、ファクタリングの審査では取引先企業(売掛先)の信用度がより重要視されるため、利用者の財務状況が厳しくても利用できる場合があります。

そのため、とくに資金調達手段が限られている中小企業や個人事業主にとっては資金繰りを改善する際に有効な手段となります。

ただし、すべてのファクタリング会社が対応可能なわけではない点には注意しましょう。

資金繰りを改善することができる

ファクタリングは売掛金の回収までの期間を短縮できるので、資金繰りを改善することが可能です。

早期に現金化することでキャッシュフローが改善され、新たな仕入れや投資への余裕が生まれるほか、事業拡大にも対応できるようになります。

売掛金の回収が数ヶ月先になるような業種においては、とくに大きなメリットと言えるでしょう。

売掛金の未回収リスクを減らすことができる

ファクタリング契約は基本的に返還請求権がない(ノンリコース契約)ため、売掛金の未回収リスクを減らすことが可能です。

返還請求権とは、取引先企業(売掛先)が何らかの理由で売掛金の支払いが困難になった場合にファクタリング利用者に支払いを請求できる権利です。

ノンリコース契約では返還請求権がないため、売掛金が回収できなかった場合はファクタリング利用者ではなくファクタリング会社が支払いを負担します。

そのため、ファクタリング利用者は資金繰りの安定性を確保できます。

ただし、契約内容によっては返還請求権が設定されている契約(ウィズリコース契約)もあるので注意が必要です。

法律的にはウィズリコース契約は貸金業に該当する可能性があるため、契約内容を十分に確認しましょう。

取引先の与信管理コストを削減できる

ファクタリング契約ではファクタリング会社が取引先企業(売掛先)の信用調査を行うため、利用者は自社での与信管理コスト(調査コスト)を削減できるというメリットもあります。

通常、取引先の信用を評価するには信用調査機関のレポート取得や専門スタッフの配置が必要になるため、それなりのコストと時間がかかります。

ですが、ファクタリングを活用することでこれらの業務を外部委託する形となり、自社のコストカットが可能です。

また、ファクタリング会社の専門的な信用調査による安心感も得られるので、効率的かつ安全な取引を実現できるでしょう。

2社間取引の場合、取引先にバレない

2社間ファクタリングではファクタリング会社とのやりとりだけで取引が完結します。

3社間ファクタリングのように取引先企業(売掛先)に売掛債権の譲渡を通知する必要がないため、ファクタリングを利用している事実を知られることなく資金調達が可能です。

ファクタリング利用を知られることで信用低下や取引条件の悪化が懸念される場合にはとくに効果的な契約方法と言えるでしょう。

決算書の内容が悪くならない

ファクタリングは売掛債権を現金化する取引なので、銀行からの借入金のように負債計上はされません。

そのため、決算書の内容に悪影響を与えることもありません。

売掛金自体が多くても、現金化されても、とくに問題にはならないので安心してください。

ファクタリングは企業の財務における健全性を保ちながら資金調達を行うことができる方法と言えるでしょう。

無担保・無保証で資金調達ができる

銀行融資と異なり、ファクタリングを利用する際には担保や保証は必要ありません。

そのため、資産が少ない中小企業や個人事業主でも手軽に資金調達ができるのが大きなメリットです。

ただし、なかには悪徳業者も存在しているため注意が必要です。

基本的に何らかの理由で取引先企業(売掛先)から入金が確保できない場合でもファクタリング利用者が負担を負うことはありませんが(ノンリコース契約の場合)、偽ファクタリング会社では高い金利や罰則の規定を設けているケースがあります。

事前に契約内容をしっかり確認するようにしましょう。

事業計画を立てやすくなる

ファクタリングを利用すると、売掛債権を早期に、そして確実に現金化できるため、企業のキャッシュフローが安定し事業計画を立てやすくなるというメリットがあります。

とくに、売掛金回収の遅延による資金不足のリスクを軽減できるため、安定した事業運営が可能になります。

既存事業への投資はもちろん、新規事業への挑戦など戦略的な計画も実現しやすくなるでしょう。

小口取引、大口取引でも利用可能

ファクタリング会社にもよりますが、ファクタリングでは売掛債権の金額の大小に関わらず利用できる点がメリットです。

小口取引では少額の売掛金を早期に現金化することで日々の運転資金を確保する助けになりますし、大口取引ではまとまった資金を確保することで事業の投資にも対応できます。

取引規模に応じた利用が可能なため、幅広いニーズに対応できる資金調達手段と言えるでしょう。

フリーランスや個人事業主でも利用できる会社もある

最近では法人だけでなくフリーランスや個人事業主でも利用できるファクタリング会社が増えてきました。

ファクタリング会社の審査基準は取引先企業(売掛先)の信用度なので、フリーランスや個人事業主でも問題なく利用できるケースが多くあります。

とくに、収入の大半が売掛金として受け取る形態の業種(ITエンジニアやデザイナー、ライターなど)では、資金繰りの安定化に役立つでしょう。

ファクタリングの手数料は経費計上が可能

ファクタリングでは売掛金の一部を手数料としてファクタリング会社に支払います。

手数料の金額はファクタリング会社によって異なりますが、一般的に2社間ファクタリングでは約10~30%、3社間ファクタリングでは約1%〜5%ほどと言われています。※

ただ、この手数料は経費として計上することができるため、企業の課税所得を減らし、実質的な負担を軽減することが可能です。

中小企業や個人事業主にとっても利用しやすい資金調達法と言えるでしょう。

- 自社調べ

ファクタリングのデメリットや注意点

多くのメリットがあるファクタリングですが、もちろんデメリットや注意点も存在します。

利用する前に、下記のポイントをしっかり確認しておきましょう。

ファクタリングには手数料がかかる

ファクタリングでは売掛金の一部を手数料としてファクタリング会社に支払う必要があります。

金額はファクタリング会社によって設定基準が異なりますが、一般的には売掛債権の金額や利用者・取引先企業(売掛先)の信頼度、利用回数によって決まることが多いようです。

なかには手数料を10%などと固定している会社もありますが、その手数料が妥当かどうか判断するためには複数の会社に相見積もりを依頼するとよいでしょう。

なお、契約方法によっても手数料は異なり、3社間ファクタリングよりも2社間ファクタリングのほうが高めに設定されています。

これは、2社間ファクタリングのほうが売掛金の未回収リスクが高くなるためです。

そのため、手数料コストを少しでも削減したい場合は3社間ファクタリングを検討するとよいでしょう。

売掛金以上の資金調達はできない

ファクタリングは売掛金を基に資金調達を行う仕組みであるため、売掛金以上の資金調達には対応していません。

そのため、売掛金の金額が少ない企業では十分な資金調達が期待できないケースもあるでしょう。

銀行融資など、ほかの手段と併用するなどの対策が求められます。

ファクタリング会社のなかに資金繰りや経営の相談に乗ってくれるところもあるので、必要に応じて検討してみるとよいでしょう。

偽装ファクタリングの利用に注意する

ファクタリングの利用機会増大に伴い、最近ではファクタリングを装った偽装ファクタリング会社(ヤミ金融業者)の存在が確認されています。

基本的に、倒産などにより取引先企業(売掛先)から売掛金が回収できなくなった場合、ノンリコース契約(返還請求権がない契約)ではファクタリング利用者が負担する必要はありません。

ウィズリコース契約(返還請求権がある契約)でも、正規のファクタリング会社であれば柔軟な返済スケジュールを設けるなどの対応があります。

ですが、偽装ファクタリング会社の場合は債権回収できない場合は買戻しを行わせたり、そもそもの手数料が高かったり、対応がかなり悪質です。

ファクタリングの利用については金融庁から注意喚起が発表されているので、下記のホームページもしっかり確認しておきましょう。

実態は貸金業に該当する取引にも関わらず、貸金業の登録がされていないヤミ金融業者のケースもあるので、くれぐれも注意してください。

悪質な金融業者に関しては日本貸金業協会からも注意喚起が発表されているので、下記のホームページも事前に確認しておきましょう。

下記のチラシではファクタリングを装ったヤミ金融である可能性が高いケースも確認できますよ。

SNS個人間融資・給与ファクタリングは利用しない

SNSなどで勧誘しお金の貸し借りを行う「個人間融資」や、未払いの給与を債権として買取り現金化する「給与ファクタリング」は手軽さや即日入金をうたっていますが、実態はヤミ金融業者に該当する可能性が高く、極めて危険な取引です。

個人間融資では貸金業の登録をしていない者による違法な貸し付けである可能性があり、違法な高金利や個人情報の悪用などのトラブルに発展する危険性があります。

また、給与ファクタリングに関しては「給与債権の売買」をうたっていますが、実際には貸金業に該当するため、借金と変わりありません。

貸金業利用者に関する調査結果※によれば、ヤミ金融業者の利用により「金利の負担が重かった」「生活(事業)が悪化した」との回答も多く見られたため、資金繰りを改善するために利用することは避けましょう。

なお、金融庁による注意喚起の内容や国民生活センターによる具体的な相談事例は下記で確認できますよ。

債権譲渡禁止の契約書はファクタリングできない

取引先企業(売掛先)との契約で債権譲渡が禁止されている場合はファクタリングを利用できない点に注意しましょう。

譲渡が発覚した際には契約違反となるリスクがあります。

そのため、ファクタリングを検討する際はあらかじめ契約書の内容を確認することが必要です。

とくに、2社間ファクタリングでは取引先企業(売掛先)が関与しないため、事前にしっかり確認するようにしてください。

売掛先が個人事業主の場合は利用が不可

ファクタリングは取引先企業(売掛先)の信用度や支払い能力が重要視されるため、取引先が個人事業主の場合は利用できないケースが一般的です。

これは、個人事業主の信用度や支払い能力の評価が難しいことが大きな理由です。

ただし、個人事業主がファクタリング利用者となることは可能なので、混同しないようにしましょう。

不良債権はファクタリングできない

ファクタリングでは売掛金をきちんと回収できるかどうかが重要な審査基準となります。

不良債権、つまり回収が困難と判断される売掛金はファクタリング会社にとって大きなリスクとなるため、基本的に利用対象外であることを覚えておきましょう。

売掛先が経営難で支払い能力が低い場合や法的な問題を抱えているなどの場合はさらにリスクが高まるので注意が必要です。

取引先の不信感につながり関係に影響を与える

3社間ファクタリングではファクタリング会社に売掛債権を譲渡したことが取引先企業(売掛先)に通知されるため、取引先との信頼関係に影響を与える可能性があります。

具体的には、「資金繰りが悪化しているのでは?」などと推測されるリスクがあります。

最終的に取引先企業(売掛先)は売掛金をファクタリング会社に支払う形になるため、支払い情報が第三者(ファクタリング会社)に渡ることを懸念する取引先もあるかもしれません。

しかしながら、ファクタリングの利用が必ずしもマイナスに捉えられるわけではありません。

「財務管理がしっかりしていて、リスクを管理している」と捉えることも考えられます。

いずれにせよ、長期的な取引を重視する場合は信頼関係を維持するためにファクタリングを利用する理由を事前に説明するなどの配慮が必要でしょう。

ファクタリングの利用で審査が通りやすい条件とは

ここでは、ファクタリングの利用において審査が通りやすい条件について解説します。

とくに、2社間ファクタリングでは3社間ファクタリングよりも審査が通りにくい傾向にあるので、しっかり条件を確認しておきましょう。

社会的に信用力のある会社との取引

取引先企業(売掛先)が社会的に信用力の高い会社である場合、ファクタリング審査が通りやすくなります。

たとえば、大手企業、上場企業、公的機関などが該当します。

これらの会社は過去の支払い実績が優れているケースが多く、倒産リスクも低いため、ファクタリング会社から見て安全性が高いと判断されます。

さらに、信用格付けを持つ場合や財務状況が公表されている場合も高評価につながるでしょう。

法人登記してから長い場合

ファクタリング利用者自身が法人登記をしてから長期間経過していると、審査が通りやすくなります。

これは「事業が長く継続している=経営が安定している証拠」と見なされ、信頼性が高まるためです。

また、法人としての経歴が長いと法令遵守や税務履行などの面でも信頼を得やすい傾向にあります。

反対に、法人登記をしてから1年未満の利用者の場合は審査が通らないケースがあること覚えておきましょう。

ただし、3社間ファクタリングの場合は元から審査が通りやすいため、それほど気にする必要はありません。

売掛債権の支払い期日がほどよく短い

ネット上では「売掛債権の支払い期日が短いほど回収リスクが低い」と書かれていることがありますが、これは間違いです。

支払い期日が短すぎる場合は、以下のような理由で断られるケースがあるので注意してください。

- ファクタリング会社が取引先企業(売掛先)を調査する時間が限られてしまい正確な判断ができない

- 支払い期日が短すぎると手数料が低くなり、ファクタリング会社の儲けにならない

逆に、支払い期日が90日以上と長すぎてもリスク有りと捉えられる場合があるので注意してください。

理想としては、支払い期日が30日〜60日程度あると良いでしょう。

ただし、継続的な取引の場合や取引先が上場企業などの場合は支払い期日の長さによらず審査が通りやすくなるので、自社の取引内容をしっかり確認しておくと安心です。

取引年数が長い企業の売掛金

取引年数が長く、毎月安定的に売掛金が支払われている取引先企業(売掛先)の場合は審査が通りやすくなります。

これは、長期間にわたり取引が継続していることで支払い能力が安定している、信頼性が高いと見なされるためです。

売掛金の支払い遅延や未払いのリスクが低いと判断されるため、ファクタリング会社にとって安心感を与えます。

売掛金の大きいファクタリング

売掛金の額が大きい場合、ファクタリング審査が通りやすくなることがあります。

これは、取引額が大きいほどファクタリング会社が受け取る手数料が多くなり、収益性が高まるためです。

ただし、大口案件の場合は未回収時のリスクも大きくなるため、ファクタリング会社によっては金額の上限を設けているケースや案件自体を断るケースもあります。

その場合は、大口案件を好むファクタリング会社を利用するとよいでしょう。

必要書類がきちんと揃っている場合

ファクタリング審査では、必要書類の提出がスムーズに行えることが重要です。

決算書や契約書、請求書、納品書、過去の取引実績(銀行の通帳)など、取引先企業(売掛先)の情報を正確に把握できる書類が多いほど審査が通りやすい傾向にあります。

書類が不足している場合や不備が多い場合は、審査に時間がかかるだけでなく、信頼性が低いと判断される可能性があるので注意してください。

利用者の経営状況も関係する

ファクタリング審査では利用者の経営状況も重要な要素です。

3社間ファクタリングの場合はそれほど重要視されませんが、2社間ファクタリングでは利用者が倒産するとファクタリング会社は売掛金を回収できなくなります。

そのため、審査では利用者の経営状況や税金納付状況、社会保険料の支払い状況なども確認されるケースが多いです。

経営改善の取り組みや事業計画の明確さはプラス要素となるため、ファクタリング契約の利用前に整理しておくと審査を通過する可能性が高まるでしょう。

業種特化型の利用がおすすめ

特定の業種に特化したファクタリング会社を利用すると、審査が通りやすくなる場合があります。

たとえば、建設業では売掛金の回収期間が長期化することが多い、元請けや下請け間の契約構造が複雑など、業界特有の性質があります。

業種特化型のファクタリング会社であれば業界の仕組みや慣習について深い理解があるスタッフが在籍しているので、適切なサポートが得られます。

取引条件や審査基準がより柔軟になり審査が迅速に進む可能性が高くなるため、業種特化型のファクタリング会社の利用も検討してみましょう。

過去にファクタリングを利用した場合

過去にファクタリングを利用し、問題なく取引が終了している場合、再利用時の審査が通りやすくなる傾向があります。

これは、ファクタリング会社がリスクが低いと判断するためです。

ファクタリング会社によっては1回目は売掛金の上限額が決まっていたり、審査に慎重になることがありますが、2回目以降の利用では条件が緩くなったり審査スピードが早くなるケースがあるので、格段に利用しやすくなるでしょう。

ファクタリング会社の比較ポイントや選び方

ここでは、ファクタリング会社の比較ポイントや選び方について解説します。

注意点もしっかり解説するので、ぜひ参考にしてください。

運営会社の信頼性を調べ偽装ファクタリングじゃないか確認

ファクタリング会社を選ぶ際、運営会社の信頼性を確認することは非常に重要です。

すでに解説したとおり、近年のファクタリングの利用機会増大に伴って偽ファクタリング会社(ヤミ金融業者)の存在が確認されています。

不正なファクタリング会社を避けるために、まずは会社の公式ウェブサイトで所在地、連絡先、法人登記情報などを確認しましょう。

創業年数や提携している金融機関・企業の数や規模も参考になります。

東京弁護士会でも2020年に偽装ファクタリングによる被害拡大防止に関する意見書(※1)を発表していますが、悪質な手口の場合は個人では判断が難しいかもしれません。

もし不審な点がある場合は、契約前に弁護士や専門家に相談するのも効果的です。

金融庁が設置している「金融サービス利用者相談室」(※2)も活用してみましょう。

審査の通過率のからくり

「高い審査通過率」をアピールしているファクタリング会社は魅力的に思えますが、実際は手数料が高めに設定されているケースが多いので注意しましょう。

というのも、ファクタリング会社では利用者や取引先企業(売掛先)の信頼度などに応じて手数料を決めているからです。

審査通過率が高いということは、利用者や取引先に多少の懸念点がある場合でもファクタリング会社がリスクを負って審査を通過させているケースが考えられます。

その見返りとして、手数料が高く設定されることが多いので注意しなくてはなりません。

利用者や取引先に問題がなければ、高い審査通過率を主張しているファクタリング会社でなくてもきちんと審査を通過でき、適正な手数料で利用できるのでそちらを選びましょう。

もし、審査通過率の高さを宣伝している会社を選ぶ場合は、その裏にある条件や、通過後に提示される手数料、契約内容などをしっかり確認してください。

手数料の料金で決める

手数料はファクタリング会社を選ぶうえで重要な比較ポイントです。

そのため、ファクタリング会社を比較する場合は手数料の下限値と上限値の確認は必ず行いましょう。

とくに、上限値が不明瞭だと契約後に高い手数料を請求され、資金繰りの悪化につながるリスクがあるため注意してください。

金融庁ではファクタリングを装ったヤミ金融業者の存在を確認しており、注意喚起を行っています。

高額な手数料の支払いにより多重債務に陥る危険性があるため、契約前にしっかり確認し、無理のない条件で契約を進めることを心がけてください。

また、隠れたコスト(契約手数料や事務手数料など)がないかも事前にしっかり確認しましょう。

透明性があり、自社の資金繰りに適した条件を提供している会社を選ぶことが重要です。

なお、手数料は契約方式によっても異なるため、コストを削減したい場合は2社間ファクタリングではなく3社間ファクタリングを選ぶと良いでしょう。

2社間か3社間取引にするか決める

すでに解説したとおり、ファクタリング契約には2社間ファクタリングと3社間ファクタリングがあり、それぞれにメリットとデメリットがあります。

2社間ファクタリングでは自社とファクタリング会社のみで契約が行われるため、取引先企業(売掛先)に知られることなく資金調達が可能です。

一方で、リスクが高いため手数料が高くなる傾向があります。

これに対して、3社間ファクタリングは取引先企業(売掛先)も契約に参加するため透明性が高く手数料が低い点が特徴的です。

ですが、取引先企業(売掛先)にファクタリングの利用を通知する必要があるため、関係性に影響を与える可能性があります。

ただし、長期的に有効な取引関係を続けているのであれば、それほど問題にはならないでしょう。

取引先との関係性によってどちらの形式が適しているかを慎重に検討することが重要です。

時間に余裕がある場合、いろんな会社に相みつする

時間に余裕がある場合は、複数のファクタリング会社に相見積もりを依頼するのがおすすめです。

というのも、同じ金額の売掛債権でも会社によって手数料率や入金スピード、サポート内容が異なるためです。

また、見積もり依頼を通じて各社の対応の早さや説明のわかりやすさも把握できるため、信頼できる会社を見極める助けになるというメリットもあります。

とくに、初めてファクタリングを利用する場合は急ぎの案件を避け、十分な比較検討を行うことで諸々のリスクも回避できるでしょう。

審査の時間、入金までの時間を調べる

ファクタリングを利用する際、審査から入金までにかかる時間を事前に確認することが大切です。

あまりにも入金が遅いとわざわざファクタリングを利用する意味がありません。

一方で、スピードを重視しすぎると手数料が高くなることがあるため注意しましょう。

基本的にはどのファクタリング会社も数日以内に審査・入金が行われるケースが多いですが、自社の緊急性とコストのバランスを考慮したうえで検討してください。

必要書類の多さを確認する

ファクタリングを利用する際には、必要書類の種類や量を確認しましょう。

一般的には、身分証明書、売掛債権を証明する書類(請求書や契約書)、決算書、登記簿謄本、納税証明書などが求められるケースが多いですが、ファクタリング会社によっては必要書類が少なく済むケースもあります。

あまりにも提出資料が多い場合は準備にかかる時間や労力が増えるため、手続きの簡便さを重視する場合は提出書類が少ない会社を選ぶとよいでしょう。

とはいえ、あまりにも手続きが簡便な場合は手数料が高く設定されているケースがあるので注意が必要です。

初回の利用時のみ必要書類が多く、2回目以降の利用では少なく済むという会社も多いので、自社の体制に合わせて選ぶとよいでしょう。

債権譲渡登記が必要な会社は避ける

ファクタリング会社によっては債権譲渡登記が必要なケースがあるので注意しましょう。

債権譲渡登記とは、売掛債権を第三者に譲渡したことを法的に記録する手続きです。

登記により取引の透明性が確保されるというメリットはありますが、登記の事実は誰でも確認できるため、取引先企業(売掛先)や銀行に登記状況が伝わることを嫌う企業にとってはデメリットにもなります。

また、債権譲渡登記には登録費用や手間がかかるので、可能な限り債権譲渡登記を必要としないファクタリング会社を選ぶとよいでしょう。

オンライン面談&契約ができる会社を選ぶ

ファクタリング会社を選ぶ際は、オンライン面談やオンラインでの契約ができる会社を選ぶのがおすすめです。

会社の近くにファクタリング会社がない場合や忙しくて対応に時間を割けない場合でも効率よく契約を進めることが可能になります。

契約自体もクラウドサインなどで対応できるので、利便性を重視する場合は検討してみてください。

ノンリコース契約があるかどうかを調べる

ノンリコース契約(返還請求権がない契約)とは、取引先企業(売掛先)が何らかの理由で支払い不能になった場合でもファクタリング利用者が返済義務を負わない契約形式です。

ノンリコース契約では売掛金回収のリスクをファクタリング会社が負うため、自社のリスクを最小限に抑えることが可能です。

ですが、その分ノンリコース契約では手数料が高く設定される傾向にあります。

とはいうものの、ファクタリング契約ではノンリコース契約が主流なのでそれほど気にしなくてもよいでしょう。

これは、返還請求権がある契約(ウィズリコース契約)は日本の法律的にはファクタリング業ではなく貸金業に該当する可能性があるためです。

ウィズリコース契約でファクタリング業を営んでいる場合は、違法業者に該当する可能性があるため注意してください。

ファクタリングの下限や上限を調べる

ファクタリング会社を選ぶ際は、取り扱い可能な売掛債権の金額の下限や上限を調べ、自社の売掛金額に合う会社を選ぶようにしてください。

基本的に、大きな金額の売掛債権を扱う場合は上限金額が高く、資金力がある銀行系ファクタリングを選ぶとよいでしょう。

反対に、少額の売掛債権の場合は下限金額が低いファクタリング会社を選びましょう。

ファクタリング会社が得意とする金額規模と依頼したい売掛金額に差がある場合は利用条件が不利になる可能性があるため、自社の金額規模に最適な会社を選ぶことを心がけてください。

自社の業種や規模に適したファクタリング会社かどうか

ファクタリング会社を選ぶ際は、自社の業種に適した会社かどうかも重要なチェックポイントです。

建設業界や医療業界など、特定の業種に特化したファクタリング会社では業界特有のニーズに対応した条件やサービスが整っています。

「契約書が妥当かどうか」「未回収リスクはどのくらいか」など正確な判断ができるため、ほかのファクタリング会社の審査に落ちた場合は業種特化のファクタリング会社を検討してみるとよいでしょう。

また、事業規模に合わせてファクタリング会社を検討することも重要です。

自社の業種や事業規模に合う会社を選ぶことで、よりスムーズな資金調達が可能になるでしょう。

利用者の口コミやトラブルが多くないか確認

この記事で紹介しているおすすめのファクタリング会社TOP10は問題ありませんが、ファクタリング会社を自分で1から調べる場合は実際の利用者の口コミや評判を確認することが重要です。

悪質な業者による被害を未然に防ぐため、トラブルがあった会社や評価が著しく低い会社は避けましょう。

口コミを参考にする場合は、1つのサイトだけでは情報が偏ってしまう危険性があるので、可能な限り複数のサイトを参考にするようにしましょう。

また、これまでの実績が少ない場合や契約条件などの情報公開があいまいで不十分な場合も要注意です。

自社のエリアで対応しているかどうか

ファクタリング会社を選ぶ際は、自社のエリアに対応しているかどうかを確認しましょう。

地域密着型のファクタリング会社の場合は、その地域特有のニーズや経済事情を把握している点が大きなメリットです。

直接会って資金の相談をできる点も安心できるポイントです。

柔軟な対応も期待できるため、中小企業や個人事業主でも相談しやすいケースが多いでしょう。

しかしながら、地方の場合はファクタリング会社の対応エリアから外れている場合も多いので事前の確認が必要です。

もし、エリアに関係なくファクタリング会社を選びたい場合は、オンラインでの面談・契約に対応しているファクタリング会社を検討してみましょう。

ファクタリングを利用する皆様へ

今回は、おすすめのファクタリング会社やメリット・デメリット、審査に通りやすい条件や選び方まで幅広く解説しました。

今後、社会全体でファクタリングの利用機会はますます増えていくことが予想されます。

ファクタリング会社によって得意とする条件やサービス内容は異なるため、自社に合った会社を見極めることが重要です。

この記事を参考にして複数の会社に相見積もりを依頼し、条件に合う会社を探してみてくださいね。