現金の早期調達に活用できるのがファクタリングサービスです。

契約方式によって特徴が異なるため、「入金スピードを重視」「手数料の安さを重視」「売掛先に知られずに調達したい」など、自社のニーズに合わせて選ぶ必要があります。

そこでこの記事では、初めてファクタリングを利用する人でもわかりやすいよう、契約方式の違いやメリット・デメリット、実際の利用シーンなどを詳しく解説。

自社のニーズに合うファクタリング会社が見つけやすいよう、口コミ付きでおすすめのファクタリング会社も紹介しているので、ぜひ参考にしてくださいね。

ファクタリングを利用検討中の人は、以下の記事も確認してください。

2社間ファクタリングとは?仕組みや手数料、必要書類などを詳しく解説

ファクタリングには契約方式の違いによって2社間ファクタリングと3社間ファクタリングがあります。

ここでは中小企業が多く利用している(※)2社間ファクタリングについて、下記のポイントを詳しく解説します。

- 仕組みと流れ

- 現金化までの日数や手数料の目安

- 契約に必要な主な書類

ひとつずつ見ていきましょう。

- 自社調べ

2社間ファクタリングの仕組みと流れ

2社間ファクタリングでは、利用者(自社)とファクタリング会社とのやりとりのみで資金調達が可能です。

具体的な流れは下記のとおりです。

ファクタリング利用者(自社)が取引先企業(売掛先)に商品やサービスを提供し、請求書を発行します。

利用者がファクタリング会社と契約し、発行済みの売掛債権を売却します。

ファクタリング会社は利用者に対し、売掛債権の買取金(手数料などを差し引いた金額)を支払います。

支払期日に売掛先から売掛金が支払われます。

利用者は売掛先から回収した売掛金をファクタリング会社に返却します。

このように、2社間ファクタリングではファクタリング会社に売掛債権を売却した事実は売掛先には通知されないのが大きな特徴です。

2社間ファクタリングで現金化までの日数や手数料の目安

| 現金化にかかる日数 | 即日から2〜3営業日内(※) |

|---|---|

| 手数料の相場 | 10〜20%(※) |

現金化にかかる日数はファクタリング会社によって異なりますが、多くは即日から2〜3営業日内で対応しています(※)。

売掛先に売掛債権の売却について通知したり同意を得る手間がかからない分、3社間ファクタリングよりも早期の現金化が可能です。

2社間ファクタリングにおける手数料の相場は、売掛金の10〜20%(※)が目安とされています。

ただし、ファクタリングの手数料は売掛債権の金額や売掛先の信用力、売掛金回収までの期間など、さまざまな要因によって決まる点に注意しましょう。

同じ売掛債権でも会社によって手数料が変わる可能性があるため、可能な限り複数の会社に相見積もりを出すことをおすすめします。

ファクタリングの手数料を安く抑えるコツなどについては、下記の記事で詳しく解説しているのでぜひ参考にしてください。

- 自社調べ

2社間ファクタリングの契約に必要な主な書類

2社間ファクタリングで必要になる書類は以下のとおりです。

- 売掛債権に関する資料(請求書、契約書、発注書など)

- 通帳のコピー

- 決算書

- 本人確認書類

- 確定申告書

ただし、必要書類の数は会社によって異なります。

ファクタリング会社によっては必要書類が2点のみの場合や、2回目以降の利用で必要書類の数が少なくなる場合もあります。

急いで現金が必要な場合は、提出書類が少ない会社や書類を用意しやすい会社を選ぶと良いでしょう。

書類の数が少なくて済むファクタリング会社については以下の記事で詳しく取り上げているので、ぜひ参考にしてください。

3社間ファクタリングとは?仕組みや手数料、必要書類などを詳しく解説

次に、3社間ファクタリングについて、下記のポイントを詳しく解説します。

- 仕組みと流れ

- 現金化までの日数や手数料の目安

- 契約に必要な主な書類

ひとつずつ見ていきましょう。

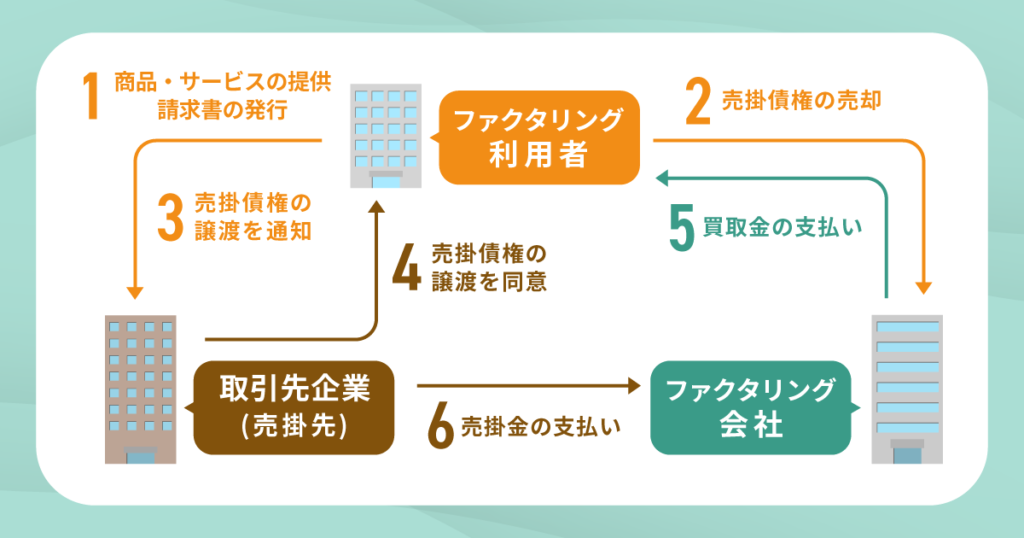

3社間ファクタリングの仕組みと流れ

3社間ファクタリングでは、利用者(自社)とファクタリング会社のほかに取引先企業(売掛先)が関与するのが大きな特徴です。

具体的な流れは下記のとおりです。

ファクタリング利用者が売掛先に商品やサービスを提供し、請求書を発行します。

利用者がファクタリング会社と契約し、売掛債権を売却します。

売掛債権をファクタリング会社に譲渡することを売掛先に通知します。

なお、通知はファクタリング会社が代行することもあります。

売掛先から売掛債権の譲渡についての同意を得ます。

ファクタリング会社は利用者に対し、売掛債権の買取金(手数料などを差し引いた金額)を支払います。

支払期日になると、売掛先からファクタリング会社へ直接売掛金が支払われます。

売掛債権の譲渡について売掛先の同意が必要になる点と、売掛金は売掛先からファクタリング会社に直接支払われる点が2社間ファクタリングと大きく異なります。

3社間ファクタリングで現金化までの日数や手数料の目

| 現金化にかかる日数 | 1〜2週間程度(※) |

|---|---|

| 手数料の相場 | 手数料の相場1〜9%(※) |

3社間ファクタリングでは現金化までに1〜2週間程度かかることが一般的です(※)。

これは、2社間ファクタリングと異なり、売掛先とのやりとりなど工数が増えることが大きな理由です。

ただし、手数料は2社間ファクタリングよりも安く抑えられるのが大きなメリット。

時間的に余裕があり、売掛先からの協力が得られる場合には3社間ファクタリングの利用を検討してみましょう。

なお、できるだけ手数料を安く抑えるコツについては下記の記事で解説しているのでぜひ参考にしてください。

- 自社調べ

3社間ファクタリングの契約に必要な主な書類

3社間ファクタリングで必要になる書類は以下のとおりです。

- 売掛債権に関する資料(請求書、契約書、発注書など)

- 通帳のコピー

- 決算書

- 本人確認書類

- 確定申告書

ただし、2社間ファクタリング同様、ファクタリング会社によって必要書類の数が変わります。

なるべく急いで資金を調達したい場合や、書類の準備に手間をかけたくない場合には必要書類の数が少ないファクタリングを検討してみましょう。

書類の数が少なくて済むファクタリング会社については下記の記事で詳しく取り上げているので、ぜひ参考にしてください。

2社間ファクタリングと3社間ファクタリングの5つの違い

ここでは2社間ファクタリングと3社間ファクタリングの主な違いについて解説します。

それぞれ特徴が異なるので、自社のニーズに合う契約方式を見極める参考にしてください。

| 2社間ファクタリング | 3社間ファクタリング | |

|---|---|---|

| 契約当事者 | 利用者、ファクタリング会社 | 利用者、ファクタリング会社、売掛先 |

| 売掛先への通知 | なし | あり(同意が必要) |

| 現金化までのスピード(※) | 即日から2〜3営業日内 | 1〜2週間程度 |

| 手数料(※) | 高め(10〜20%) | 低め(1%〜9%) |

| 審査 | 通りにくい | 通りやすい |

| 売掛金の回収 | 利用者が行う | ファクタリング会社が行う |

- 自社調べ

①2社間ファクタリングでは売掛先が関与しない

2社間ファクタリングでは3社間ファクタリングと異なり、売掛先が関与しないのが大きな特徴です。

2社間ファクタリングでは売掛先からの同意が不要なため、売掛先に知られずに資金を調達したい人におすすめの方法と言えます。

②2社間ファクタリングは現金化までのスピードが速い

2社間ファクタリングでは売掛債権の売却について売掛先に通知したり同意を得る手間がかかりません。

そのため、3社間ファクタリングよりも早く現金化できるのが特徴です。

必要な書類がそろっていれば最短で当日のうちに資金を調達できる可能性もあります。

③2社間ファクタリングは手数料が高め

ファクタリングの手数料は売掛先の信用力の影響を受けます。

つまり、売掛先の支払い能力が高いと判断できる場合は手数料が安く、反対に倒産や資金繰りの悪化などで支払えなくなる可能性がある場合は手数料が高くなります。

3社間ファクタリングでは売掛先が関与するため、ファクタリング会社としては「売掛金を回収できる」と判断しやすく、手数料が安く抑えられます。

2社間ファクタリングでは売掛先が関与しない分、未回収リスクが高くなるため手数料に上乗せして請求されます。

そのため、できるだけ手数料を安くしたい場合は3社間ファクタリングを検討したほうが良いでしょう。

④審査に通りやすいのは3社間ファクタリング

3社間ファクタリングでは売掛先が関与するため、ファクタリング会社としては確実に売掛金を回収できるかどうかが判断しやすく、審査に通りやすくなります。

2社間ファクタリングでは売掛先が関与しないために売掛金を回収できるか不透明な面があり、その分審査が厳しく行われる傾向にあります。

そのため、審査の通過率を少しでも上げたい場合には3社間ファクタリングを検討してみましょう。

ただし、審査に通りやすいのは売掛先の信用力が高い場合です。

3社間ファクタリングを利用しても、売掛先の信用力が著しく低い場合(倒産の可能性が高い、支払い遅延が常態化しているなど)には審査に通らない可能性もあるので注意しましょう。

⑤2社間ファクタリングは売掛金の回収・返金は利用者が行う

3社間ファクタリングでは、売掛先からファクタリング会社に売掛金が直接支払われます。

一方、2社間ファクタリングでは利用者自身が売掛先から売掛金を回収し、支払期日までにファクタリング会社に返金します。

この点を手間だと感じる場合は3社間ファクタリングを利用したほうが良いでしょう。

2社間ファクタリングのメリット・デメリットとは?

ここでは、3社間ファクタリングと比べたときの2社間ファクタリングのメリット・デメリットについて解説します。

なお、ファクタリング全般のメリット・デメリットについては下記の記事で詳しく解説しているので、ぜひ参考にしてください。

メリット①最短即日で現金化が可能

2社間ファクタリングでは売掛先への通知や同意が不要なため、3社間ファクタリングよりもスピーディーに現金化できる点が大きなメリットです。

ファクタリング会社によっては、必要書類などの条件がそろっていれば最短当日に現金化できるケースもあります。

即日で対応してもらえるファクタリング会社について知りたい場合は、下記の記事もチェックしてみてください。

メリット②売掛先との取引関係に悪影響を与える心配がない

2社間ファクタリングでは売掛先が関与しないので、売掛先との取引関係に悪影響を与える心配がありません。

売掛先がファクタリングの利用に理解がある場合は問題ありませんが、ファクタリングの利用により資金繰りの悪化を疑われる可能性があるなら2社間ファクタリングを検討してみましょう。

デメリット①3社間ファクタリングよりも手数料が高め

2社間ファクタリングでは売掛金の回収リスクが高くなるため、3社間ファクタリングよりも手数料が高くなります。

たとえば、同じ50万円の売掛債権でも、手数料が5%と15%の場合では手元に入る現金に5万円も差が出ます。

- 手数料が5%の場合:47万5,000円

- 手数料が15%の場合:42万5,000円

また、ファクタリング会社によっては上記の手数料のほかに事務手数料や審査手数料、振込手数料などが発生することもあるので注意しましょう。

ファクタリングの手数料は利益を圧迫する可能性があるので、できるだけ安く抑えたい場合には3社間ファクタリングを検討してください。

デメリット②債権譲渡登記が求められることがある(法人)

債権譲渡登記とは、法人が売掛債権を第三者に譲渡する際にその事実を法務局に登録することです。

債権譲渡登記を行うと、ファクタリング会社にとって二重譲渡を防げるメリットがあります。

売掛金の回収リスクが下がる分、利用者にとっては手数料が安くなる可能性がある点がメリットと言えるでしょう。

ただし、登記情報は法務局で誰でも内容を確認できるため、売掛先にファクタリングを利用した事実を知られる可能性があります。

また、登記には時間とコストがかかる点にも注意が必要です。

「売掛先に知られたくない」「急いで現金化したい」という理由で2社間ファクタリングを使う場合には、債権譲渡登記が不要なファクタリング会社を選ぶようにしましょう。

デメリット③売掛債権の二重譲渡に注意が必要

ファクタリングでは、1つの売掛債権を複数のファクタリング会社に売却することはできません。

これは「二重譲渡」と呼ばれる違法行為に該当します。

3社間ファクタリングでは売掛先の確認を得るため二重譲渡を事前に防げますが、2社間ファクタリングでは自社での管理が重要になります。

1つの売掛債権を使って複数の会社に相見積もりを出すこと自体は問題ありませんが、契約段階では必ず1社のみに絞るようにしてください。

なお、異なる売掛債権であれば複数のファクタリング会社と契約することは可能です。

ただし、同じファクタリング会社を継続利用すると審査時間が短縮されたり、少なくなったりするケースもあるので、自社のニーズに応じて利用を検討してみてください。

デメリット④売掛金をファクタリング会社に返金する必要がある

2社間ファクタリングでは、利用者自身が売掛先から回収した売掛金をファクタリング会社に支払う必要があります。

ファクタリング会社によって支払期日は異なりますが、売掛金の入金日当日〜2、3日以内に設定されるケースが多いようです(※)。

万が一支払期日までに返金しなかった場合は、遅延損害金が発生したり、売掛先に通知される可能性があります。

「自分で返金手続きをするのが手間だ」「期日までに手続きできるか不安」という場合は、売掛先がファクタリング会社に直接返金する3社間ファクタリングを検討してみましょう。

- 自社調べ

3社間ファクタリングのメリット・デメリットとは?

ここでは、2社間ファクタリングと比べたときの3社間ファクタリングのメリット・デメリットについて解説します。

なお、ファクタリング全般のメリット・デメリットについては下記の記事で詳しく解説しているので、ぜひ参考にしてください。

メリット①手数料が安めで資金効率が良い

3社間ファクタリングでは2社間よりも手数料を安く抑えられる点が大きなメリットです。

- 2社間ファクタリング:10〜20%(※)

- 3社間ファクタリング:1%〜9%(※)

これは、3社間ファクタリングでは売掛先も契約に関与するため、売掛金の未回収リスクを抑えられることが大きな理由です。

手数料が高いと手元に残る資金が少なくなり資金繰りに影響する可能性があるため、資金効率を重視したい場合は3社間ファクタリングを利用しましょう。

- 自社調べ

メリット②審査に通りやすい

一般的に、3社間ファクタリングでは2社間ファクタリングよりも審査に通りやすい傾向があります。

3社間ファクタリングでは売掛先も契約に関与するので、ファクタリング会社が売掛先の信用力を直接確認することが可能です。

売掛債権が架空債権や二重譲渡ではないことも確認できるため、ファクタリング会社は未回収リスクが低いと判断しやすく、審査に通りやすくなります。

ただし、審査の基準はファクタリング会社によるため、3社間ファクタリングなら必ず審査に通るわけではない点には注意しましょう。

メリット③売掛金をファクタリング会社に支払う手間がない

3社間ファクタリングでは、売掛金をファクタリング会社に支払うのは売掛先です。

ファクタリング利用者が支払い手続きをする必要がないので、手間をなるべく少なくしたい場合におすすめです。

デメリット①現金化までに時間と手間がかかる

3社間ファクタリングでは現金化までに時間と手間がかかる点がデメリットです。

現金化までのスピードは2社間ファクタリングでは最短当日である一方、3社間ファクタリングでは1〜2週間程度かかるのが一般的です(※)。

また、3社間ファクタリングでは売掛先に債権の売却を通知して同意を得る手間もかかります。

そのため、時間的な余裕がない場合には2社間ファクタリングを検討したほうが良いでしょう。

- 自社調べ

デメリット②取引関係に悪影響が出る可能性がある

3社間ファクタリングでは売掛債権の売却に際し、売掛先からの同意が必要になります。

そのため、売掛先が「ファクタリングの利用を資金繰りが悪化しているサイン」と考えている場合は、今後の取引に悪影響が出る可能性があるため注意が必要です。

ファクタリングの利用に際して理解を得ることが難しそうな場合は2社間ファクタリングを検討してみましょう。

2社間と3社間ファクタリング、どちらが向いているか迷ったときの判断ポイント

ここまで2社間・3社間ファクタリングの違いやメリット・デメリットについて解説しましたが、「結局どちらが向いているのか判断しにくい」と迷ってしまう人も多く見られます。

そこでここでは、判断の目安となるポイントをまとめました。

自社の優先順位を明確にして、ニーズに合わせて利用を検討してみましょう。

ファクタリングの具体的な利用シーンを業種別に紹介

ここでは、ファクタリングの実際の利用シーンを業種別に紹介します。

- 建設業

- 運送業

- 製造業

- 小売業

- 人材派遣業

- 個人事業主

ファクタリング会社に寄せられている実際の利用事例も紹介するので、ぜひ参考にしてください。

建設業

建設業では基本的に請負契約が多く、受注してから売掛金が入金されるまでの期間が長いのが大きな特徴です。

外注費や資材費の前金が必要なので、資金繰りが厳しくなりやすい傾向があります。

そのため、入金までのタイムラグを埋め、資金繰りを改善するためにファクタリングを利用している事例が見られました。

ある月に受注が急増し、大口案件を複数同時に進行することになったが、銀行融資は時間がかかるためファクタリングを利用。

上場企業との付き合いが多かったため、即日でファクタリングの審査を通過できた。

資金需要に柔軟に対応できたことで取引先からの信頼も維持でき、成長機会を逃さずに済んだ。

普段は銀行から融資を受けているが、機材が故障したため緊急で資金が必要になり、ファクタリングを利用。

金融機関の与信枠が超過していたが、保証人なしで現金化できた。

運送業

運送業は燃料費や車両維持費など、日々の支払い機会が多いのが大きな特徴です。

車両の故障や事故などが起こると突発的に修理代金が発生し、資金繰りが悪化する可能性もあります。

そのため、迅速に資金を確保するための手段としてファクタリングを利用している事例が見られました。

売掛先の支払い遅延により、諸費用の支払いが追いつかず事業資金が不足。

給料の支払いや燃料費の確保に資金が必要だったため、ファクタリングを利用した。

消費税を一部滞納していたが、2社間ファクタリングで200万円を調達できた。

初めて取引した売掛先が倒産してしまい、従業員の給料が支払えなくなった。

銀行融資は時間がかかるため、ファクタリングを利用。

電子契約は初めてだったが、担当者が遠隔で確認してくれたので時間をかけずに契約できた。

製造業

製造業では原材料費の仕入れや設備投資などで前金が必要になるケースが多くあります。

受注生産の場合は売掛金が入金されるまでの期間が長いので、資金繰りが悪化することも。

そのため、入金までのタイムラグを埋め、資金繰りを改善するためにファクタリングを利用している事例が見られました。

入金までのサイトが長いため、毎月の材料費や固定費を賄えない。

銀行では債務超過を理由に融資をしてもらえず、商工会議所の経営者仲間から紹介されたファクタリングを検討。

キャッシュフローの改善と、現在利用中のノンバンクについて相談に乗ってもらおうと連絡し、2社間ファクタリングを利用して604万3,550円を調達した。

制服の製造を請け負っており、4半期に1度、季節ものの大口発注が入る。

発注費用の資金調達が間に合わず銀行融資を検討したが、創業から間もないためまだ確定申告をしておらず、「確定申告後に検討する」と断られてしまった。

ファクタリングの利用は初めてで不安もあったものの、丁寧に説明してもらい安心して取引ができた。

銀行融資で間に合わない場合にファクタリングで乗り切ったことで経営の幅が広がった。

小売業

小売業では、商品の仕入れ費用が必要になります。

季節商品やセール商品の仕入れでは、短期間にまとまった費用が必要になることも。

近年ではキャッシュレス決済の導入により現金が手元に入るまでタイムラグがあるため、突発的にトラブルが発生した場合には資金がショートする可能性があります。

実際の事例では季節商品の仕入れ資金の調達や、資金繰りの悪化にファクタリングを利用している事例が見られました。

毎年お盆の時期に売上が増加するため、仕入れ費用を調達するためにファクタリングを利用。

年に1回の利用だが、担当者が事情を理解してくれているのでスムーズに契約できて助かる。

自社の売上の4割を担う売掛先が経営破綻。

全社員で既存取引先の相談や新規取引先の開拓などを進め、売上の半分位の発注量は確保できた。

だが、その月を乗り切るためには最低でも1,500万円は必要で、ファクタリングの利用を検討。

2社間ファクタリングを利用し、1,500万円を調達できた。

人材派遣業

人材派遣業では派遣社員への給料を日払い、週払い、月払いなど決まったタイミングで支払う必要があります。

ですが、派遣先から売掛金が入金されるのは翌月や翌々月になるケースが多く、このギャップにより資金繰りが悪化する可能性があります。

実際の事例では、中長期的な資金調達や倒産トラブルの対応策としてファクタリングを利用しているケースが見られました。

派遣バイトの人数が急増したことで、給与支払い方法(日払い・週払い)のニーズに対応する必要があった。

設立後間もなく金融機関からの資金調達に苦労していたため、中長期的な資金調達のためにファクタリングの利用を検討。

金融機関からの融資に向けてのサポートを受けることと、現状の資金繰りはファクタリングで対応することで話がまとまった。

過去に取引があった企業から事業拡大に伴い派遣社員を大量に採用したいと依頼があり、すぐに契約したが、入金予定日前日に破産手続きに着手するという連絡があった。

顧問弁護士に相談したが売掛金を全額回収するのは諦めるしかないと言われ、派遣社員の給料約1,700万円を自社で調達しなければならなくなった。

同業の経営者に相談したところファクタリングの利用をすすめられ、2社間ファクタリングにより1,700万円を調達した。

個人事業主

個人事業主は売上や入金のタイミングが不規則になりやすく、月によって収入に波があるケースが多いです。

売掛金が入金されるまでの期間が長い場合、仕入れや外注費などを安定して確保するのが難しく、資金がショートするリスクがあります。

法人に比べ銀行融資を受けにくい点も大きな特徴と言えるでしょう。

実際の事例では、外注費の確保や資金繰りを安定させるための手段としてファクタリングを利用しているケースが見られました。

独立してデザイナー業を始め、案件を3つ同時に受注した。

外注費の支払金が不足し、ファクタリングの利用を決意。

個人事業主であること、まだ確定申告をしていないことが理由で利用を断られたこともあったが、銀行の履歴をベースに審査をしてもらい、3社目でファクタリング契約ができた。

申し込みから2時間後に入金され、新規受注ができ売上増加につながった。

仕事は毎月獲得できていて生活も安定していたが、単価が低いことが課題だった。

単価の高い仕事は入金日がかなり先なので受注を迷っていたが、labolを利用することで支払期日までの期間を気にせず大型案件を受注でき、単価を上げることができた。

最新のファクタリング市場動向は?

ここでは、最新のファクタリング市場の動向として、日本における市場規模や今後の見通しについて解説します。

日本のファクタリング市場は拡大傾向にある

IMARC社が実施した調査「日本のファクタリング市場レポート:タイプ別、組織規模別、用途別、地域別、2025〜2033年」によれば、日本におけるファクタリング市場規模は2024年には1,835億米ドル(約26兆8,000億円)で、2033年には3,617億米ドル(約52兆4,000億円)にまで達すると予測されています(※)。

- 日本円=1ドル145円で換算

2025年から2033年にかけてのCAGR(年平均成長率)は7.26%(※)であることから、堅調な成長が見込まれていることがわかります。

2026年の約束手形(紙)の廃止により利用者が増える可能性がある

ファクタリング市場が拡大している理由としては下記があげられます。

- 銀行の貸し渋りにより融資を受けにくくなっている

- 融資と異なり担保なしに短期間で資金を調達できる

- オンライン手続きが可能で利便性が高い など

ファクタリングでは売掛先の信用力が重視されるため、中小企業でも利用しやすい点も理由としてあげられます。

さらに、2026年度末には紙ベースでの約束手形が実質的に廃止されるため、代替手段としてファクタリングの利用が増える可能性もあります。

失敗しないための2社間・3社間ファクタリング会社の選び方

ここでは、ファクタリング契約で失敗しないための会社の選び方について解説します。

- 実績や口コミを確認し信頼性の高い会社を選ぶ

- 料金体系が明確で手数料が相場内の会社を選ぶ

- 売掛債権の買取可能額が合っている会社を選ぶ

- 利用者や売掛先の条件が合っている会社を選ぶ

- 対応スピードが速い会社を選ぶ

- 必要書類の数が少ない会社を選ぶ

- ノンリコース契約(償還請求権がない契約)を選ぶ

- 債権譲渡登記が必要ない会社を選ぶ

ひとつずつ解説するので、ぜひ参考にしてください。

実績や口コミを確認し信頼性の高い会社を選ぶ

ファクタリング会社を選ぶ際は、信頼性の高い会社を選ぶことが大切です。

ファクタリング会社によっては契約実績や買取総額などを公式ホームページで公開しているので、チェックしてみましょう。

また、実際にその会社を利用した人の口コミをチェックすることが重要です。

近年ではファクタリングの利用増加にともない、悪質な業者の存在が確認されているのでくれぐれも注意してください。

なお、あやしい業者の特徴などについては「ヤミ金融業者の存在にはくれぐれも注意しよう」で詳しくまとめたので、必ず目を通してください。

料金体系が明確で手数料が相場内の会社を選ぶ

ファクタリング会社を選ぶ際は、料金体系が明確で、手数料が相場内の会社を選びましょう。

売掛債権の買取手数料のほかに費用は発生するか、契約後に追加請求されるかなど、不明点があれば必ず確認してください。

手数料については相場の範囲内かどうかをチェックしましょう。

- 自社調べ

同じ売掛債権であっても、ファクタリング会社によって手数料が異なる可能性があるので複数の会社に相見積もりを依頼することをおすすめします。

なお、手数料を安く抑えたい場合には下記のポイントに注目してみましょう。

- 売掛先の信用力が高い債権を売却する

- 売掛金の金額が大きい債権を売却する

- 売掛金の支払い期日が短い債権を売却する

- 利用回数を増やして実績を作る など

下記の記事でより詳しく解説しているので、ぜひ参考にしてください。

売掛債権の買取可能額が合っている会社を選ぶ

ファクタリング会社によっては、売掛債権の買取可能額に制限を設けているケースがあります。

- PMG:50万円〜最大2億円

- トップ・マネジメント:30万円〜3億円企業

買取可能額は会社によって異なるため、自社が売りたい債権の金額にマッチする会社を選びましょう。

とくに注意してほしいのは、少額債権の売却を検討している場合です。

なかには「下限なし」としている会社もあるので、見積もり段階で具体的な金額を相談してみましょう。

少額債権の売却でおすすめのファクタリング会社を知りたい場合は以下の記事もチェックしてみてください。

利用者や売掛先の条件が合っている会社を選ぶ

ファクタリング会社によっては、利用者や売掛先が法人のみに限定されているケースがあります。

そのため、個人事業主がファクタリングを利用する場合や、売掛先が個人事業主である債権を売却したい場合には対応可能な会社を選ぶ必要があります。

個人事業主やフリーランスが利用できるファクタリング会社については下記にまとめているので、ぜひ参考にしてください。

売掛先が個人事業主やフリーランスである債権を売却したい場合には、下記の2社であれば「買取可能な場合がある」と公式ホームページに明記してあります。

見積もり段階で相談してみましょう。

対応スピードが速い会社を選ぶ

急いで資金を調達したい場合は、対応スピードが速い会社を選ぶことも重要です。

審査・入金までにかかる時間はどれくらいか、2社間ファクタリングに対応しているか、手続きはすべてオンラインで完結するかなどに注目してみましょう。

たとえば、ペイトナーファクタリングは最短10分で入金(※1)、labol(ラボル)では申し込み後最短30分で審査が完了し、その後即時入金となります(※2)。

公式ホームページに入金までの最短時間を掲載している会社も多いので、チェックしてみてください。

ただし、入金までの時間を短くするためには事前準備も重要です。

必要な書類がすべてそろっているか、書類の内容に誤りがないかなどもしっかり確認しましょう。

必要書類の数が少ない会社を選ぶ

ファクタリングで必要になる書類は以下のとおりです。

- 売掛債権に関する資料(請求書、契約書、発注書など)

- 通帳のコピー

- 決算書

- 本人確認書類

- 確定申告書

ただし、必要書類の数はファクタリング会社によって異なります。

急いで資金を調達したい場合や手間を減らしたい場合は、必要書類の数が少ない会社を選ぶと良いでしょう。

なお、日本中小企業金融サポート機構とビートレーディングでは売掛債権に関する資料と通帳のコピーの2点のみで契約が可能です。

詳しくは下記の記事でも紹介しているので、ぜひ参考にしてください。

ノンリコース契約(償還請求権がない契約)を選ぶ

ノンリコース契約(償還請求権がない契約)とは、売掛先が売掛金を支払えなくなった場合でも、ファクタリング利用者(自社)がファクタリング会社に対して返済義務を負わないという契約方式です。

そのため、万が一売掛先が倒産したり、資金繰りが悪化して支払遅延となった場合でも利用者が負担する必要はありません。

日本のファクタリング契約ではノンリコース契約が主流ですが、悪質な業者の場合は償還請求権があるリコース契約を結ばされる可能性があります。

契約前にしっかり確認するようにしましょう。

債権譲渡登記が必要ない会社を選ぶ

「2社間ファクタリングのメリット・デメリットとは?」でも解説しましたが、法人が2社間ファクタリングを利用する場合、債権譲渡登記を求められることがあります。

債権譲渡登記をすると手数料が安くなる可能性はあるものの、手続きに時間とコストがかかります。

さらに、売掛先にファクタリングを利用した事実を知られる可能性もある点に注意が必要です。

そのため、売掛先に知られずに急いで現金化したい場合には債権譲渡登記が不要なファクタリング会社を選ぶようにしましょう。

【口コミあり】2社間ファクタリングにおすすめの会社ランキング

ここでは、2社間ファクタリングにおすすめの会社を5社紹介します。

いずれも手続きがオンラインで完結するため、資金を急ぎで調達したい人でも利用しやすいでしょう。

それぞれの特徴や注意点、ユーザーの口コミなどについて解説するので、ぜひ参考にしてください。

| 会社名 | 法人 | 個人 | 契約実績 | 手数料 | 買取可能金額 | 入金スピード | 必要書類 | 問合せ方法 |

|---|---|---|---|---|---|---|---|---|

| QuQuMo online | 〇 | 〇 | 記載なし | 1%~ | 下限・上限なし | 申し込み~入金まで最短2時間 | 本人確認書類 請求書 入出金明細 ※個人事業主の場合は下記も必要 開業届または確定申告書一式 健康保険証 | メールフォーム 電話(平日9:00~19:00) |

| labol(ラボル) | △ | 〇 | 記載なし | 一律10% | 1万円~ | 審査後、最短30分で振込み | 本人確認書類 請求書 取引を示すエビデンス(取引先とのメール等) | メールフォーム チャット(平日10:00~18:00) |

| ペイトナーファクタリング | △ | 〇 | 累計申込件数 400,000件 ※2025年5月 | 一律10% | 1万円~最大100万円 (初回は25万円まで) | 最短10分(審査完了と同時に入金) ※営業時間内の審査開始が必要 | 本人確認書類(初回利用時のみ) 請求書 口座入出金明細 | メールフォーム チャット |

| Easy factor | 〇 | 〇 | 記載なし | 2%~8% | 記載なし | 最短1時間 | 請求書 直近の決算書 通帳のコピー | チャット 電話(平日9:00~19:00) |

| PAYTODAY | 〇 | 〇 | 累計申し込み額 200億円突破 | 1%~9.5% | 10万円~ | 最短30分 | 本人確認書類 請求書 昨年度の決算書 入出金明細 | メールフォーム |

QuQuMo online(ククモオンライン)

| QuQuMo(ククモ) | |||

| |||

| 審査時間 | 入金スピード | 土日対応 | 審査通過率 |

| 最短2時間 | 最短2時間 | × | 非公開(〇) |

| 手数料 | 契約方式 | 個人事業主 | オンライン完結 |

| 1%〜 | 2社間 | 〇 | 〇 |

QuQuMo onlineは申し込みから入金まで最短2時間というスピーディーな対応が大きな魅力です。

買取可能金額に下限がないので、少額債権の売却を検討している人でも利用しやすいでしょう。

ただし、個人事業主の場合は必要書類が多くなる点に注意が必要です。

実際に利用したユーザーの口コミを調べたところ、「対応の丁寧さ」や「入金までの時間の短さ」を評価している意見が多く見られました。

初めてのファクタリングサービスを利用させて頂きました。初めての事もあり、不安しかありませんでしたが、担当の方のウラベさんに丁寧に対応していただき、また幾つかのご提案も頂き、親身になってくれているという事が感じられました。

申し込みから入金までの時間も申し分ない程迅速で大変有り難く思っています。

本来ならサービスを利用しないに越した事はないのですが、よろしくお願いします。

引用:https://maps.app.goo.gl/tRXKPd1KvDTNiaAm6

担当の方がいつも丁寧で親身になって相談にのってくださいます。

やり取りもスムーズでわかりやすいです。

ファクタリング会社を何社か利用させてもらいましたが、こちらが1番安心して使い続けられる会社だと思います。

今後ともよろしくお願い致します。

引用:https://maps.app.goo.gl/Gvo3Zsvn8K3RrAFU7

気になる口コミに関しては「審査が遅い」という内容がいくつか見られましたが、審査のスピードは書類の提出状況や売掛先の調査状況などによっても左右されます。

QuQuMo onlineに限らず、時間がかかるケースもあることは理解しておきましょう。

そのほかの口コミについては下記の記事でも詳しく紹介しているので、ぜひ参考にしてください。

labol(ラボル)

| labol(ラボル) | |||

| |||

| 審査時間 | 入金スピード | 土日対応 | 審査通過率 |

| 最短30分 | 最短30分 | 〇 | 90%以上 |

| 手数料 | 契約方式 | 個人事業主 | オンライン完結 |

| 一律10% | 2社間 | 〇 | 〇 |

labolは審査後、最短30分での入金に対応しています。

必要書類が3点と少なめなので、ファクタリングの利用が初めての人でも用意しやすいでしょう。

取引を示すエビデンス(通帳や売掛先からの入金履歴など)が多いほど審査の通過率が上がると公式ホームページに明記(※)されているので、必要に応じて準備してください。

実際のユーザーの口コミでも、必要書類が少ない点を評価しているコメントが見られました。

度々利用していますが、いつも必要最低限の書類で審査が進み、対応も迅速で、スムーズに進むのが好印象です。また、エビデンス書類を提出したり、契約を完了したりするごとに、与信スコアがアップしていくのも楽しく感じます。今後も必要になったら、利用したいと思っています。いつもありがとうございます!

引用:https://maps.app.goo.gl/AZv1tLgEmrhecrbr8

気になる口コミとしては「返信が遅い」という口コミが見られました。

申込中。いちいち返信が遅い。

問題点洗い出すのなら一回にまとめて欲しい。最短10分なんて嘘です。

引用:https://maps.app.goo.gl/xX5M5pd7Toc6kbn49

labolはメールかチャットでの対応になるので、書類不備などの問題があるとやりとりに時間がかかる可能性があります。

不安な場合は電話での問い合わせができるファクタリング会社を検討してみましょう。

そのほかの口コミについては下記の記事でも詳しく紹介しているので、ぜひ参考にしてください。

なお、labolでは手数料が一律10%で固定されています。

10%が低いのか高いのか判断がつかない場合は、事前に他社に相見積もりを依頼することをおすすめします。

ペイトナーファクタリング

| ペイトナーファクタリング | |||

| |||

| 審査時間 | 入金スピード | 土日対応 | 審査通過率 |

| 最短10分 | 最短10分 | × | 非公開(◎) |

| 手数料 | 契約方式 | 個人事業主 | オンライン完結 |

| 一律10% | 2社間 | 〇 | 〇 |

ペイトナーファクタリングは営業時間内であれば審査結果が最短10分で完了し、買取可能な場合は審査完了と同時に入金されます。

必要書類が3点と少なく、2回目以降の利用では基本的に請求書のみで利用できるので入金スピードを重視したい人におすすめですよ。

会計ソフトのfreeeと業務提携している(※1)ので、freeeユーザーは連携情報のみで審査が完了する手軽さも魅力です。

ペイトナーファクタリングは2019年設立と比較的新しい会社であるものの、申請件数が累計40万件(※2)を突破。

個人間での取引でも利用できるなど、個人事業主やフリーランスでも利用しやすい環境が整っているのでぜひ検討してみてください。

ただし、初回利用時は買取可能金額が最大25万円までという点には注意してください。

手数料も一律10%で固定なので、ほかの会社に相見積もりを出してから契約を判断すると良いでしょう。

Easy factor

Easy factorは株式会社 No.1が運営しているファクタリングサービスです。

手数料が最大8%と上限が決まっているのが大きなメリットで、「手数料がいくらかかるか不安」という人におすすめです。

実際のユーザーの評価では「他社より手数料が下がった」という口コミも見られたので、相見積もりをする際にはぜひ候補に加えてみてください。

他の会社で手数料が高く見積り止まりでしたが、ここで相談したら本当に手数料が下がりました!オンラインでも出来るのでありがたいです!

引用:https://maps.app.goo.gl/iaEzQuMfxcNU41Rf7

見積もりは専用フォームから請求書を送るだけでOK、最短10分で結果がわかります。

他社に断られた人でも利用できたという口コミもあったので、まずは見積もりを依頼してみましょう。

他社で断られましたがファクタリングできました!柔軟に審査してくれる会社です!審査までに多少の時間がかかりましたが、無事に資金難を乗り越えられてよかったです。また困ったときは依頼したいです。ありがとうございました。

引用:https://maps.app.goo.gl/jZtt4emqPiRBExmv8

信頼性の高い悪い口コミは見つかりませんでしたが、注意すべきポイントがあるとすれば、契約完了が15時以降の場合は振込が翌営業日になるという点です。

即日で資金を調達したい場合はなるべく早い時間帯に申し込むようにしましょう。

PAYTODAY

PAYTODAYは、公式ホームページで審査通過率や概算の買取査定金額をすぐに確認できる点が大きなメリットです。

診断結果に納得できた場合は、必要書類をアップロードして見積もりを申し込むことができます。

AIによる審査を実施しているため、審査結果は最短15分でわかりますよ。

手数料は最大9.5%と上限が決まっているので、高額な手数料を心配する人に安心です。

実際にPAYTODAYを利用したユーザーの口コミでは「手数料の安さ」を評価しているコメントが見られました。

会計士をしておりますが、事務所立ち上げで急遽資金が必要となり利用しました。

金額が300万円と少し大きかったのですが、手数料も安く、振込もすぐにあり大変助かりました。

こんなサービスがあるのかとびっくりし、初めて口コミを書かせていただきました。

引用:https://maps.app.goo.gl/ig35mmgt8sujTTNt6

気になる口コミとしては、オンライン完結と説明があるものの、電話やオンライン面談が必要だったというコメントが見られました。

申し込み時、他社ファクタリング利用有無、消費者金融利用有無、銀行買入状況などの入力項目あり。

申し込み後、電話でヒアリング、過去の債務状況まで聞かれる。その後審査へ進むらしい。

10万以上はオンライン面談があるらしい。

普通にアナログ対応だし、何がAI審査なのか全くわからないw

手数料1%〜とあるが、普通に9.5程度、他とかわらない印象

特にここを利用するメリットはなさそうだと感じました

ファクタリングを利用する方の参考になれば。

引用:https://maps.app.goo.gl/oknfqfYXzhWLj5Jp9

ただし、この口コミは2年以上前のものなので現状のシステムと異なっている可能性もあります。

電話やオンライン面談によってより正確な審査が可能になり審査に通りやすくなる可能性もあるので、特別な事情がない限りは対応することをおすすめします。

【口コミあり】3社間ファクタリングにおすすめの会社ランキング

ここでは、3社間ファクタリングにおすすめの会社を5社紹介します。

それぞれの特徴や注意点、実際に利用したユーザーの口コミなどについて解説するので、ぜひ参考にしてください。

| 会社名 | 法人 | 個人 | 契約実績 | 手数料 | 買取可能金額 | 入金スピード | 必要書類 | 問合せ方法 |

|---|---|---|---|---|---|---|---|---|

| QuQuMo online | 〇 | 〇 | 記載なし | 1%~ | 下限・上限なし | 申し込み~入金まで最短2時間 | 本人確認書類 請求書 入出金明細 ※個人事業主の場合は下記も必要 開業届または確定申告書一式 健康保険証 | メールフォーム 電話(平日9:00~19:00) |

| labol(ラボル) | △ | 〇 | 記載なし | 一律10% | 1万円~ | 審査後、最短30分で振込み | 本人確認書類 請求書 取引を示すエビデンス(取引先とのメール等) | メールフォーム チャット(平日10:00~18:00) |

| ペイトナーファクタリング | △ | 〇 | 累計申込件数 400,000件 ※2025年5月 | 一律10% | 1万円~最大100万円 (初回は25万円まで) | 最短10分(審査完了と同時に入金) ※営業時間内の審査開始が必要 | 本人確認書類(初回利用時のみ) 請求書 口座入出金明細 | メールフォーム チャット |

| Easy factor | 〇 | 〇 | 記載なし | 2%~8% | 記載なし | 最短1時間 | 請求書 直近の決算書 通帳のコピー | チャット 電話(平日9:00~19:00) |

| PAYTODAY | 〇 | 〇 | 累計申し込み額 200億円突破 | 1%~9.5% | 10万円~ | 最短30分 | 本人確認書類 請求書 昨年度の決算書 入出金明細 | メールフォーム |

PMG

| PMG(ピーエムジー) | |||

| |||

| 審査時間 | 入金スピード | 土日対応 | 審査通過率 |

| 最短30分 | 最短即日 | × | 非公開(〇) |

| 手数料 | 契約方式 | 個人事業主 | オンライン完結 |

| 1~12.8%程度 | 2社間・3社間 | 〇 | 〇 |

PMGは独立系ファクタリング会社として売上No.1の実績を誇ります(※1)。

オンライン手続きでは面談不要で最短2時間の入金に対応しているほか、対面での手続きも可能です。

ファクタリングのほか財務コンサルティングも実施しているので、「直接相談しながら手続きしたい」「資金繰り改善のアドバイスも欲しい」という人にもおすすめですよ。

他社からの乗り換え率は98%、リピート率は96%(※2)というデータからも、サービスへの満足度の高さがうかがえます。

実際のユーザーの口コミでも「対応が丁寧・迅速」「親身に相談に乗ってくれる」というコメントが多く見られました。

PMGであればファクタリングが初めてでも安心して利用できます。

田中さん小原さんに担当して頂きました。

迅速な対応、丁寧な説明でスムーズに契約まで行うことができました。

こちらの状況もしっかり聞いて親身になっていただき感謝しています。

今後も利用させて頂きたいと思います。

引用:https://maps.app.goo.gl/TZYZd1mruwHMgUuu5

「連絡が取りにくい」という口コミも見られましたが、すべての口コミに対してPMGが丁寧に返信しており、誠実な対応が感じられました。

- 1参考:ピーエムジー株式会社(東京商工リサーチ調べ、2025年2月時点)

- 2参考:請求書で資金調達を最短2時間入金できる法人専用PMGファクタリング

一般社団法人日本中小企業金融サポート機構

| 日本中小企業金融サポート機構 | |||

| |||

| 審査時間 | 入金スピード | 土日対応 | 審査通過率 |

| 最短3時間 | 最短3時間 | × | 95% |

| 手数料 | 契約方式 | 個人事業主 | オンライン完結 |

| 1.5%〜 | 2社間・3社間 | 〇 | 〇 |

日本中小企業金融サポート機構は、財務局及び経済産業局の認定を受けた非営利の支援機関です。

これまでの支援実績が豊富で、建設業、運送業、製造業など幅広い業種への対応経験もあるので、信頼度の高いファクタリング会社を選びたい人におすすめです。

必要書類は2点のみ、審査結果は最短30分でわかるので、急いでいる人でも利用しやすいでしょう。

手数料は業界最低水準(※)の1.5%〜となっていますが、手数料は売掛先の信用力や契約状況などによって左右されます。

実際のユーザーの口コミでは「他社と比べて高いわけではない」「20%だった」と異なる内容が見られたので、複数の会社に相見積もりを出して条件の良い会社を選ぶと良いでしょう。

他社と比べて手数料が高いわけでもなく、担当者がしっかりと対応をしてくれる為初めての利用でもしっかりサポートしてくれます。

最近ファクタリングは変な会社が多いのでここに辿り着くには少し時間がかかりましたがとてもおすすめです。

引用:https://maps.app.goo.gl/XDzFeQsDQfiCJ41x7

紹介サイトや口コミサイトでは、手数料1.5%〜10%とあるが、実際に依頼したところ20%でした。。。

引用:https://maps.app.goo.gl/KeQKNQDawL9FTV4CA

ビートレーディング

| ビートレーディング | |||

| |||

| 審査時間 | 入金スピード | 土日対応 | 審査通過率 |

| 最短2時間 | 最短2時間 | × | 非公開(◎) |

| 手数料 | 契約方式 | 個人事業主 | オンライン完結 |

| 2%〜12% | 2社間・3社間 | 〇 | 〇 |

ビートレーディングは2012年の設立以降、取扱件数が7.1万社以上、累計買取額は1,550億円以上と豊富な実績があるファクタリング会社です(※)。

ビートレーディングは柔軟なサポート体制が魅力。

買取可能金額に制限がないため、幅広い債権への対応が可能です。

売掛先が個人事業主の債権や注文書段階でも対応可能なケースがあるので、気軽に相談してみてください。

契約はオンライン・対面・訪問に対応しているので、急いで契約したい人もじっくり相談しながら進めたい人も利用しやすいでしょう。

口コミでも「対応が早くて丁寧」「数ヶ月先の資金繰りも考えてくれた」など、サポート力を評価するコメントが見られました。

対応が早くとても丁寧にメリット、デメリットも含め商品説明をしてくださいました。

女性の方でしたが最後まで素早い対応で資金繰りが助かりましたし、今後のアドバイスも的確に考えて下さいました。数ヶ月先の資金繰りも考えて下さり、一日も早く銀行調達できるようにいつもアドバイスしてくれます。

年々に会社が大きくなっているイメージがありどんどんIT化が進んでる会社さんだと思います。とにかく対応が早く丁寧な対応に好感を持っています。いつもありがとうございます

引用:https://maps.app.goo.gl/y5HQtt6i4z32gmmeA

一方、気になる口コミとしては「手数料が20%以上と高い」という口コミが複数見られました。

ですが、ファクタリングの手数料は売掛先の信用力や契約状況によって変動するため、一概に高いとは言えません。

実際に「手数料が安くて助かった」という口コミも見られたことから、事前に複数社に相見積もりを出して比較検討することをおすすめします。

- 参考:ビートレーディング、2024年時点

トップ・マネジメント

| トップ・マネジメント | |||

| |||

| 審査時間 | 入金スピード | 土日対応 | 審査通過率 |

| 最短30分 | 最短即日 | × | 非公開 |

| 手数料 | 契約方式 | 個人事業主 | オンライン完結 |

| 0.5~12.5% | 2社間・3社間 | 〇 | 〇 |

トップ・マネジメントは創業15年、累計買取高100億円、通算45,000件の取引実績があるファクタリング会社です(※)。

手数料の上限が公開されているので、「手数料がいくらかかるかわからない」という不安を解消できますよ。

3〜6ヶ月の支払いサイトに対応しているので、支払いまでの期間が長い売掛債権を多数持っている場合も安心です。

さらに、トップ・マネジメントでは2社間・3社間ファクタリング以外にもさまざまなファクタリングサービスを展開している点が大きなメリット。

仕事の発注や見積もり段階でも資金調達ができる「見積書・受注書・発注書ファクタリング」や業界に特化したサービスもあるので、気軽に相談してみましょう。

口コミとしては迅速な対応や親身な対応を評価するコメントが見られたので、初めての依頼でも安心して利用できるでしょう。

緊急で資金が必要となり、急な依頼でしかも少額のご依頼でしたが迅速にご対応いただき本当に助かりました。

不安もあり心配もしていましたが、親身な対応で安心してお願いできました。

担当していただいた営業の方もお話しやすく最後まで安心できました。

引用:https://maps.app.goo.gl/LwMBzjnyyWTJ8T6v7

迅速な対応で本当に助かりました。

手数料も他社に比べてとてもよく助かりました。

引用:https://maps.app.goo.gl/QGNooCAatr4ykXXc8

エスコム

エスコムは創業20年の法人専用のファクタリング会社です。

トップ・マネジメント同様、ファクタリング手数料の上限が公開されているので安心して利用できますよ。

ファクタリングの利用が初めての場合は手数料が半額になるキャンペーンや、他社からの乗り換えで事務手数料が無料になるキャンペーンなども実施しているので、コストを抑えたい人はチェックしてみましょう。

運送業と建設業に特化したファクタリングサービスも実施しているので、業界特有の資金繰り課題への対応も期待できます。

公式ホームページでは手数料シミュレーションが用意されているので、気軽に試してみましょう。

ヤミ金融業者の存在にはくれぐれも注意しよう

ファクタリングの利用が増えるにつれて、ファクタリングを装ったヤミ金融業者(いわゆる偽装ファクタリング)の存在が確認されています。

この記事で紹介しているファクタリング会社は信頼できますが、自分でファクタリング会社を探す場合は十分注意しましょう。

ここでは、ヤミ金融業者の特徴や困ったときの相談先について解説するので、必ず確認してください。

金融庁や日本貸金業協会も注意喚起している

ヤミ金融業者は、実態は融資(貸付け)であるにもかかわらず、貸金業の登録をせずファクタリング契約を装って資金提供を行っています。

ヤミ金融業者を利用すると高額な手数料を請求される、過酷な取り立てをされるなどの被害が想定されます。

金融庁や日本貸金業協会からも注意喚起が発表されているので、事前に内容を確認しておきましょう。

ファクタリングを装ったヤミ金融業者の特徴と見分け方

日本貸金業協会では、ヤミ金融業者である可能性が高いケースとして下記のポイントをあげています。

- 売掛債権譲渡契約に償還請求権が付いている

- 通帳や銀行印、キャッシュカードを預かる

- 保証人や担保を求める

- 売掛金(現金)の受け取りが手渡し

- 契約書の写し、領収書などの書類が渡されない

- 手数料が高すぎる など

※参考:「ファクタリング」を装ったヤミ金融にご注意ください | 日本貸金業協会

ほかにも、下記のようにファクタリングの利用しやすさを強調しているケースにも注意が必要です。

- 最初に異常に安い手数料を提示する

- 売掛金の支払期日を延長する

- 分割支払いに対応する

- 審査なしで契約できる

- 「誰でも」「簡単に」「今すぐに」などの甘い言葉で勧誘してくる

最初に異常に安い手数料を提示する場合は、あとから高い追加料金を請求される可能性があります。

また、ファクタリングは貸金業ではないので、返済期日の延長や分割払いには対応していません。

少しでも不審に思ったらすぐに取引を中止し、専門機関に相談してください。

ファクタリングでトラブルがあったときの相談窓口一覧

ファクタリングの利用で少しでも不安を感じたら、すぐに専門機関に相談しましょう。

主な連絡先を下記にまとめたので、ぜひ参考にしてください。

| 相談窓口 | 連絡先 |

|---|---|

| 金融庁/金融サービス利用者相談室(平日10時〜17時) | 電話:0570-016811 IP電話:03-5251-6811 FAX:03-3506-6699 メールフォーム:金融サービス利用者相談室 |

| 多重債務相談窓口 | https://www.fsa.go.jp/soudan/index.html |

| 警察相談専用電話 | #9110 |

| 日本貸金業協会/貸金業相談・紛争解決センター(平日9時〜17時) | 電話:0570-051051 IP電話:03-5739-3861 |

| 消費生活相談窓口/消費者ホットライン | 188 |

2社間・3社間ファクタリングの利用についてよくある質問

ここでは、ファクタリングの利用についてよくある質問について回答します。

- ファクタリングと融資の違いは?

- 売掛先が倒産したらどうなる?

- ファクタリング審査に通りやすくするためのポイントは?

- ファクタリング会社への返金が遅れたらどうなる?

- 審査なし・書類なしのファクタリング会社は安全?

ひとつずつ見ていきましょう。

まとめ

今回は2社間・3社間ファクタリングについて詳しく解説しました。

それぞれにメリット・デメリットがあるので、自社のニーズに合わせて契約方式を選ぶことが大切です。

ファクタリング会社を選ぶ際は信頼度の高い会社を複数ピックアップし、相見積もりを出して条件や対応が良い会社を選びましょう。

ファクタリングを多用すると資金繰りが悪化する可能性があるので適切な利用を心掛け、自社の資金繰り対策に活用してください。