ネクストワンは、資金調達の成功率96%(※)を誇る法人専門のファクタリング会社です。

最短即日で現金化できる迅速・丁寧な対応や、他社からの乗り換えで手数料を安く抑えられるキャンペーンなどが高く評価されています。

この記事では、ネクストワンのメリットや注意点のほか、実際のユーザーの口コミ・評判を詳しく解説します。

また、ネクストワンで手数料を安く抑えるコツや、どのような企業に向いているのかについても取り上げます。

資金調達の手段としてネクストワンを検討している企業は、ぜひ参考にしてください。

※参考:株式会社ネクストワン

| ネクストワン | |||||

|---|---|---|---|---|---|---|

| ||||||

| 法人 | 個人 | 手数料 | ノンリコース有無 | 審査時間 | 入金スピード | 対応エリア |

| ◯ | × | 1.5%~10% | あり | 最短即日 | 最短即日 | 全国 |

| 2社間 | 3社間 | 最低取引額 | 上限取引額 | オンライン | 土日対応 | 24時間対応 |

| 30万円 | 上限なし | ◯ | × | × | ||

| 特徴 | ||||||

| ・申し込み~契約までオンラインで完結。全国対応で最短即日入金 ・資金調達の成功率96%と高い※ ・電子契約サービス「クラウドサイン」を採用し、セキュリティも万全 ・「契約事例」の記事から利用者の事例が確認できる ※参考:株式会社ネクストワン | ||||||

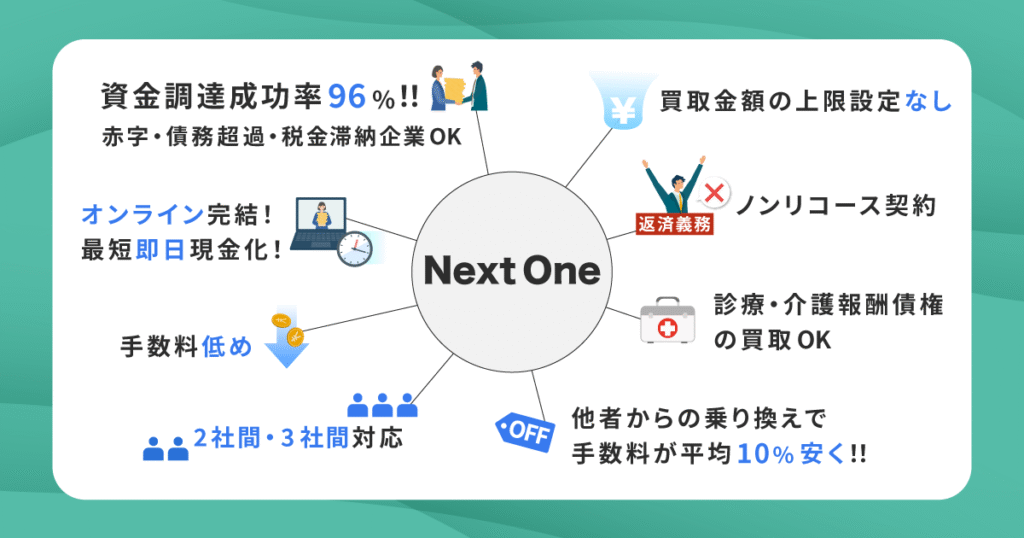

ネクストワンのファクタリング8つのメリットを解説

ここでは、ネクストワンのファクタリングについて、8つのメリットを解説します。

- 資金調達成功率96%!赤字・債務超過・税金滞納企業も対応可能

- オンラインで手続きが完結!最短即日で現金化が可能

- 2社間・3社間ファクタリングの両方に対応可能

- 手数料が低めに設定されている

- 買取金額の上限設定なし

- 診療・介護報酬債権の買取にも対応している

- 償還請求権がない「ノンリコース契約」を利用できる

- 他社からの乗り換えで手数料が平均して10%程度安くなる

ひとつずつ解説するので、ぜひ参考にしてください。

資金調達成功率96%!赤字・債務超過・税金滞納企業も対応可能

ネクストワンのファクタリングでは、資金調達の成功率が96%(※)と非常に高い点が大きな特徴です。

融資と異なり、ファクタリングでは売掛先の信用力がより重視されるため、赤字決算や債務超過、税金滞納などがある企業でも資金を調達できます。

また、ネクストワンは経営コンサルタント会社としてスタートした背景があることから、経営改善のアドバイスも期待できます。

資金繰りや経営課題に悩んでいる企業にとって、ネクストワンは頼れる選択肢となるでしょう。

※参考:株式会社ネクストワン

オンラインで手続きが完結!最短即日で現金化が可能

ネクストワンでは、手続きをすべてオンラインで完結させることが可能です。

オフィスを訪問したり書類を郵送する手間がかからないため、審査をスピーディに受けられる点が魅力です。

書類がそろっていれば、最短即日(※)で資金を調達することもできますよ。

全国どこからでも手続きができるので、地方企業も利用しやすいでしょう。

もちろん、ネクストワンでは対面での契約にも対応しています。

ファクタリングのほかに経営コンサルティングも依頼したい場合には、対面も検討してみると良いでしょう。

※参考:株式会社ネクストワン

2社間・3社間ファクタリングの両方に対応可能

ネクストワンでは、2社間ファクタリングと3社間ファクタリングのどちらにも対応しています。

2社間ファクタリングは売掛先に知られずに資金を調達したい場合や、急いで資金を調達したい場合におすすめです。

一方、3社間ファクタリングは2社間よりは時間がかかりますが、手数料を安く抑えたい場合におすすめです。

ネクストワンでは資金繰りの状況や売掛先との関係を考慮して柔軟に契約方式を選べるので、自社のニーズに合わせて決めると良いでしょう。

なお、2社間・3社間ファクタリングの詳しい違いや失敗しない選び方については、下記の記事で詳しく取り上げているのでぜひ参考にしてください。

手数料が低めに設定されている

ファクタリング会社を決める際、買取手数料は重要なチェックポイントですが、ネクストワンでは比較的低めの水準に設定されている点がメリットです。

| 2社間ファクタリング | 3社間ファクタリング | |

|---|---|---|

| 業界平均手数料(※1) | 10~20% | 1%~9% |

| ネクストワンの平均手数料(※2) | 5%~10% | 1.5%~7% |

- 1:自社調べ

- 2:株式会社ネクストワン

ただし、実際の手数料は案件によって変動します。

上記はあくまで平均値なので、必ずしも平均内で利用できるわけではないことは覚えておきましょう。

なお、ネクストワンで3社間ファクタリングを利用する場合は、留保金が発生するケースがあります。

最終的に留保金は手元に戻ってきますが、契約直後には「売掛債権から手数料と留保金を差し引いた金額のみ」が入金される点に注意しましょう。

詳しくは、後述する「3社間ファクタリングでは留保金が発生する場合がある」を参考にしてください。

買取金額の上限設定なし

ネクストワンの買取可能金額は最低30万円からで、上限は設定されていません。

ファクタリング会社のなかには数千万円までと上限が決められているケースも多いため、ネクストワンなら大口の債権でも柔軟に対応してもらえる点がメリットです。

中小企業はもちろん、大口の契約が発生しやすい建設業などでも利用しやすいでしょう。

ただし、5,000万円を超える場合には審査に日数かかることもあるので、時間に余裕を持って手続きしてください。

診療・介護報酬債権の買取にも対応している

ネクストワンでは通常の売掛債権のほか、診療報酬債権や介護報酬債権の買取にも対応しています。

介護報酬債権については、平成25年4月より施行された障害者総合支援法など、障害者総合支援法・児童福祉法に基づく債権にも対応が可能です。

診療報酬や介護報酬を受け取るには通常は2〜3ヶ月ほどかかりますが、ネクストワンのファクタリングでは最短翌日(※)で資金を調達できます。

診療・介護報酬債権の取り扱いには専門知識が必要で、対応できるファクタリング会社は限られます。

そのため、迅速に資金化できる会社を探している場合はネクストワンを検討してみましょう。

※参考:株式会社ネクストワン

償還請求権がない「ノンリコース契約」を利用できる

ネクストワンでは、償還請求権がない「ノンリコース契約」でファクタリングを利用できます。

償還請求権とは、売掛先からの支払いが滞ったときに売掛債権を譲渡したファクタリング利用者に支払いを請求できる権利です。

ノンリコース契約では償還請求権がないため、売掛先が支払い不能に陥っても利用者が支払いを肩代わりする必要はありません。

売掛金の未回収リスクはネクストワンが負うため、利用者はリスクを抑えつつ資金を調達できます。

他社からの乗り換えで手数料が平均10%安くなる

ネクストワンでは、他社からの乗り換えで手数料が安くなるキャンペーンを実施しています。

ネクストワンによれば、月間50件以上の乗り換え実績があり、平均で10%(※)ほど手数料が安くなっているとのこと。

乗り換えた利用者の98%(※)が結果に満足しているとのことから、ネクストワンは少しでもコストを削減したい企業におすすめです。

現在利用中のファクタリング会社に不満がある場合は、ネクストワンに気軽に問い合わせてみましょう。

※参考:株式会社ネクストワン

ネクストワンの口コミ・評判を調べてみた

ここでは、実際にネクストワンを利用したユーザーの口コミや評判を調べてみました。

良い口コミも悪い口コミも調べたので、ネクストワンを検討している企業はぜひ参考にしてください。

ネクストワンの良い口コミ・評判

ネクストワンの良い口コミ・評判としては、下記の内容が多く見られました。

- 対応が丁寧だった

- 迅速に対応してもらえた

- 乗り換えで手数料を安く抑えられた

ひとつずつ紹介するので、ぜひ参考にしてください。

対応が丁寧だった

口コミでは、「丁寧に説明してくれた」「親身になってくれた」という声が多く見られました。

同業種からの独立後、取引先からの入金がずれてしまい資金ショートしました。 以前にも似たようなことがありましたが、ずれてしまった金額が少額だった為、自己資金にて対応できましたが、今回はそこまでの余裕もなくファクタリングを検討しました。 ネットにてファクタリング会社を探してみるとファクタリング会社の数の多さに驚きました。色々な口コミを見てみると、ファクタリング会社の中には、ヤミ金紛いの会社もあるから気を付けた方がいいとの情報も…初めての経験なので少し不安もありましたが口コミをもとにネクストワンさんにとりあえず問い合わせをしてみることにしました。 電話での問い合わせの段階で、わからないことなどを聞いたところ親切丁寧にわかりやすくファクタリングを説明してもらえました。必要書類を送り審査を待っている間に、もう1社問い合わせをしたのですが、わからないことを聞こうとしたところはぐらかされるばかりで一向に話が進まず、そのまま電話を切りました。会社によって対応がこんなに違うものなんだと感じました。ネクストワンさんで無事に審査も通過し、そのまま契約までスムーズにできたので良かったです。

引用:https://next1-one.jp/jirei.php

イベントなどの事業で先出しに費用が出ることが多く設立当初からなんとか資金繰りしながらやってきましたが資金が底を。業種柄や設立も浅く銀行には中々相手にしてもらえず、新しい資金調達方法を見つけられました。初めてのことでものすごく不安でしたが、担当者の方が親身になって下さりわからない事も細かく説明してくれました。急な入り用には使い勝手が良いなと思いました。

引用:https://next1-one.jp/jirei.php

先出しの外注費払いが発生してしまい、初めてファクタリングで3社に問い合わせをしたが、一番丁寧に対応をしてくれました。ファクタリング利用時のリスクに対して理解でき、並行して見積もりを出していたところよりも安く提案してもらい7%で契約させていただきました。急に利用していたファクタリング会社から断られてしまって、数社問い合せしていたが、他社で不動産案件は買取りが出来ない、もしくは手数料が30%と言われて困っていたが、不動産案件に対して理解のあるスタッフに対応していただきスムーズに契約が出来ました。手数料に関しても10%で契約出来て納得の契約でした。

引用:https://next1-one.jp/jirei.php

初めてファクタリングを利用する際は不安が多いもの。

複数の会社と比較した結果、ネクストワンが「一番丁寧に対応をしてくれた」と評価しているユーザーもいたことから、初めての利用でも安心して利用できる会社だと言えます。

ファクタリングについての疑問にも丁寧に応えてくれるので、気軽に相談してみましょう。

迅速に対応してもらえた

ネクストワンの迅速な対応を評価している口コミも多く見られました。

予定していた入金がずれてしまい、急遽300万ほど必要になったその日にわざわざ訪問頂き、その日のうちに着金になりました。5-6社同時に申し込みましたが、一番早く安心感もありネクストワンの実行金額と8%の手数料に即決しました。急ぎの対応をしていただき大変助かりました。ファクタリングは初めてで色々不安がありましたが、簡潔な説明、注意事項等非常にわかりやすく説明いただき、時間のかかる融資とは全く異なるスピードに驚きました。決済の方法や次回の契約の段取り等、先の見える具体的なアドバイスをいただき、融資の実行までのつなぎ資金が確保できたことに感謝します。

引用:https://next1-one.jp/jirei.php

今まで前倒しで入金していただいてた売掛先が前倒しでの入金が出来なくなり資金が足りなくなりました。明日には、支払期日が迫っておりすぐに資金化できる会社を探しました。州という場所柄、すぐには行けないと言われることもありましたがネクストワンさんはすぐ出張で来ていただきありがたかったです。ファクタリングを利用するのは初めてで、当初は不安でしたが、営業担当の方の丁寧な説明と契約担当の方の安心感もありネクストワンさんで良かったと思います。資金繰りも細かく見ていただき、次回必要な金額も明確にわかったので助かりました。銀行融資までの繋ぎ資金として数回お願いしようと考えています。

引用:https://next1-one.jp/jirei.php

契約後の予定外の支払いに対して、追加の契約も迅速に対応していただきました。 その都度、臨機応変なご対応をいただき大変助かっております。

引用:https://next1-one.jp/jirei.php

急いで資金が必要な企業にとって、対応スピードは重要なチェックポイントです。

オンライン手続きが早い会社は多くありますが、ネクストワンは出張訪問にも迅速に対応している点が大きな強みです。

実際、「300万ほど必要になったその日に訪問してくれた」「他社からはすぐには行けないと言われたがネクストワンはすぐ来てくれた」といった口コミも見られました。

対面でもスピード感を重視したい企業におすすめできる会社です。

乗り換えで手数料を安く抑えられた

ネクストワンでは他社からの乗り換えで手数料が安くなるキャンペーンを実施していますが、「本当に安くなるのか?」「どれくらい安くなるのか?」と疑問に思う人も多いはず。

ここでは、実際に手数料を節約できたユーザーの口コミを集めてみました。

他社を利用していたが、手数料が安いところを探していると問い合わせ。他社で数回利用していたこともあり、手数料で利益がなくなり、資金繰りが厳しい状態ではあったが、乗り換えで契約をし、手数料負担が減ったこともあり資金繰りに余裕が出てきた。最終的に、他社で18%から乗り換え後10%になりました。

引用:https://next1-one.jp/jirei.php

メインバンクの担当よりネクストワンは評判が良いと聞き他社より乗り換えました。新規の契約時は原則出張でというお話でしたが、打合せ等でスケジュールが合わないことを相談すると、急遽電子契約での対応をしていただきました。前回利用した会社よりも手数料が安いだけではなく、対象にしてもらえなかった債権も資金化していただき、外注費を期日通り満額支払うことが出来ました。140万円の入金予定をほぼ満額資金化していただき手数料も他社の18%から9%まで負担を軽くしていただき驚いています。先々までの利用計画だけではなく、具体的な資金繰り表もいただき、経理も自分自身でこなしていたので大変助かっています。

引用:https://next1-one.jp/jirei.php

他社を利用していましたが、税理士、ネット口コミなどでネクストワンの手数料の負担が低いと知り、問い合わせたところ、利用していたところよりも7%安く資金調達できました。

引用:https://next1-one.jp/jirei.php

上記の口コミでは、乗り換えによって7〜9%ほど手数料を節約できています。

ネクストワンによれば、月間50件以上の乗り換えがあり、平均で10%(※)ほど手数料が安くなっているとのこと。

少しでも手数料を節約したい場合はネクストワンに問い合わせてみましょう。

※参考:株式会社ネクストワン

ネクストワンの悪い口コミ・評判

ネクストワンの悪い口コミはあまり見られませんでしたが、必要書類の多さに関するコメントが見られました。

起業してから1年ですが、無事に資金を調達することが出来ました。

少し必要な書類が多いのと、面談があるので時間はかかりましたが、他では断られていたので、調達することが出来て良かったです。

引用:https://fackomi.com/company/next1-one/reviews/

詳しくは「ネクストワンのファクタリングで注意すべき7つのポイント」で解説していますが、ネクストワンでは面談時(審査時)と契約時でそれぞれ書類の用意が必要です。

書類準備に手間をかけたくない場合は、原則として売掛金に関する資料(請求書・契約書など)と通帳のコピーの2点のみで利用できる下記の会社を検討してみましょう。

- 日本中小企業金融サポート機構

- ビートレーディング

各社の特徴や口コミは下記の記事で解説しているので、ぜひ参考にしてください。

※※※※※※※※※下記記事公開後表示されます。

ネクストワンのファクタリング活用事例を業界別に紹介

どのような場面でファクタリングを利用できるのか疑問に思う人のために、ここではネクストワンの活用事例を紹介します。

業界によって資金繰りの課題が異なるため、自社と同じまたは近い業界の事例を参考にしてみてください。

なお、今回は取り上げる業界を絞りましたが、ネクストワンでは幅広い業種との取引実績があります。

公式ホームページに詳しく紹介されているので、合わせて参考にしてください。

土木建設業|初回取引でもファクタリングを利用できた事例

ファクタリングでは継続的な取引実績がない場合は信用力が低いと判断され、資金調達を断られるケースがあります。

この事例ではネクストワンが柔軟に対応し、初回取引の売掛金でもファクタリングを実施しました。

手数料も11%と、2社間ファクタリングの相場(10〜20%※)に収まっており、利用者の状況を考慮した判断が伺えます。

電子契約に不慣れな場合でもしっかりとサポートしてもらえる点も高く評価できます。

※自社調べ

運送業|地方でも対面契約でファクタリングを利用できた事例

運送業は燃料費や人件費、車両維持費などの支払いが先行するため、売上が減少するとすぐに資金繰りが圧迫される傾向にあります。

ネクストワンでは丁寧な電話対応に加え、北海道まで出張して対面契約を実施。

急いで契約したい場合は電子契約も利用できますが、対面を希望する場合には地方企業でも柔軟に対応します。

地域を問わず安心して資金調達を依頼できるのも、ネクストワンの大きな強みと言えるでしょう。

土木工事業|ネクストワンのスピード対応で資金難を乗り切った事例

工事の現場ではしばしば追加で工事が発生します。

追加工事により入金日がずれてしまうと、本事例のように資金繰りが悪化することも多いでしょう。

他社では即日対応をうたいながら契約を実現できなかったなか、ネクストワンでは夕方の申し込みにもかかわらず翌日に契約を実現。

確実なスピード対応によって資金難を乗り切った事例と言えます。

電気設備業|銀行融資までのつなぎとしてファクタリングを活用した事例

新規契約の際に多額の設備投資が必要になる場合、銀行融資では審査・入金までに時間がかかりすぎることが大きな課題です。

その点、ファクタリングでは融資よりも短期間で資金を調達できる点が大きなメリットです。

丁寧な説明を受けつつも、本事例では連絡から2日で入金となりました。

ファクタリングは銀行融資までのつなぎとしてスポットで利用できるため、資金需要の波が大きい業界では現実的な資金調達方法と言えます。

デイサービス業|介護報酬に精通した担当者によるサポート事例

本事例は、法人格の変更により契約条件が変わったことで資金調達が困難になったケースです。

ほかの会社では話が進まないなか、ネクストワンでは柔軟に対応し、数時間で契約を実現しました。

ネクストワンには介護報酬など業界特有の事情に精通したスタッフが在籍していることから、利用者も安心して利用できた様子が伺えます。

太陽光事業|乗り換えにより手数料を節約できた事例

本事例では、他社からの乗り換えで手数料を8%も節約できました。

悪天候により工事が進まず、突発的な資金繰りが生じやすい太陽光事業では、コストを抑えながら資金を調達できるネクストワンは大きな助けになります。

ネクストワンでは他社からの乗り換えで平均10%(※)ほど手数料が安くなっているので、コストを削減したい場合は問い合わせてみましょう。

※参考:株式会社ネクストワン

ネクストワンのファクタリングで注意すべき7つのポイント

ネクストワンでファクタリングを利用する際は、下記の7つのポイントに注意が必要です。

- 個人事業主・フリーランスは利用できない

- 買取可能金額は最低30万円から

- 提出書類の数が多い

- 買取対象外の売掛債権もある

- 債権譲渡登記が必要になる場合がある

- 3社間ファクタリングでは留保金が発生する場合がある

- 土日・祝日はファクタリングを利用できない

ひとつずつ詳しく解説するので、ぜひ目を通してください。

個人事業主・フリーランスは利用できない

ネクストワンは法人専用のファクタリング会社なので、個人事業主やフリーランスは利用できません。

個人事業主やフリーランスが利用しやすいファクタリング会社は下記の記事で詳しく紹介しています。

審査の通過率を高めるためのポイントについても取り上げているので、ぜひ参考にしてください。

買取可能金額は最低30万円から

ネクストワンのファクタリングでは30万円以下の債権の買取には対応していません。

少額債権の買取を希望する場合は、下記のファクタリング会社を検討してみましょう。

- 買取金額に制限がないファクタリング会社(法人向け)

-

- 日本中小企業金融サポート機構

- ビートレーディング

- 買取可能金額が最低10万円のファクタリング会社(法人向け)

-

- 株式会社SKサービス

- PayToday

なお、日本中小企業金融サポート機構とビートレーディングは当サイトで特徴や口コミを詳しく調べているので、下記の記事もぜひ参考にしてください。

提出書類の数が多い

ネクストワンでは提出書類の数が多い点に注意が必要です。

面談時(審査時)と契約時に必要な書類は下記のとおりです。

- 面談時(審査時)

-

- 身分証明書(免許証・パスポートなど顔写真付き)

- 会社謄本(履歴事項全部証明書、コピーでも対応可能)

- 決算書(直近2期分)

- 売掛先への請求書

- 成因資料(契約書・納品書・注文書・発注書など)

- 入出金の通帳・当座勘定表(当座を持っている場合)

- 小切手帳・手形帳(当座を持っている場合)

- 契約時

-

- 印鑑証明(買取先の件数により変動あり)

- 会社謄本(履歴事項全部証明書2通)

- 納税証明書

- 社判・実印

※参考:株式会社ネクストワン

提出書類の数が多いと準備に時間と手間がかかります。

書類に不備や不足があると資金化まで時間がかかることもあるため、事前にしっかり用意しておきましょう。

買取対象外の売掛債権もある

原則として、ファクタリングで買い取れるのは「金額や支払期日が決まっている未払いの確定債権」です。

下記のような債権は対象外になるため注意しましょう。

- すでに売掛金を回収し終えた債権

- 支払期日が過ぎている債権

- 契約内容が変更される可能性がある債権

- 不良債権(売掛金の回収が困難な債権)

- 給与債権(労働者が会社に対して給与を請求できる権利) など

また、ネクストワンで買い取れるのは支払いサイト(※)が60日までの債権である点にも注意してください。

※締め日から実際に代金が支払われるまでの期間のこと

債権譲渡登記が必要になる場合がある

ネクストワンのファクタリングでは、原則として債権譲渡登記が必要な点に注意しましょう。

債権譲渡登記とは、債権を第三者に譲渡した事実を法務局に登録する手続きです。

債権譲渡登記にはメリットもデメリットもあるため、特徴をしっかり把握しておくことが重要です。

ただし、ネクストワンでは利用者の状況によっては登記なしでファクタリングを利用できるケースもあります。

「売掛先に知られたくない」「急いで資金調達したい」などの場合は、ネクストワンに相談してみましょう。

なお、ファクタリングにおける債権譲渡登記については下記の記事でも詳しく解説しているので、ぜひ参考にしてください。

3社間ファクタリングでは留保金が発生する場合がある

ネクストワンで3社間ファクタリングを利用する場合、留保金が発生する可能性があります。

留保金とは、売掛先が支払い遅延や不払いを起こすリスクに備えて、ファクタリング会社が一時的に預かるお金のことです。

ファクタリング契約直後には「請求書の金額から買取手数料と留保金が引かれた金額」が入金されるため、資金調達額が想定より少なくなる可能性がある点に注意しましょう。

また、留保金は売掛先が支払いを済ませた後に利用者に返金されますが、支払いサイトが長い場合は返金まで時間がかかる点にも注意が必要です。

留保金の金額は売掛先の信用力に左右されるため、正確な金額はネクストワンに問い合わせてみましょう。

土日・祝日はファクタリングを利用できない

ネクストワンでは、土日・祝日はファクタリングを利用できない点に注意が必要です。

営業時間は下記のとおりです。

- 平日:9:30〜19:00

- 土日・祝日:休業

ただし、「問い合わせフォーム」を経由したファクタリングの申し込みは24時間対応可能です。

もし、土日・祝日にファクタリングの相談をしたい場合はPMGを検討してみましょう。

PMGも入金は平日の営業時間内のみですが、ファクタリングや財務コンサルティングの相談は土日・祝日でも利用できます。

平日は通常業務でファクタリングに時間を割けない企業におすすめです。

PMGの特徴や口コミなどは下記の記事で紹介しているので、ぜひ参考にしてください。

土日の入金が可能なファクタリング会社を探している場合はこちらの動画も参考にしてみてください。

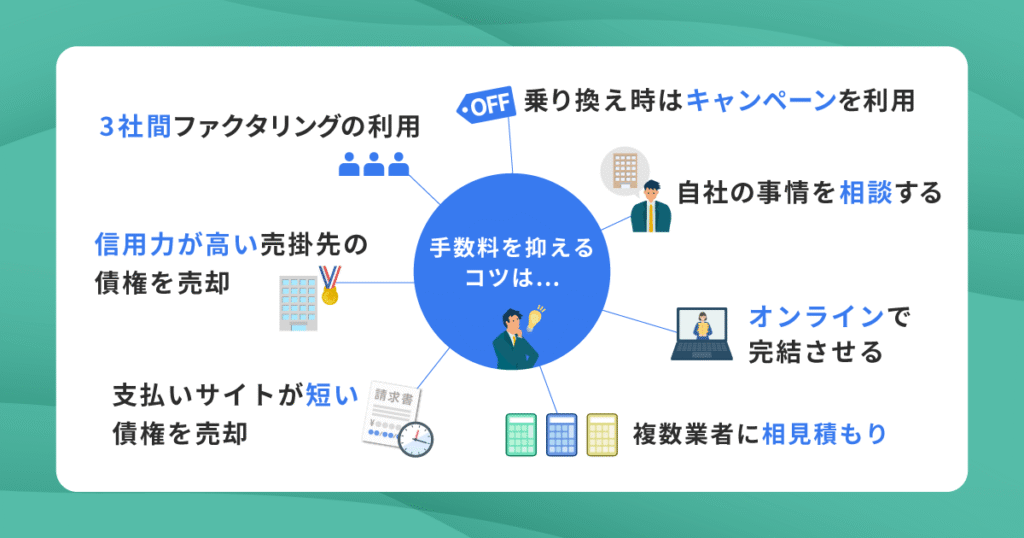

ネクストワンのファクタリングで手数料を安く抑えるコツは?

ネクストワンではファクタリング手数料を安く抑えるためのコツは公開していませんが、一般的には下記のポイントが有効です。

- 3社間ファクタリングを利用する

- 信用力が高い売掛先の債権を売却する

- 支払いサイトが短い債権を売却する

- 乗り換え時はキャンペーンを利用する

- 自社の事情を相談してみる

- オンラインで手続きを完結させる

- 複数のファクタリング業者に相見積もりを出す

ひとつずつ解説するので、ぜひ参考にしてください。

3社間ファクタリングを利用する

手数料を安く抑えたければ、3社間ファクタリングの利用を検討しましょう。

ネクストワンの平均手数料は2社間ファクタリングで5%〜10%ですが、3社間ファクタリングでは1.5%〜7%(※)です。

2社間ファクタリングでは売掛先に通知しない分、未回収リスクが高いため手数料も高くなりがちです。

一方、3社間ファクタリングでは売掛先からの同意を得るため取引の透明性が高まり、手数料が安くなる傾向にあります。

入金スピードよりもコスト削減を重視したい場合は、3社間ファクタリングを検討してみましょう。

※参考:株式会社ネクストワン

信用力が高い売掛先の債権を売却する

一般的に、ファクタリングの手数料は売掛先の信用力によって変動します。

下記のように売掛先の信用力が高い場合は未回収リスクが低いと判断され、手数料が抑えられる傾向にあります。

- 大手企業

- 上場企業

- 公官庁・自治体

- 長期間にわたる取引実績がある企業 など

複数の売掛債権を保有している場合は、信用力の高い売掛先から順に利用してみましょう。

支払いサイトが短い債権を売却する

支払いサイトが長いと売掛金の未回収リスクが高いと判断され、手数料が高く設定される傾向にあります。

ネクストワンでは支払いサイトが60日までの買取に対応していますが、可能であれば30日など短期の債権の売却を検討してみましょう。

乗り換え時はキャンペーンを利用する

すでにほかのファクタリング会社を利用している場合は、ネクストワンの乗り換えキャンペーンを利用することで手数料を安く抑えられる可能性があります。

実際の事例では、乗り換えによって18%から10%まで手数料が安くなったケースがありました(※1)。

ネクストワンによれば、平均で10%(※2)ほど手数料が安くなっているとのこと。

手数料を削減したい場合はぜひ相談してみてください。

- 1参考:ネクストワンのファクタリング活用事例を業界別に紹介

- 2参考:株式会社ネクストワン

自社の事情を相談してみる

自社の資金繰りの現状や資金調達の目的などを率直に相談することで、手数料を安く抑えられる可能性があります。

たとえば、給付金や融資を受けるまでのつなぎ資金である場合には未回収リスクが低いと判断され、状況を考慮してもらえる可能性があります。

実際、本記事で取り上げた事例でも柔軟な対応が見て取れました。

ネクストワンでは経営改善のアドバイスも期待できるので相談してみましょう。

オンラインで手続きを完結させる

手数料の節約とは異なりますが、ネクストワンではオンラインで手続きを完結させるとトータルコストを節約できる可能性があります。

たとえば、ネクストワンでは対面手続きに対応していますが、来店や出張訪問では交通費や出張費用が発生します。

また、書類を郵送・FAXで提出する場合も送料や通信料が発生します。

そのため、可能な限りすべてオンラインで手続きを済ませるのがおすすめです。

電子契約に不安を感じる人もいるかもしれませんが、ネクストワンでは丁寧にサポートしてくれるので安心してください。

複数のファクタリング業者に相見積もりを出す

ネクストワンの手数料は業界平均よりも低めに設定されているものの、案件によっては他社のほうが低くなる可能性はあります。

これはファクタリング会社によって審査基準が異なるためで、同じ売掛債権でも手数料に差が出ることが一般的です。

手数料をなるべく安く抑えたい場合は、ネクストワンを含む複数のファクタリング会社に相見積もりを出し、より条件が良い会社を利用するようにしましょう。

ネクストワンをおすすめできる企業・おすすめできない企業の特徴

ここでは、これまでのネクストワンの特徴を踏まえ、ネクストワンをおすすめできる企業とできない企業の特徴をまとめました。

ネクストワンをおすすめできる企業の特徴

ネクストワンをおすすめできる企業の特徴は下記のとおりです。

- 審査通過率の高さを重視したい

- 経営コンサルティングを受けたい

- 最短即日で資金を調達したい

- 大口の売掛債権を現金化したい

- 診療・介護報酬債権を売却したい

- 乗り換え先のファクタリング会社を探している

ネクストワンは資金調達の成功率が96%(※)と非常に高い点が大きな特徴です。

経営改善や資金繰りのアドバイスを期待できるので、根本的に財務課題を解決したい企業にもおすすめです。

他社からの乗り換えキャンペーンも実施しているので、より条件が良いファクタリング会社を探している場合はネクストワンを検討してみましょう。

※参考:株式会社ネクストワン

ネクストワンをおすすめできない企業の特徴

一方で、下記にあてはまる場合にはネクストワンの利用はおすすめできません。

- 個人事業主やフリーランス

- 30万円以下の売掛債権を売却したい

- 書類を準備する手間をかけたくない

- 土日・祝日にファクタリングを利用したい

ネクストワンは法人専門のファクタリング会社であるため、個人事業主・フリーランスや30万円以下の少額債権の利用には向いていません。

また、書類の準備に手間をかけたくない場合や土日・祝日にファクタリングを利用したい場合も不便に感じるでしょう。

ネクストワンでファクタリングを利用する手順

ここでは、ネクストワンでファクタリングを利用する際の手順について解説します。

2社間ファクタリングと3社間ファクタリングでは少し流れが異なりますが、基本的には下記5ステップで完結します。

- 必要書類を用意する

- 見積もりを申し込む

- 面談・審査を受ける

- 契約後に買取金が入金される

- 回収した売掛金を返却する(2社間ファクタリング)

なお、ネクストワンではオンラインを活用して面談不要で手続きを完結することも可能です。

ひとつずつ解説するので、ぜひ参考にしてください。

スムーズに手続きを進めるためにも、見積もり依頼前に必要書類を用意しておくことをおすすめします。

ネクストワンの必要書類は下記のとおりです。

- 審査時

-

- 身分証明書(免許証・パスポートなど顔写真付き)

- 会社謄本(履歴事項全部証明書、コピーでも対応可能)

- 決算書(直近2期分)

- 売掛先への請求書

- 成因資料(契約書・納品書・注文書・発注書など)

- 入出金の通帳・当座勘定表(当座を持っている場合)

- 小切手帳・手形帳(当座を持っている場合)

- 契約時

-

- 印鑑証明(買取先の件数により変動あり)

- 会社謄本(履歴事項全部証明書2通)

- 納税証明書

- 社判・実印

※参考:株式会社ネクストワン

書類を用意できたら、電話か公式ホームページから見積もりを申し込みましょう。

【申し込み方法】

- 電話:0120-02-7557(平日9時~19時)

- 公式ホームページ:問い合わせフォーム

見積もり以外に、ファクタリングに関する質問にも対応してもらえます。

なお、急いでいる場合は電話からの申し込みをおすすめします。

審査時に必要な書類を用意し、面談に進みます。

遠方の場合は書類を郵送・メール・ファックスで提出することも可能です。

なお、ネクストワンでは面談なしですべての手続きをオンラインで完結することもできるので、担当者に相談してみましょう。

審査が終わると買取金額や買取条件が提示されます。

内容に問題がなければ、契約に進みます。

契約手続き完了後、指定した銀行口座に買取金が入金されます。

なお、3社間ファクタリングを利用した場合はここで手続きは終了です。

2社間ファクタリングを利用した場合は、後日売掛先から回収した売掛金をネクストワンに支払う必要があります。

ネクストワンでは売掛金の入金日が支払日になるので、忘れずに手続きしましょう。

なお、支払期日に遅れると遅延損害金などが発生する可能性があります。

もし、なんらかの理由で支払いが遅れると判明した場合は、速やかにネクストワンに連絡しましょう。

支払期日に遅れた場合のリスクなどについては下記の記事で詳しく解説しているので、ぜひ参考にしてください。

ネクストワンのファクタリングについてよくある質問

ここでは、ネクストワンでファクタリングを利用する際によくある質問に回答します。

- ネクストワンでは売掛先に知られずにファクタリングできる?

- ネクストワンで即日入金してもらうにはどうすればいい?

- 提出書類の数が少ないおすすめのファクタリング会社はある?

ひとつずつ回答するので、ぜひ参考にしてください。

まとめ

ネクストワンのファクタリングは即日現金化や乗り換えによる低手数料など、資金調達に悩む企業にとって心強いサービスです。

幅広い業種への支援実績があり、口コミでも「対応が丁寧」という声が多かったことから、初めてファクタリングを利用する場合でも安心して相談できるでしょう。

一方で、個人事業主は利用できない、30万円以下の売掛債権は買取できない、必要書類の数が多いなど、いくつか注意すべきポイントもあります。

この記事で紹介した内容を踏まえ、自社に合うサービスがどうか判断してくださいね。