ファクタリングでは債権譲渡登記を求められることがありますが、必ずしも登記が必要なわけではありません。

債権譲渡登記にはメリットもデメリットもあるので、自社のニーズに合わせて登記の有無を判断することが重要です。

そこで、債権譲渡登記とはどのような手続きなのかを、この記事でわかりやすく解説します。

利用者にとってのメリット・デメリットのほか、登記の有無で何が違うのか、自社に合う契約方式の選び方についても紹介します。

債権譲渡登記なしで2社間ファクタリングを利用できるおすすめの会社も紹介しているので、参考にしてください。

債権譲渡登記について簡単に学べる動画はこちらです。

ファクタリングにおける債権譲渡登記とは?

ここでは、債権譲渡登記に関する基礎知識をわかりやすく解説します。

- 債権譲渡登記の定義と仕組み

- 債権譲渡登記とファクタリングの関係性

- 債権譲渡登記ができる債権の条件

1つずつ見ていきましょう。

債権譲渡登記の基本的な仕組み

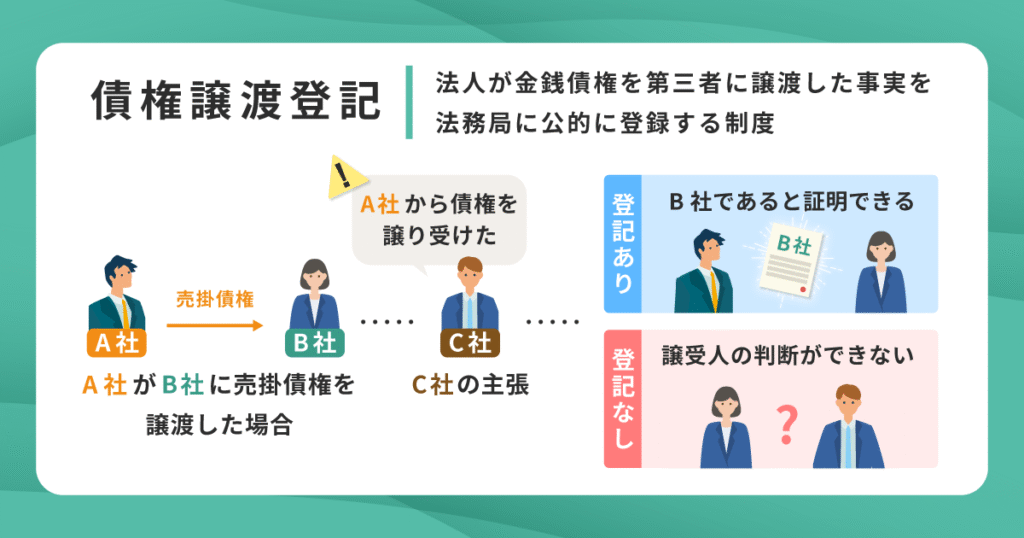

債権譲渡登記とは、法人が金銭債権を第三者に譲渡した事実を法務局に公的に登録(登記)する制度です。

この登記により「誰が債権を持っているのか」を明確にすることが可能です(第三者に対する対抗要件の確保)。

例えば、A社がB社に売掛債権を譲渡したケースを考えてみましょう。

登記をしていなければ、C社が「A社から同じ債権を譲り受けた」と主張した場合、本当の譲受人がB社かC社か判断できません。

ですが、登記があれば債権はB社のものであることを正式に証明できるため、債権の二重譲渡(※)などのトラブルを回避することが可能です。

- 1つの売掛債権を複数の会社に譲渡する行為で、違法行為に該当します

債権譲渡登記とファクタリングの関係性

ファクタリングとは、企業が保有している売掛債権をファクタリング会社に売却することで、支払期日よりも前に資金を調達する方法です。

契約方式によって「2社間ファクタリング」と「3社間ファクタリング」がありますが、債権譲渡登記は主に2社間ファクタリングで行われます。

というのも、2社間ファクタリングは売掛先が契約に関与せず、債権の二重譲渡などのトラブルが発生する可能性があるためです。

登記により第三者に対する対抗要件を備えることで、ファクタリング会社は債権を買い取る際のリスクを軽減し、円滑な資金調達が可能になります。

なお、ファクタリングの仕組みについては下記の記事で詳しく解説しているので、参考にしてください。

債権譲渡登記ができる債権の条件とは?

債権譲渡登記の対象となる債権の条件としては、下記の2点があげられています。

- 譲渡人が法人であること

- 金銭債権であること

つまり、譲渡人(債権を譲渡する側)が個人事業主やフリーランスの場合は債権譲渡登記を利用できません。

また、売掛債権のように金銭の支払いを目的とする金銭債権は対象になりますが、それ以外の債権は対象外になる点にも注意しましょう。

ファクタリング会社が債権譲渡登記を行う理由とは?

ファクタリング会社が債権譲渡登記を行う主な理由は以下の2つです。

- 第三者への対抗要件を満たし、権利を保護するため

- ファクタリング契約時のリスクを軽減するため

1つずつ解説するので、参考にしてください。

第三者への対抗要件を満たし、権利を保護するため

債権譲渡登記を行う主な目的は、「誰が債権を持っているのか」を明確にし、第三者へ主張できるようにする(対抗要件を備える)ことです。

とくに、2社間ファクタリングでは債権を譲渡した事実は売掛先に通知されません。

そのため、1つの売掛債権が複数のファクタリング会社に譲渡される「二重譲渡」が起こるリスクがあります。

誰が債権を持っているのかを特定できなければ、ファクタリング会社は売掛金を回収することができません。

ただし、債権譲渡登記をしていれば登記が早い者が正式な債権者として認められます。

そのため、第三者に対し自社が債権を持っていることを法的に証明でき、売掛金の未回収リスクや法的トラブルを回避することが可能になります。

ファクタリング契約時のリスクを軽減するため

ファクタリング契約では、債権の二重譲渡以外にも下記のようなリスクがあります。

- 架空債権を譲渡される

- 利用者が回収した売掛金を支払わない

架空債権とは、本来は実在しない売掛金をあるように見せかけ、ファクタリング会社から資金を調達する行為です。

架空債権は債権譲渡登記の手続き段階で発覚する可能性があることから、違法行為を未然に防ぐ効果が期待できます。

また、2社間ファクタリングでは利用者が回収した売掛金を支払わないリスクも考えられます。

ですが、債権譲渡登記をしていればファクタリング会社が債権者であるという事実を証明できるため、売掛金を回収できる可能性が高まります。

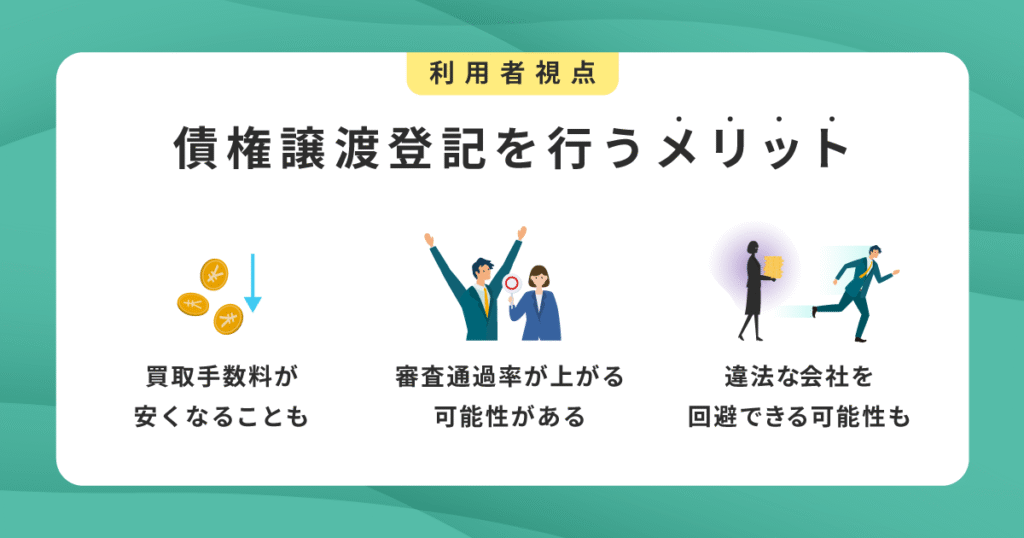

【利用者視点】ファクタリングで債権譲渡登記を行う3つのメリット

では、債権譲渡登記を行うことで、ファクタリング利用者にはどのようなメリットがあるのでしょうか。

ここでは、下記の3点について解説します。

- 買取手数料が安くなる可能性がある

- 審査通過率が上がる可能性がある

- 違法なファクタリング会社を回避できる可能性がある

1つずつ見ていきましょう。

買取手数料が安くなる可能性がある

債権譲渡登記を行うことで売掛金の未回収リスクが下がり、買取手数料が安くなる可能性があります。

一般的に、ファクタリング会社は売掛金の未回収リスクを考慮して買取手数料を設定します。

つまり、売掛金を回収できないリスクが高いほど、買取手数料が高くなる傾向にあります。

ですが、債権譲渡登記を行うことで売掛債権の二重譲渡や架空債権のリスクをあらかじめ回避することが可能。

より安全な取引と判断されるため、買取手数料が安くなる可能性があります。

ただし、ファクタリングの手数料は売掛先の信用力や売掛債権の金額、支払期日までの期間など、複数の要素によって決まります。

債権譲渡登記を行ったからといって大幅に買取手数料が安くなるわけではないことは理解しておきましょう。

なお、買取手数料に影響を与える要素などは下記の記事で詳しく解説しているので、参考にしてください。

審査通過率が上がる可能性がある

一般的に、ファクタリング契約では安全な取引であると判断できれば審査を通過する可能性が高くなります。

債権譲渡登記をすることで債権の所有者が明確になり、二重譲渡などのリスクも防げることから、取引の安全性が高まります。

とくに2社間ファクタリングのように売掛先が関与しないケースでは大きな判断材料になるでしょう。

ただし、審査基準はファクタリング会社によって異なります。

ファクタリングの手数料同様、売掛債権の信頼性が高いだけで審査通過率が上がるわけではない点には注意しましょう。

違法なファクタリング会社を回避できる可能性がある

債権譲渡登記は、譲渡人(ファクタリング利用者)と譲受人(ファクタリング会社)が共同で申請する必要があります。

このとき、ファクタリング会社側も「代表者の資格証明書(登記事項証明書)」や「代表者の印鑑証明書」などの書類提出が必要です(※)。

もし、登記に応じない場合は、会社としての実体がない違法業者かもしれません。

100%確実とは言い切れませんが、違法業者を見分けるための1つの判断材料になるでしょう。

- 参考:債権譲渡登記制度|法務省

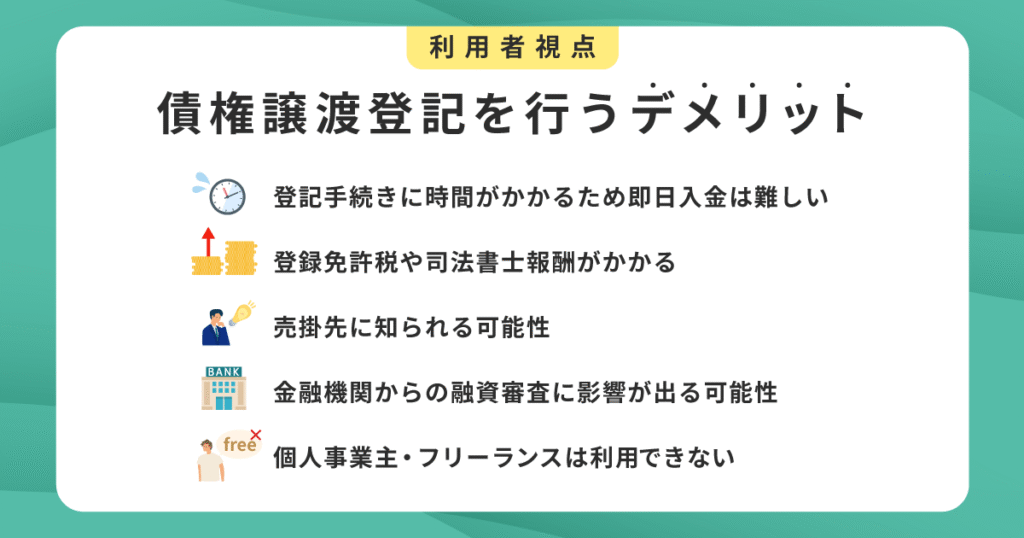

【利用者視点】ファクタリングで債権譲渡登記を行う5つのデメリット

次に、ファクタリング利用者が債権譲渡登記を行う際のデメリットについて解説します。

- 登記手続きに時間がかかるため即日入金は難しい

- 登記手続きには登録免許税や司法書士報酬がかかる

- 売掛先に知られる可能性がある

- 金融機関からの融資審査に影響が出る可能性がある

- 個人事業主・フリーランスは利用できない

債権譲渡登記を行うべきかどうかの判断材料にもなるので、必ず目を通してください。

登記手続きに時間がかかるため即日入金は難しい

登記手続きには時間がかかるため、登記なしに比べ入金までのスピードが遅くなります。

2社間ファクタリングでは最短即日で入金できるケースがありますが、登記する場合は難しいでしょう。

入金スピードを重視したい場合は、債権譲渡登記が不要な2社間ファクタリングの利用を検討しましょう。

登記手続きには登録免許税や司法書士報酬がかかる

債権譲渡登記には1件あたり7,500円(債権個数が5,000個以下の場合)または15,000円(債権個数が5,000個を超える場合)の登録免許税がかかります。

登記手続きを司法書士に依頼する場合は、報酬として数万円から10万円程度の支払いも必要になります。

債権譲渡登記によりファクタリングの買取手数料は安くなるかもしれませんが、登記費用によって赤字取引になってしまう可能性もあるので注意してください。

なお、司法書士への報酬は消費税の課税対象となります。

ファクタリングは費用項目によって課税対象が異なるので、詳しくは下記の記事を参考にしてください。

売掛先に債権譲渡の事実を知られる可能性がある

2社間ファクタリングでは売掛先は関与しないため、基本的に債権譲渡の事実を売掛先に知られることはありません。

ですが、債権譲渡登記をすると情報が登記簿に記載されるため、申請すれば誰でも閲覧できるようになります。

必ず売掛先に知られるわけではありませんが、今後の取引関係に悪影響を及ぼす可能性がある場合は債権譲渡登記が不要な2社間ファクタリングを検討したほうが良いでしょう。

金融機関からの融資審査に影響が出る可能性がある

登記により債権譲渡の情報は登記簿に記載されるため、誰でも閲覧可能な状態になります。

そのため、金融機関が融資審査の際に登記状況を確認する可能性もゼロではありません。

「資金繰りが厳しい」と判断されれば、融資にマイナスの影響を与える可能性があるため注意しましょう。

将来的に銀行からの融資を検討している場合は、債権譲渡登記が不要な2社間ファクタリングを検討したほうが良いかもしれません。

個人事業主・フリーランスは利用できない

債権譲渡登記を利用できるのは、法人が行う金銭債権の譲渡に限定されます(※)。

たとえ金銭債権を保有していても、個人事業主やフリーランスは利用できない点に注意しましょう。

ただし、債権譲渡登記ができなくてもファクタリング自体の利用は可能です。

記事後半の「債権譲渡登記なしで2社間ファクタリングができるおすすめ会社を紹介」を参考に、条件に合うファクタリング会社を探してみましょう。

なお、個人事業主やフリーランスが利用できるファクタリング会社については下記の記事でも詳しくまとめているので、参考にしてください。

債権譲渡登記のあり・なしで何が違う?契約方式の選び方も解説

ファクタリングでは債権譲渡登記は必ずしも必要ではありません。

そのため、債権譲渡登記のメリット・デメリットを理解したうえで、自社の事情に合わせて契約方式を選ぶことが重要です。

ここでは、契約方式を下記の3つに分け、債権譲渡登記のあり・なしで何が違うのかをまとめました。

- 3社間ファクタリング(原則的に登記不要)

- 2社間ファクタリング(登記あり)

- 2社間ファクタリング(登記なし)

各契約方式に適した選び方についても解説します。

契約方式ごとの特徴はこちらの動画にまとめたので、参考にしてください。

表にまとめるとこのようになります。

| 3社間(登記なし) | 2社間(登記あり) | 2社間(登記なし) | |

|---|---|---|---|

| 利用者 | 法人・個人事業主 | 法人のみ | 法人・個人事業主 |

| 売掛先への通知 | あり | なし (登記簿の確認により知られる可能性あり) | なし |

| 審査通過率 | ◎ | 〇 | △ |

| 買取手数料 | ◎ | 〇 | △ |

| 登記にかかる費用 | なし | 登録免許税、司法書士への依頼料など | なし |

| 入金スピード | △ (1〜2週間程度) | △ (登記手続きがあるためやや遅い) | ◎ (最短即日) |

| 契約手続き | △ (売掛先への通知が必要) | △ (登記手続きが必要) | ◎ |

- 自社調べ

なお、2社間ファクタリングと3社間ファクタリングの仕組みや違いについて詳しく知りたい場合は、下記の動画や記事もチェックしてください。

承諾をもらえるなら3社間ファクタリングがおすすめ

売掛先がファクタリングの利用に理解があり、承諾をもらえる場合には3社間ファクタリングがおすすめです。

原則として、3社間ファクタリングでは債権譲渡登記は必要ありません。

これは、3社間ファクタリングは売掛先が債権譲渡を承諾しているため、登記によって対抗要件を備える必要がないからです。

3社間ファクタリングは売掛先が関与するため審査に通過しやすく、買取手数料も安くなる可能性が高い点が大きなメリットです。

ただし、売掛先への通知手続きが必要なため、2社間ファクタリング(登記なし)よりは入金まで時間がかかります。

1〜2週間程度かかるケースが多いため、スケジュールには余裕を持って申し込みましょう。

信用力重視なら2社間ファクタリング(債権譲渡登記あり)がおすすめ

売掛先への通知は避けたいが、自社の信用力を上げたい場合には債権譲渡登記ありの2社間ファクタリングがおすすめです。

債権譲渡登記をすることで売掛金の未回収リスクが低いと判断され、審査に通りやすくなったり、買取手数料を抑えられたりするメリットがあります。

ただし、登記情報は第三者でも閲覧可能なため、売掛先に知られるリスクはゼロではありません。

また、個人事業主は対象外である点にも注意が必要です。

さらに、登録免許税や司法書士への依頼料などのコストも発生します。

登記手続きにも時間がかかるため、最短即日での入金対応も難しいでしょう。

入金スピード重視なら2社間ファクタリング(債権譲渡登記なし)がおすすめ

入金スピードを重視したい場合は、債権譲渡登記なしの2社間ファクタリングがおすすめです。

売掛先への通知や登記手続きが不要なので、早ければ即日で資金調達が可能です。

ファクタリングの利用を売掛先に知られることで取引関係への悪影響を懸念している場合にもおすすめです。

ただし、2社間ファクタリングは売掛先が関与しない分、売掛金の未回収リスクが高いと判断されやすい点に注意しましょう。

買取手数料が高めに設定される傾向にあるので、短期間で繰り返し利用するのは避けたほうが良いでしょう。

債権譲渡登記なしで2社間ファクタリングができるおすすめ会社を紹介

ここでは、公式ホームページで「債権譲渡登記なし」と明記されている2社間ファクタリング会社のなかから、とくにおすすめの会社を紹介します。

| 会社名 | 利用者 | 契約実績 | 買取手数料 (2社間) | 買取可能金額 | 入金スピード | 必要書類 | 問合せ方法 | |

|---|---|---|---|---|---|---|---|---|

| 法人 | 個人 | |||||||

| QuQuMo online | 〇 | 〇 | 記載なし | 1%~ | 下限・上限なし | 申し込み~入金まで最短2時間 | 本人確認書類 請求書 入出金明細 開業届又は確定申告書一式 健康保険証 | メールフォーム 電話(平日9:00~19:00) |

| Easy factor | 〇 | 〇 | 記載なし | 2%~8% | 記載なし | 最短60分 | 請求書 直近の決算書 通帳のコピー | チャット 電話(平日9:00~19:00) |

| PAYTODAY | 〇 | 〇 | 累計申し込み額 200億円突破 | 1%~9.5% | 10万円~ | 最短30分 | 本人確認書類 請求書 昨年度の決算書 入出金明細 | メールフォーム |

QuQuMo online|担当者がつくから相談しやすい

| QuQuMo(ククモ) | |||

| |||

| 審査時間 | 入金スピード | 土日対応 | 審査通過率 |

| 最短2時間 | 最短2時間 | × | 非公開(〇) |

| 手数料 | 契約方式 | 個人事業主 | オンライン完結 |

| 1%〜 | 2社間 | 〇 | 〇 |

QuQuMo online(ククモオンライン)は、株式会社アクティブサポートが提供しているオンライン完結型のファクタリングサービスです。

同社は一般社団法人オンライン型ファクタリング協会の認定事業者で、信頼性が高い点が大きなメリットです。

2社間ファクタリングは債権譲渡登記が不要で、申し込みから入金まで最短2時間のスピード対応が魅力。

買取可能金額に制限がないため、少額債権の売却を検討している人にもおすすめです。

QuQuMo onlineでは専任の担当者がつくため、リピートする場合でも相談しやすいでしょう。

口コミでは「安心感があった」「また利用したい」「親切で丁寧」「スピーディ」という評価が見られました。

この度はありがとうございました。オンライン上で申請、その後担当者の方とスムーズにやり取りさせていただき、すぐに入金となりました。

初めての利用でしたが、分かりやすく説明もして頂いたのでこちらも安心感がありました。

また利用したいと思います。

引用:https://maps.app.goo.gl/JvS9jtKNBN2L3eX26

よく使用しますが電話対応もよく親切で丁寧、スピーディーで使いやすいファクタリング会社です。

引用:https://maps.app.goo.gl/SBmEKXpKQUrTRx87A

ただし、QuQuMo onlineでは買取手数料の上限が設定されていない点に注意が必要です。

あらかじめ複数の会社に相見積もりを出し、条件が良いサービスの利用を検討しましょう。

そのほかの口コミについては下記の記事を参考にしてください。

Easy factor|手数料の上限が決まっているので安心

Easy factor(イージーファクター)は、株式会社No.1が提供しているオンライン完結型のファクタリングサービスです。

買取手数料の上限が8%に設定されているため、高額な手数料請求を避けたい人におすすめです。

必要書類は3点のみで、債権譲渡登記は不要。

必要書類がすべてそろっていれば最短60分で資金調達ができますよ。

口コミでは「安心して契約できた」という評価が見られました。

業務の合間にオンライン完結で即日資金調達が出来ました!

完全オンラインなので、不安でしたが、Zoomで商談、契約内容の説明を丁寧にしていただきました。安心してオンライン契約が出来ました。

引用:https://no1service.co.jp/easyfactor/

ファクタリング手数料を1円でも安くしたいため、ネットで検索して「EasyFactor」を見つけました。

相談から契約までオンラインでスムーズに進み無事に契約することができました。

引用:https://no1service.co.jp/easyfactor/

手数料の上限が設定されており安心して契約出来ました。

見積もりは請求書を送るだけでOKです。

最短10分で結果がわかるので、ぜひ試してみてください。

PAYTODAY|オンラインで査定結果がすぐにわかる

| PAYTODAY(ペイトゥデイ) | |||

| |||

| 審査時間 | 入金スピード | 土日対応 | 審査通過率 |

| 最短15分 | 最短30分 | × | 非公開 |

| 手数料 | 契約方式 | 個人事業主 | オンライン完結 |

| 1%〜9.5% | 2社間 | 〇 | 〇 |

PAYTODAY(ペイトゥデイ)は、Dual Life Partners株式会社が運営しているファクタリングサービスです。

地方中小企業や個人事業主・フリーランス、ベンチャー企業への支援に注力しており、累計申し込み額は200億円を突破(※)と実績も豊富です。

PAYTODAYは債権譲渡登記が不要で買取手数料(1%〜9.5%)のみで利用可能。

公式ホームページではオンライン査定を利用でき、審査通過率と概算買取査定金額がすぐにわかる点が大きなメリットです。

結果に納得できれば必要書類をアップロードして見積もりを依頼しましょう。

書類がそろっていれば、最短30分で資金が振り込まれますよ。

実際のユーザーからは親切な対応を評価する口コミが見られたので、初めての人でも安心して利用できるでしょう。

資金繰りのためにAI即日ファクタリングPAYTODAYさんを利用しました。手数料も安かったのでありがたかったです。スタッフさんも親切でした。

引用:https://maps.app.goo.gl/gA9RVfTT6cCPrcMG6

急遽資金が必要になり、いい所が無いかと調べておりAI即日ファクタリングPAYTODAYさんのクチコミを見て伺いました。

親身にお話を聞いてくれて、手数料も安く調達ができましたので感謝しております。ありがとうございます。

引用:https://maps.app.goo.gl/9iqoyaEyVbTHViNC9

ただし、買取可能金額は最低10万円からである点には注意してください。

債権譲渡登記の申請方法や必要書類、費用を解説

ここでは、債権譲渡登記を行う際の申請方法や必要書類、費用などについて簡単に解説します。

債権譲渡登記は自分で申請できるのか、それとも司法書士に依頼すべきなのかというポイントについても解説しているので、参考にしてください。

なお、債権譲渡登記に関する詳細な情報は下記のホームページで確認が可能です。

債権譲渡登記の申請方法

債権譲渡登記は下記の3つの方法のいずれかで申請します。

| 申請方法 | 概要 |

|---|---|

| 書面方式 | 必要書類を窓口に持参または郵送する方法 |

| 事前提供方式 | 申請データをオンラインで先に送信し、必要書類は窓口に持参または郵送する方法 |

| オンライン方式 | すべてのデータをオンラインで送信する方法 |

申請先は東京法務局民事行政部債権登録課です。

地方の法務局では手続きができない点に注意しましょう。

なお、債権譲渡登記の申請は債権の譲渡人(ファクタリング利用者)と譲受人(ファクタリング会社)が共同で申請する必要があります。

債権譲渡登記の必要書類

債権譲渡登記の必要書類は下記のとおりです。

| 必要書類 | 注意事項 |

|---|---|

| 登記申請書 | – |

| 代理権限証書 | 代理申請の場合に必要。 |

| 取下書 | 取下書の添付は任意だが、申請に誤りなどがあった場合、取下書がない限り申請は却下される。また、登記申請書や添付書面も返却されない。 |

| 譲渡人(質権設定者)の代表者の資格証明書(登記事項証明書) | 作成後3ヶ月以内のものに限る。 |

| 譲渡人の代表者の印鑑証明書 | 登記所が作成したもので、作成後3ヶ月以内のものに限る。 |

| 譲受人(質権者)の代表者の資格証明書(登記事項証明書) | 譲受人が法人の場合に必要。作成後3ヶ月以内のものに限る。 |

| 存続期間が登記の日から50年(債務者不特定の債権を含む場合には10年)を超えるときは、その存続期間を定めるべき特別の事由があることを証する書面 | – |

| 申請データを記録したCD-RまたはCD-RW | 書面方式での申し込みで必要。 |

- 参考:登記申請の手続|法務省

書類に不備があると登記申請が却下されるため、不足なく準備しましょう。

債権譲渡登記にかかる費用

債権譲渡登記には下記のとおり登録免許税がかかります。

| 登記の種類 | 1件あたりの登記免許税 | |

|---|---|---|

| 債権譲渡登記 | 債権個数が5,000個以下 | 7,500円 |

| 債権個数が5,000個以上 | 15,000円 |

- 参考:登録免許税|法務省

登録免許税は、収入印紙、収納機関などが発行する領収証書、歳入金電子納付システム(オンライン申請の場合)などで納付します。

債権譲渡登記を司法書士に依頼する場合は、報酬として数万円から10万円程度の支払いも必要になります。

なお、ファクタリングの買取手数料や登記免許税は非課税ですが、司法書士への依頼料は課税対象です。

ほかにも課税対象となる費用項目があるので、詳しくは下記の記事で確認してください。

債権譲渡登記は自分で申請できる?司法書士に依頼すべき?

債権譲渡登記は自分で(あるいは自社で)申請することは可能です。

ただし、書類作成にあたっては登記の専門知識が必要になります。

書類に不備があると登記申請が却下されたり、登記後に誤りが発覚した場合には再登記の手続きが必要になることから、実務的なハードルは高いと言えます。

登記に不慣れな場合は時間もかかるため、急いで資金が必要な場合には注意してください。

そのため、次のようなケースでは司法書士への依頼を検討しましょう。

- 登記手続きに不慣れな場合

- 書類ミスを防ぎたい場合

- 登記手続きを迅速に終えたい場合

- 申請したい売掛債権の数が多い場合 など

ただし、司法書士へ依頼する場合には報酬が発生します。

金額は司法書士によって異なりますが、数万円〜十万円程度かかるようなのでメリットとデメリットは事前にしっかり確認しましょう。

なお、登記申請に関するよくある質問については法務局が回答例を紹介しているので参考にしてください。

ファクタリングにおける債権譲渡登記についてよくある質問

ここでは、ファクタリングの債権譲渡登記についてよくある質問について回答します。

- ファクタリングで債権譲渡登記は必須なの?

- 債権譲渡登記をすると売掛先にバレる?

- 登記された内容は抹消できる?

- 譲渡禁止特約付きの売掛債権でもファクタリングできる?

1つずつ解説するので参考にしてください。

まとめ

今回はファクタリングにおける債権譲渡登記について詳しく解説しました。

登記によって買取手数料が安くなる、審査通過率が上がる可能性はあるものの、時間と費用がかかる点や売掛先に知られる可能性がある点には十分に注意が必要です。

債権譲渡登記は必ず要るわけではないため、この記事を参考にして自社のニーズに合わせて登記の有無を判断してください。