キャッシュレス決済の普及が進んでいますが、「自分の店舗に本当に必要なのか?」「コストに見合うメリットがあるのか?」と導入を悩む経営者が多いのではないでしょうか。

そこで、この記事ではキャッシュレス決済のメリット・デメリットを整理して詳しく解説します。

店舗側・消費者側それぞれの視点に分けて紹介するので、導入を検討する際の判断材料にしてください。

また、「デメリットがあってもキャッシュレス決済を導入するべきかどうか」についても解説しているので、ぜひ参考にしてくださいね。

キャッシュレス決済のメリット(店側視点)

まず、キャッシュレス決済を導入することによって店舗が得られるメリットについて解説します。

- 店舗全体の業務効率アップが見込める

- コスト削減が見込める

- 集客・客単価・売上アップが見込める

- インバウンド需要の取り込みができる

- 決済データを活用しマーケティングに活かせる

- 防犯対策になる

- 感染症対策になる

導入を迷っている店舗経営者の方にとって判断材料となる情報を提供していきますので、ぜひ参考にしてくださいね。

店舗全体の業務効率アップが見込める

キャッシュレス決済を導入することで店舗の業務効率が大幅に向上します。

まず、現金管理の手間が削減されるため、レジ業務がスムーズになります。

釣り銭の補充が不要になるため準備時間を短縮できますし、釣り銭ミスがなくなることで営業中のレジ対応もスピードアップします。

とくに混雑時には会計時間が短縮されることでレジ待ちのストレスも軽減されるでしょう。

事実、経済産業省のデータによると、キャッシュレス決済を導入した店舗では顧客1人あたりのレジ対応時間が約35%短縮されたと報告されています(※)。

さらに、キャッシュレス決済ではPOSシステムと連携することで売上データがリアルタイムで自動記録される点も大きなメリット。

閉店後のレジ締め作業の時間も短縮できるでしょう。

経理業務においても手作業での入力や確認作業の必要がなくなるため、短時間で正確な売上管理が可能になります。

スタッフの負担を軽減できるため、よりスムーズな店舗運営が可能になるでしょう。

コスト削減が見込める

キャッシュレス決済の導入は、店舗運営にかかるコスト削減にも大きく貢献します。

たとえば、現金払いの場合は釣り銭を準備するために頻繁に両替を行う必要がありますが、キャッシュレス決済を導入すれば銀行での両替回数や手数料を削減できます。

経済産業省によれば、キャッシュレスに対応したセルフレジの導入で両替頻度が従来の2/3に減ったとのデータもあります(※)。

多店舗を経営している場合では各店舗で発生する現金回収や運搬のコストも抑えることができるので、規模の大きい企業ほどこのメリットはより大きくなるでしょう。

さらに、キャッシュレス決済の導入により人件費の削減も期待できます。

たとえば、会計の簡素化・会計時間の短縮により混雑時でも少人数でレジをまかなえるようになるため、必要最低限の人数で店舗運営が可能になります。

現金の確認や集計作業も不要になるので、閉店後のレジ締め作業にかかるスタッフの残業時間も減らせるでしょう。

集客・客単価・売上アップが見込める

業種や顧客層によって異なりますが、キャッシュレス決済を導入することで、集客力や客単価、売上の向上が期待できます。

まず、キャッシュレス決済導入により現金を持ち歩かない顧客層(とくに若年層)をターゲットにすることができます。

自分の好みに合わせて決済方法を選べることで利便性が高まるため、集客力アップが期待できるでしょう。

また、キャッシュレス決済は高額決済をしやすくするため、客単価の向上も期待できます。

これは、決済時に財布の中身を気にする必要がないことや、ポイント獲得のために少し多めに払っても問題ないという心理が働くためです。

さらに、キャッシュレス決済ではポイント還元やキャンペーンを活用できるため、リピーター獲得にもつながります。

特定の決済手段を利用することでポイントが貯まり、そのポイントを次回の購入時に利用できる仕組みを導入すると、顧客の再訪問を促し売上アップが期待できるでしょう。

インバウンド需要の取り込みができる

海外ではキャッシュレス決済が主流の国も多いため、外国人観光客がよく利用するキャッシュレス決済を導入することでインバウンド需要の取り込みが可能になります。

たとえば、中国人をはじめとしたアジア圏の観光客を取り込みたい場合は下記のキャッシュレス決済の導入がおすすめです。

- QRコード

-

- WeChat Pay(微信支付)

- Alipay(支付宝)

- UnionPay(銀聯) など

- クレジットカード

-

- UnionPay(銀聯)

- 6大国際ブランド(VISA、Mastercard、American Express、Diners Club、JCB、銀聯、Discover card) など

これらの決済方法が使えれば現金を両替する手間が不要になるため、外国人観光客の購買意欲が高まる効果も期待できます。

売上の増加も見込めるため、インバウンド需要対策にとってキャッシュレス決済の導入は必須と言えるでしょう。

決済データを活用しマーケティングに活かせる

キャッシュレス決済を導入すると分析ツールを利用できるようになるため、決済データを活用したマーケティングが可能になります。

たとえば、決済履歴を分析することで売れ筋商品や時間帯別・曜日別の売上傾向を明確に把握できます。

このデータを活用すれば適切なタイミングでプロモーションを実施できるので、売上向上が期待できますよ。

また、顧客ごとの購買履歴をもとにターゲットマーケティングを行い、個別のクーポン配布やリピーター向けの特典を提供することも可能です。

感覚に頼らない根拠のあるマーケティング戦略を実現できるので、競争力を高めることができます。

防犯対策になる

キャッシュレス決済を導入することで防犯対策としての効果も期待できます。

まず、現金を扱う機会が減るため盗難や強盗のリスクが低下します。

とくに夜間営業の店舗や人の出入りが多い繁華街の店舗では大きな安心材料となるでしょう。

現金の管理を行うスタッフの精神的な負担の軽減も期待できます。

また、偽札や釣り銭詐欺といった現金特有のトラブルが発生しなくなるのもメリットのひとつです。

現金の抜き取りや、不正なレジ操作などスタッフによる犯罪行為の抑止にもつながるでしょう。

感染症対策になる

キャッシュレス決済は感染症対策としても効果的です。

現金の受け渡しが不要になることで、会計時のやりとりが短縮され、スタッフと顧客の接触機会を減らせます。

これにより、双方の感染リスクを低減できるでしょう。

さらに、顧客が自分のスマホやクレジットカードを使用して決済できる仕組みを整えれば、物理的な接触を最小限に抑えられます。

とくに飲食店や医療機関など、衛生面が重要視される業種では大きなメリットになるでしょう。

こうした取り組みは感染症流行時の安心感にもつながるため、店舗の信頼度向上にも貢献できると考えられます。

キャッシュレス決済のデメリット(店側視点)

政府はキャッシュレス決済の普及を進めていますが、店舗側にとってデメリットもあることは事前に知っておきましょう。

ここでは、主なデメリット5つを紹介します。

- 導入コスト・運用コストが発生する

- 手元に入金されるまで時間がかかる

- システム障害などのトラブル時は決済ができなくなる

- スタッフの教育が必要になる

- 現金払いへの対応も維持する必要がある

導入コスト・運用コストが発生する

キャッシュレス決済を導入する場合、導入コストや運用コストが発生する点に注意が必要です。

主なコストは下記のとおりです。

- 導入時に発生するコスト

-

- 決済端末費用(購入費用やレンタル費用)

- POSレジシステムの導入費用

- ネットワーク環境の整備費用(WiFiやモバイル回線など)

- 新規契約時の事務手数料 など

- 運用中に発生するコスト

-

- 決済手数料

- 月額利用料

- 売上金の振込手数料

- 通信費(決済端末のWiFiやモバイル回線の料金)

- システムのメンテナンス費用 など

利益率が低い店舗ではこれらのコスト負担が大きく感じられるかもしれません。

ただし、上記のコストすべてが発生するわけではありません。

決済端末費用が無料だったり、決済手数料のみで運用できる決済代行会社もあるため、契約する会社選びが重要です。

また、キャンペーンや補助金制度を活用することで初期コストの負担を軽くすることも可能です。

対策すればコストを抑えられる可能性があるので、事前に検討してみましょう。

手元に入金されるまで時間がかかる

現金払いと異なり、キャッシュレス決済では代金がすぐに手元に入金されません。

そのため、入金サイクルの遅れが店舗の資金繰りに影響を及ぼす可能性があります。

とくに仕入れや給与の支払いなどで頻繁に現金が必要になる店舗では要注意です。

ただ、この場合も入金サイクルが早い決済代行会社を選べばそれほど問題ないでしょう。

決済代行会社によっては毎日入金があったり、最短で翌営業日に入金してくれるところもあります。

事前に自店舗でしっかりと入金サイクルを把握し、それに対応した決済代行会社を選ぶことで資金繰りに困ることなく円滑な運営ができるでしょう。

システム障害などのトラブル時は決済ができなくなる

キャッシュレス決済でシステム障害や通信トラブル、決済端末の故障などが発生すると、一時的に決済が行えなくなるリスクがあります。

とくに混雑時にトラブルが発生した場合は顧客満足度が大きく低下するため、店舗の信用にも影響を与えかねません。

システム障害のリスクは完全には排除できませんが、事前の準備と柔軟な対応策を講じることで店舗運営への影響を最小限に抑えることが可能です。

たとえば、代替手段として現金払いを迅速に行えるよう準備しておくと良いでしょう。

そのほか、決済端末の故障に備えて予備の端末を用意したり、バックアップ回線を導入するのも有効です。

また、トラブル発生時の対応をスタッフに周知しておくことで顧客の混乱を最小限に抑えることもできるでしょう。

スタッフの教育が必要になる

キャッシュレス決済を導入することで、スタッフへの教育コストが発生します。

普段からスマホなどに触れる機会がないスタッフの場合は決済方法をマスターするまでに時間がかかるかもしれません。

キャッシュレス決済に慣れていない顧客への説明やサポートも必要になるので、スタッフ教育に関しては十分な研修を実施し、基本的な操作方法やエラー対応方法を周知徹底することが重要です。

定期的なフォローと簡単なマニュアルを提供することで、スタッフの負担を軽減できるでしょう。

現金払いへの対応も維持する必要がある

キャッシュレス決済のニーズが高まっているとは言っても、すべての顧客が対応できるわけではありません。

とくに高齢者の中には、キャッシュレス決済より現金決済を好む方もいます。

そのため、現金決済の対応を維持しつつ、キャッシュレス決済に慣れた顧客にも満足してもらえるようなサービスを提供することが重要です。

対策としては、現金とキャッシュレス決済を同時に管理できるPOSレジシステムを導入すると良いでしょう。

自動釣銭機能が備わっているPOSレジもあるため、現金を手動で管理するよりも正確に対応できますよ。

キャッシュレス決済のメリット(消費者視点)

ここでは、消費者視点でキャッシュレス決済のメリットを詳しく解説します。

- お得な特典やポイント還元が利用できる

- 利便性が向上する

- 会計にかかる時間を短縮できる

- 支出管理・家計管理を効率化できる

- 安全に利用できる体制が整っている

- 衛生的に買い物ができる・感染症対策になる

ひとつずつ解説するので参考にしてください。

お得な特典やポイント還元が利用できる

キャッシュレス決済は現金払いに比べてお得に買い物ができるのが大きなメリットです。

多くの決済サービスでは、利用額に応じたポイント還元やキャッシュバックといった特典が用意されており、使えば使うほどお得感が増します。

たとえば、クレジットカードなら利用額の数%がポイントとして還元されることが一般的で、貯まったポイントを次回の支払いに充てることで実質的に割引を受けることができます。

また、QRコード決済や電子マネーの中には、特定の店舗やキャンペーン期間中に大幅なポイント還元を実施するものもあり、上手に活用すればさらにお得に買い物ができます。

このように、キャッシュレス決済は単なる支払い手段にとどまらず、日常的な節約方法のひとつとしても非常に効果的です。

利便性が向上する

キャッシュレス決済を利用すると、日常生活のさまざまな場面で利便性が大きく向上します。

まず、現金を持ち歩かなくて済むため、財布がかさばらず荷物を減らして身軽に行動できるようになります。

とくに、スマホやカード1枚で買い物が完結するため、ちょっとした外出時にはとても便利です。

さらに、現金を引き出すためにATMに行く手間がなくなるのも嬉しいポイントです。

銀行やATMの営業時間を気にする必要がなくなりますし、ATMの利用手数料も節約できるでしょう。

また、会計前や急な支払いが必要になったときに「手持ちの現金が足りないかも」と焦ることもなくなります。

会計にかかる時間を短縮できる

キャッシュレス決済を使用することで、会計時の時間や手間を大幅に減らせるのも大きなメリットです。

現金払いでは財布から小銭を取り出したり、お釣りをもらったりするのに時間がかかる傾向があります。

「後ろの人を待たせてしまうのが気になる」という人も多いでしょう。

その点、キャッシュレスなら数秒で決済が終了するためスムーズな会計が可能です。

暗証番号やパスワード入力、サインなどの手間をかけずに利用できる決済もあるため、急いでいるときでも利用しやすいでしょう。

支出管理・家計管理を効率化できる

キャッシュレス決済を利用するとデジタルで決済履歴が自動的に記録されるため、支出や家計の管理が効率化されるというメリットがあります。

現金払いの場合はレシートを保管しその都度確認する手間がかかりますが、キャッシュレス決済なら利用明細を確認するだけで何にいくら使ったのかを簡単に把握できますよ。

支出の傾向を分析しやすいため、無駄遣いの防止にも役立つでしょう。

また、キャッシュレス決済は家計簿をしっかりつけたい人にもメリットがあります。

家計簿アプリと連携すれば、複数のキャッシュレス手段を使っていてもスマホ1台で自動的に支出を集計できるため、手間をかけずに家計管理が可能になります。

銀行口座との連携も可能なので、収入と支出をリアルタイムで把握することもできますよ。

安全に利用できる体制が整っている

キャッシュレス決済に対して「セキュリティが不安」と感じる人もいるかもしれません。

ですが、現在では消費者が安心して利用できるよう、各決済サービスが高度なセキュリティ対策を導入しています。

たとえば、スマホを使った決済では指紋認証や顔認証を活用することで不正利用を防ぐことが可能です。

こうした生体認証はパスワードや暗証番号と違って第三者に推測される心配がないため、非常に強力なセキュリティ手段となっています。

さらに、スマホの紛失時には遠隔操作で端末をロックできるため、万が一の事態にも迅速な対応が期待できますよ。

クレジットカードにおいても、普段の利用とは明らかに異なると思われる支払いを不正取引として自動でブロックするサービスがありますし、万が一被害に遭った場合でも補償制度を利用できます。

自分でできる対策にもしっかり取り組む必要はありますが、適切な対策を行えば安心してキャッシュレス決済を利用できるでしょう。

衛生的に買い物ができる・感染症対策になる

キャッシュレス決済は衛生的に買い物をする手段として非常に有効です。

現金のやり取りが不要になることで、手指を介した細菌やウイルスの付着を防ぐことができ、衛生面でのリスクを大幅に軽減できます。

また、QRコード決済や電子マネーなどのタッチ決済を利用すればカードやスマホをかざすだけで決済が完了するため、現金やレジ周りの設備に触れる必要がなくなります。

これにより、店員との対面時間も少なくなり、感染症のリスクを最小限に抑えることが可能です。

とくに感染症が流行している時期には、キャッシュレス決済を導入している店舗を選ぶことでより安心して買い物ができるでしょう。

キャッシュレス決済のデメリット(消費者視点)

ここでは、キャッシュレス決済を利用する際の消費者のデメリットについて解説します。

- コストや手数料がかかる可能性がある

- セキュリティ・不正利用のリスクがある

- つい浪費してしまう可能性がある

- 対応店舗や決済手段が限られることがある

- 通信障害・システム障害があると利用できなくなる

- そのほかのデメリット

コストや手数料がかかる可能性がある

キャッシュレス決済ではコストや手数料がかかることがある点に注意が必要です。

たとえば、代表的なのはクレジットカードの年会費です。

そのほか、QRコードや電子マネー決済ではクレジットカードを使ってチャージする場合に手数料がかかることもあります。

頻繁に利用する場合には知らず知らずのうちに費用が積み重なっていく可能性があるため注意しましょう。

コストや手数料がかかることに納得している場合は問題ありませんが、少しでも節約したいという場合には各サービスの料金体系をよく理解することが重要です。

年会費無料のサービスを選ぶ、手数料が発生しない範囲内で利用するなどの工夫をしてみましょう。

セキュリティ・不正利用のリスクがある

消費者がキャッシュレス決済を安全に利用できるようさまざまな対策がとられているのは事実ですが、それでも完全にリスクがゼロになるわけではありません。

たとえば、フィッシング詐欺やスキミングにより盗難された情報が悪用される危険性があります。

また、公共のフリーWiFiを利用して決済を行うとハッキングによって情報が盗まれる危険性もあります。

このようなリスクを減らすためには、まずは端末のセキュリティ設定を強化し、安全なネットワーク環境で決済を行うよう心掛けましょう。

カードやアプリの利用状況を定期的に確認し、不正利用が発生していないかを早期に発見することも大切です。

また、個人情報と結びつかない前払い式の電子マネーを使えばデータが流出する心配はないので、利用を検討してみてください。

つい浪費してしまう可能性がある

キャッシュレス決済は便利ですが、現金払いに比べて支出の実感が薄れるため、人によっては無駄遣いしやすくなることがあります。

また、ポイント還元を狙って不要な商品を購入してしまうこともあるでしょう。

浪費を防ぐためには、まずは自分の支出管理を意識的に行うことが大切です。

たとえば、利用限度額を設定したり、定期的に家計簿をつけることで支出を把握しましょう。

また、浪費傾向にある人はポイント還元を過度に意識せず、必要なものだけを購入するよう心掛けることも大切です。

対応店舗や決済手段が限られることがある

キャッシュレス決済の普及は進んでいますが、すべての店舗や施設で利用できるわけではありません。

とくに、小規模店舗や地方の商店ではキャッシュレス決済が導入されていないケースも多いです。

こうした問題を避けるためには、自分がよく利用する店舗がどの決済手段に対応しているかを事前に確認しておくことが重要です。

また、複数の決済方法を用意しておくと、どの店舗でもスムーズに支払いに対応できるようになるでしょう。

通信障害・システム障害があると利用できなくなる

キャッシュレス決済はシステムの安定性や通信環境に依存しているため、トラブルが発生すると利用できなくなるのが大きなデメリットです。

たとえば、通信障害やシステム障害が発生した場合、決済サービスが一時的に利用できなくなることがあります。

こうした障害は、とくに利用者が集中する時間帯や天候不良、予期しないシステムメンテナンスなどで起こる可能性があります。

さらに、スマホの故障やバッテリー切れも決済を行う上での障害になり得ます。

こうしたリスクを完全に防ぐことは非常に難しいため、万が一に備えて現金を準備しておくと良いでしょう。

そのほかのデメリット

そのほかのデメリットとしては、初期設定やアプリの登録が面倒であることが挙げられます。

スマホを利用したキャッシュレス決済の多くはアプリをダウンロードしたりクレジットカードや銀行口座と連携させる必要があるため、最初の設定に時間がかかる場合があります。

スマホの機種変更をした際にも新しい機種に再設定を行わなければならず、手間が増えることに抵抗を感じる人も少なくありません。

とくにデジタル機器に不慣れな人にとっては、これらの作業のハードルが高く感じられるでしょう。

また、各キャッシュレス決済の還元率やポイントの仕組みが複雑で、利用者にとって分かりにくいという点もデメリットです。

たとえば、ポイント還元率が店舗によって異なったり、特定の時間帯や条件にのみ還元されることがあります。

それぞれのサービスの特徴を理解してどの場面で最も効果的に使えるかを考える必要があるため、初めて利用する人にとっては、混乱しやすいでしょう。

デメリットがあっても店側はキャッシュレス決済を導入すべき?

店舗経営者のなかには「デメリットがあってもキャッシュレス決済を導入すべきかどうか」悩む人は多いと思います。

結論を言えば、対策してデメリットを解消できるならキャッシュレス決済を導入するのがおすすめです。

ですが、店舗によってはキャッシュレス決済の導入が逆効果になってしまうケースもあるでしょう。

そこでここでは、キャッシュレス決済のデメリットを克服する方法と、導入が不要な店舗の特徴について解説します。

キャッシュレス決済のデメリットを克服する方法「コスト編」

もし、キャッシュレス決済をためらう理由がコストにある場合は、決済代行会社を賢く選ぶことで問題を解消できる可能性があります。

とくに、下記のポイントに注目してみてください。

- 初期費用が発生しない

- 決済端末の購入費用がかからない

- 決済手数料が低い

- 月額料金が安い

- 振込手数料が発生しない

- 中小企業向けのお得なプランを利用できる

- キャンペーンや割引を利用できる

上記のすべての条件を満たすサービスがあるわけではないので、複数の決済代行会社に相見積もりを取り、自店舗にとって条件が良い会社を選ぶようにしましょう。

なお、キャッシュレス決済の導入コストを抑えるために下記のような補助金制度を利用するのもひとつの方法です。

- 小規模事業者持続化補助金

- IT導入補助金

- ものづくり補助金

- 業務改善助成金

- 働き方改革推進支援助成金

下記の記事では低コストで導入・運用できるおすすめの決済代行会社や補助金制度について詳しく紹介しているので、ぜひ参考にしてください。

キャッシュレス決済のデメリットを克服する方法「資金繰り編」

キャッシュレス決済を導入すると手元に現金が入るまでにタイムラグが生じます。

資金繰りの悪化が不安という場合は、下記のような対策がおすすめです。

- 入金サイクルが短い決済代行会社を選ぶ

- 最短翌日入金に対応している決済代行会社を選ぶ

- 現金決済も併用する

決済代行会社によって入金サイクルが異なるので、短期間で入金される会社を選ぶことが重要です。

とくにおすすめなのは下記の2社です。

銀行の指定はありますが、月6回または最短で翌営業日で入金してくれますよ。

自店舗の支出スケジュールを確認し、ニーズに合うサービスを選びましょう。

また、店舗の支払いすべてをキャッシュレス決済にするのではなく、現金決済と併用するのもひとつの方法です。

急な支出にも対応しやすくなりますし、現金で支払いたい顧客のニーズにも対応できるので一石二鳥です。

その場合はキャッシュレス決済と同時にPOSレジシステムも導入すると売上管理が簡単になるので、ぜひ検討してみてください。

キャッシュレス決済の導入が不要な店舗の特徴は?

キャッシュレス決済の導入が不要な店舗の特徴としては、主に下記が挙げられます。

- 現金取引が主流な店舗

- 顧客層のメインが高齢者の店舗

- 既存客の大多数が現金決済を好む店舗

経済産業省によれば、「売上に占めるキャッシュレス決済の割合が3〜4割を超えると6割以上の事業者がメリットを感じる」という調査結果が出ています(※1)。

つまり、逆を言えば、現金決済がメインの店舗ではキャッシュレス決済を導入しても利用頻度が低く、導入コストに見合った効果が得られない可能性が高いということです。

また、下記のような店舗でも慎重な判断が必要です。

- 非常に小規模な店舗

- 低価格の商品の取り扱いが多い店舗

少額決済が多いとキャッシュレス決済の手数料が利益を圧迫する可能性があるので注意してください。

そのほか、地方などキャッシュレス決済の利用者自体が少なく、インバウンド需要もないエリアの場合、1店舗だけで導入するのはリスクが大きいかもしれません。

過去には商店街や自治体が一体となってキャッシュレス決済の導入を推進したことで成功した事例もあるので(※2)、導入するタイミングを考慮することも重要です。

試験的に導入するなどの方法を検討してみるとよいでしょう。

- 1参考:店舗向けリーフレット|経済産業省

- 2参考:キャッシュレス導入成功事例集|経済産業省

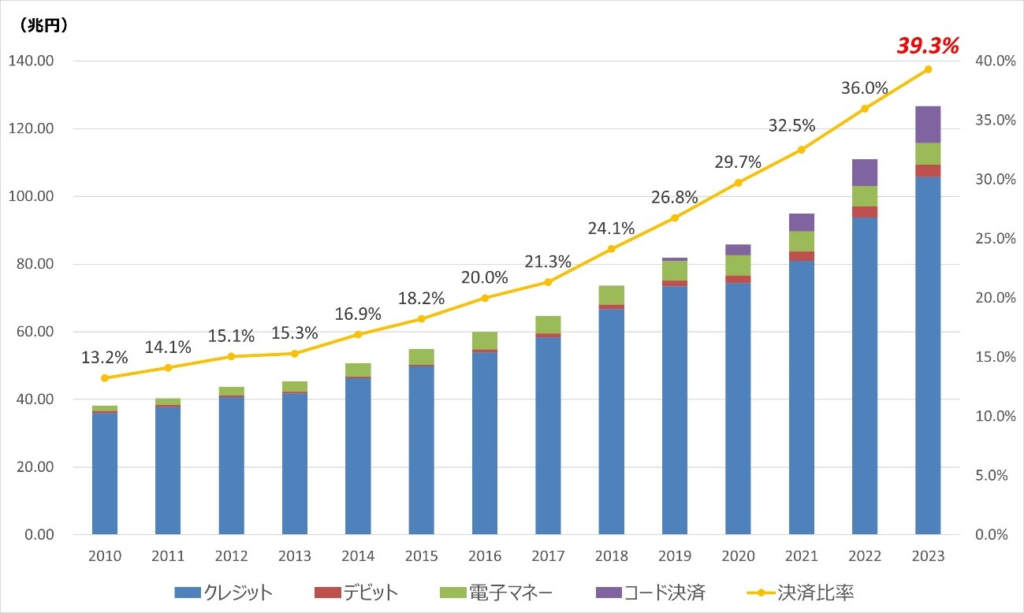

キャッシュレス決済は今後も普及する?普及率と今後の見通しを解説

キャッシュレス決済の導入を検討する際、「今後も本当にキャッシュレス決済を利用する人が増えるのか」が気になる人も多いでしょう。

社会全体の流れを見極めて導入するかどうかを決めたいという人もいると思います。

結論を言えば、海外に比べキャッシュレス決済の普及率が低いと言われていた日本ですが、近年では著しい進展を遂げています。

経済産業省の発表によれば2023年のキャッシュレス決済比率は39.3%に達しており(※1)、2010年の13.2%から大きく上昇しました。

政府が掲げている2025年までに4割程度とする目標も達成間近であることがわかります(※2)。

我が国のキャッシュレス決済額及び比率の推移(2023年)

さらに、政府は将来的には世界最高水準の80%を目指す方針も示しています(※3)。

政府は関係省庁と連携しキャッシュレス決済の推進に取り組んでいることから、今後も日本のキャッシュレス化は一層進展していくと考えられます。

この流れを踏まえると、消費者のニーズに答え、売上機会の損失を防ぐためにも早めにキャッシュレス決済の導入を検討すると良いでしょう。

店舗でのキャッシュレス決済の導入方法

最後に、店舗でキャッシュレス決済を導入する際の具体的な方法について解説します。

さまざまな決済代行会社がありますが、基本的には下記の4ステップで手続きは完了します。

- 決済代行会社を選ぶ

- 申し込みをして審査を受ける

- 決済端末を受け取り設定をする

- サービスの開始を開始する

ひとつずつ解説するので、ぜひ参考にしてください。

キャッシュレス決済を導入するには、まず決済代行会社を選ぶ必要があります。

検討するときは、対応可能な決済方法や決済手数料、入金サイクル、初期費用・月額費用、サポート体制などを比較することが重要です。

少し手間はかかりますが、自店舗に最適なサービスを導入するためにも複数の会社で相見積もりをし、条件の良い会社を選びましょう。

もし、どの会社が良いかわからないという場合は下記の記事を参考にしてください。

全体的なおすすめランキングのほか、業種別、目的別に最適な決済代行会社も紹介しています。

利用したい決済代行会社を選んだら、申し込み手続きを行い審査を受けます。

多くはオンラインで手続きできますが、実際に決済端末の使い勝手を試してみたい、スタッフに相談しながら申し込みを進めたいという場合は実店舗での申し込みもおすすめです。

申し込み時に必要になる書類は決済代行会社によって異なるので、事前に確認しておきましょう。

キャッシュレス決済の方法によって審査スピードが異なりますが、全体的に数日から数週間ほどかかることが一般的です。

クレジットカードの主要銘柄(Visa、Mastercar)は審査が数日と早い傾向にあります。

審査に通ったら次のステップに進みましょう。

審査を通過すると、決済代行会社から決済端末が郵送で送られてきます。

端末の設定は決済代行会社のマニュアルに従って行い、WiFiや有線接続などのネットワーク設定を済ませます。

また、決済テストを実施し、クレジットカードや電子マネー、QRコード決済が問題なく処理されるか確認することも重要です。

事前に端末の使い方をスタッフに研修し、決済手続きの流れやトラブル対応方法を共有しておくことで、スムーズに利用を開始できるでしょう。

また、このタイミングで店内にキャッシュレス決済対応の案内を掲示し、顧客への周知を行うことも重要です。

準備が整ったらキャッシュレス決済の運用を開始します。

導入直後は、実際の決済がスムーズに処理されるかを確認しながら運用を進めることが重要です。

レジでの操作ミスや決済エラーが発生しないよう、スタッフが慣れるまでは注意深く対応しましょう。

また、導入したらそれで終わりではなく、決済手数料や売上の入金サイクル、利用状況などを定期的に確認し経営への影響を把握することも大切です。

より低い決済手数料率など、今より良い条件で利用できる決済代行会社が見つかれば乗り換えを検討するなど、より良い運用方法を模索していきましょう。

まとめ

キャッシュレス決済の導入は、店舗側にとっても消費者側にとっても多くのメリットをもたらすことがわかりました。

もちろんデメリットもありますが、今後もキャッシュレス決済の普及が進むことを考えると、対策を講じたうえで導入を検討するのがおすすめです。

導入の是非を判断する際は自店舗や顧客層の特徴を考慮し、どの決済方法が適しているか、どのサービスがニーズに合うかを見極めることが重要です。

おすすめの決済代行会社や選び方を詳しく知りたい場合は、下記の記事も参考にしてくださいね。