14億円調達にあたって投資家に語ったストーリー

岩瀬大輔氏(以下、岩瀬):では、皆さんよろしくお願いします。今日は、いま飛ぶ鳥を落とす勢いのベンチャー3社と、どちらかというと戦略投資家あるいはストラテジックバイヤーの立場から小林さんにお話を伺えればと思います。

それでは最初に佐々木さんからお伺いできればと思いますが、できれば最初に1分くらいで、どんな夢を投資家に語って最近の14億円の大型調達を成功させたのかをちょっと……立って、スティーブ・ジョブズ風に夢を語っていただいていいですか。

佐々木大輔氏(以下、佐々木):私が話したストーリーというのは、「日本はまだ会計ソフトがまったくクラウド化していません。そこの市場に僕たちは最初に入っていき、自動化を切り口に会計ソフトのクラウド化を進めた。1年ちょっとで15万近い事業所に使われる存在になって、今までトップシェアだった弥生会計をひっくり返す存在になる」というようなことを説明しました。

僕たち経営陣は、中小企業向けのマーケティングであるとかビジネスを展開するということに、エキスパートというか専門領域としているというところがひとつ。

あとは、海外の事例というところでもIntuit。アメリカの会計ソフトの会社ですけども、彼らは2兆円の時価総額になって評価されていたりとか。

その他、海外のクラウドサービスで数千億円の会社ってすごくいっぱいあるんですよね。「彼らとのベンチマークをするとこのくらいのビジネスは展開できるぞ」というところを説明して、出資を受けたという感じです。

バリュエーションはどう決まる?

岩瀬:ありがとうございます。すいません、立っていただく必要はなかったです(笑)。これまでのファイナンシングについて振り返っていただいて、そのときにどうやって調達額やバリュエーションを決めたとか、どういうやりとりが投資家の方々とあったとか、ちょっとその辺を差しさわりある話を含めてお聞かせください。

佐々木:まあ、バリュエーションを決めるといったところでいうと、やりたいことから逆算して決めるんですよね。事業計画を立てていくと、僕たちの場合には顧客獲得コストを回収するのに毎月利用料をもらうので、その間はキャッシュフローがすごく悪くなると。

成長すればするほどキャッシュフロー(資金繰り)が悪くなるというモデルなので、資金は絶対に必要という前提があって。

「このカーブで成長軌道を描くとどれだけ必要なんだ」というのが数字でドライに出てくるので、そこから逆算して「これくらいのダイリューション(株式持ち分の希薄化)に抑えたいよね」と。

さらに「もしかするともう1回資金調達するかもしれないから、そういうことも考えて、このくらいに抑えたい」といったところを決めて、バリュエーション(時価総額)を決めていくと。そんなことをやりました。

岩瀬:今回の14億円の調達は、バリュエーションはいくらだったんですか。

佐々木:バリュエーションは100億円弱ですね。ポスト(資金調達後の時価総額)で。

岩瀬:100億円は、最後どういうふうに投資家と握られたんですか。

佐々木:それは、まあ……なんでしょう。

岩瀬:さっき控室で名言が出てましたけど。

佐々木:いま言ったとおり「こういうプランの中で自分たちとしてはこういうことを実現したい、そのためにこの資本政策が必要」ということを言って、そこに納得感をもってもらえるなら押し切るということかと思います。

メルカリが調達した資金の使い道

岩瀬:なるほど。ありがとうございました。また追っていろいろ聞かせていただければと思います。小泉さん、どんなプレゼンをメルカリの調達でされたのかという話と、あとは一連の調達について概要をお話しいただけますか。

小泉文明氏(以下、小泉):昨日ちょうど岩瀬さんから「最初に簡単なプレゼンをしてください」という話があったんですけど、僕はピッチしてないんですよね。今回のファイナンスについては。

ピッチ以外では、唯一3枚だけ簡単なスライドがあったんですけど、僕らのビジネスって非常にわかりやすくて。

スマートフォンアプリでCtoC、シェアリングエコノミーですね。それのマーケットを、今はモノとモノでやっていますが、将来的にはモノ以外でもやりたいし、日本以外でもやりたいと。その世界観をどう作っていくか。

小泉:僕らは去年の7月にサービスを作ったんですね。きれいにダウンロード数のチャートが伸びてるんですけど、ポコッと5月のところで上がってるのは完全にテレビCMですね。

僕らは3月に14.5億円ファイナンスしてるんですけど、その資金使途は「テレビCMでドライブかけます」と。

これで、結構成功したんですね。そのあともきれいに数字が上っていってまして、この前ファイナンスの2回目で24億円くらいやったんですけど……右から2つ目の9月末くらいです。

10月にちゃんとCMやったので、また大きくボコッとなってると。僕らとしては、今ユーザーをいかにアクイジションしていくか。マーケットプレイスモデルなので、1社しか勝たないんですね。2社目以降は絶対に勝たない。

なので、その1社の勝者となるために、基本的にはもらった金額を全部使いますと。そういった考え方で、日本でこれを成功させています。

次はアメリカで、アメリカについてはヤフオクとeBayの比較を見ると、少なくとも日本より4倍から5倍くらい市場規模がある。そこに対してまた大きなお金を使いたいので、今回24億円調達したという感じになっています。

小泉:今はこんな感じで伸びてますよというところです。

投資家との関係性のつくり方

小泉:先ほど話したのは、いま右下にヤフオクさんがいらっしゃって……「オールジャンル」の「PCに強い」というところです。ヤフオクさんはいま流通が月間700億円あるんですね。

私たちはまだ数十億円ではあるんですが、右上の「スマートフォン」で「オールジャンル」だと。ここで戦っていくというか、ここで圧倒的なポジションになると。

ヤフオクさんは月間700億円くらいあるんですけど、ヤフーの利益に対して大体4分の1から3分の1くらい貢献してるんです。

ヤフーの時価総額ってご存知のとおり2〜3兆円あるので、そこから見てもかなり大きいマーケットがそこにあるよね、と本当にこの3枚くらいの説明で(笑)。「CtoC」×「スマホ」、どっちも伸びるじゃないですかといった話をしました。

岩瀬:ピッチなんかしなくてもお金は集まると。

小泉:ピッチをすると弱みがどんどん先に出て行っちゃうので、なるべく情報は出さない。出さないで戦うと。あと、メールも僕はしないですね。さっきちょっと話したんですけど、投資家の方って結構フェイスブックのチャットで全部やってます。

なるべく情報を渡さないと「これください」って来るじゃないですか。で、速攻で返す。なるべく出さないんですけどクイックに対応だけしていくと、必要以上に出さずに向こうの満足度は高いみたいな。その関係性を築くのは大事かなと思ってますね。芸風ですね、これは完全に(笑)。

岩瀬:なるほど。2回で50億以上……50億円弱?

小泉:40億円ちょっとですね。

岩瀬:バリュエーションってどんなイメージなんでしょう。

小泉:バリュエーションは……さすがにちょっと言いづらいところではあるんですけど、基本的に資本政策のお手本通りで、やっぱり1回あたり10〜15%くらいのダイリューションで抑えていきたいというところで、いつもやってはいますね。

イグジットの仕方はIPO以外にもある

岩瀬:小林さんも、けんすうさんの前に何かコメントありますか? ここまでのところで。

小林賢治氏(以下、小林):僕はこの中で一番「お前ファイナンス関係ねえだろ」的な枠に見えるんですけど一応説明しておくと、僕は体の半分を事業戦略室に置いていて(注:2014年12月時点)、「あるところまで大きくなってきたいまの規模をさらに中長期にケタを上げていこうとするにはどういう取り組みをすべきか」というところで、投資も含めて考えるという役割も仰せつかっています。

今回のiemoとMERYは僕の薦めではなくて守安(功氏)が「よしやろう」といった感じでやりました。これまでは、新しい領域に出て行くときにゼロからやっていくものが多かったんですが、その時はM&Aというオプションを選びました。

大きな文脈でいうと、ベンチャーを、事業会社が買うっていうオプションがもっと広がるといいなと思ってて。

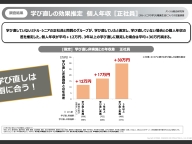

小林:皆さんよくご存知だと思いますけど、シリコンバレーってイグジットはほとんど「買収される」なんですよね。グラフのオレンジのほうが買収です。むしろIPOをしているほうが少なくて、皆さんご存知YouTubeなどもそうです。

このパターンがオプションとして単純に増えてほしいというのがあって。これによって「調達もイグジットもいろいろオプションがありますよ」となると、(業界全体として)よりサービス拡大のやり方が上がるんじゃないかなということです。

僕は(DeNAでは)その時代は経験してないですけど、昔は(資金を)集めるのも苦労されたと思うし、IPOするとなった場合もそれに向けていろんなことを準備しなきゃいけなかったんだけど、IPO以外にももっと事業に集中できるというパターンが増えてくればいいなと思って、僕は(コーポレートベンチャーキャピタルを管掌している原田と連携しながら)投資の検討をやってるという感じですね。

ベンチャーのバリューの見極め方

岩瀬:iemoさんとMERYさんで合わせて50億円(で買収)と出てるんですけど、あそこの評価とか考え方は、買い手側からは、ざっくりいうとどういうふうに考えられてるんですか。

小林:なかなか答えの難しいところがあるんですけど……そうですね。どストライクに答えてないんですけど、多分、僕も小泉さんも前の会社で悩んだと思うんですけど、最初の頃って左側(1番)もしくは真ん中(2番)なんですよね。

成長性だったりユーザー数みたいな。WhatsAppが典型で、1番みたいなパターンを示しましたよねと。これが徐々に(移行して)、2番だと成長性で、アマゾンはこれで押してきて「さすがにそろそろあかんやろ」って一部から言われ始めてると思うんですけども。

上場して時が経つと、右側(3番)の「収益性を見ます」というほうになっていって。でも、ウチは単純に「四半期ごとに利益が減った・増えた」って話だけじゃなくて「こういう成長余地を持ってるんだ」っていうのを、このインダストリーに属する限りは示さないといけないと思っています。

(図で示すところの)真ん中だったり左側だったりという領域では、例えばユーザーベースで見るとiemoもMERYもすごくトラクションが出てるサービスなので、その観点では僕は全然おかしくないと思う。

プラス、ウチの事業化のノウハウなり、あるいはもっと単純にリソースを投入すれば、横側の成長が相当加速できそうだというシナリオは結構あったんです。そこの戦略はかなり明確にした上で買収を実施したわけですが、そこまで含めてあのバリューは妥当だろうという感じですね。

岩瀬:単体でのバリュエーションだけじゃなくて、御社が加わることによってどれだけバリューアップできるかというのも当然含んだ上での価格ってことですね。

小林:おっしゃるとおりです。

nanapiがKDDI傘下に入った理由

岩瀬:なるほど。ありがとうございます。もう少しあとで伺えればと思います。じゃあけんすうさん。

古川健介氏(以下、古川):はい。

岩瀬:ここの2人は調達でしたが、nanapiの場合はKDDI傘下に入るということで、新しいケース。今までも何社かあったと思うんですけど、そのへんに至るまでのプロセスとか、どんなストーリーをKDDIさんに語ったとか、大企業の傘下に入るということをどういうふうに考えられるかとか、インタビューでもいろいろなところでお答えしてると思うんですが改めて皆さんにお話しいただければと思います。

古川:ありがとうございます。nanapiという会社をやっている古川と申します。nanapiは元々How toサイトをやっておりまして、大きなところでいうとインターネット上の課題解決をいろいろやっていきたいというのがありました。

やっぱり、やるからには、ヤフーのような企業規模まで成長していって、とにかくインターネットで大きなことをやりたいというのがあったんです。一方で、我々はユーザーを集めたりするのは好きなんですが、事業化というところになると、とたんによくわからなくなっちゃうというところがあって。

「ユーザーは伸びたけど収益どうしよう」みたいなところで、結構踊り場が来ちゃってたんですね。KDDIさんには1年前から投資を受けていたので、いろいろ話をしていく中で、例えばこういう取り組みでヤフーを超えるような……ヤフーさんはすごく素晴らしい会社なので、ヤフーのような、大きな規模のネット企業を作りたいというお話をしている中で、「我々もそれに参加させてもらえないだろうか」ということを提案した形ですね。

大企業と一緒に仕事をすることの面白さ

岩瀬:そういう意味では、ベンチャーで自由にやってるのと、ヤフーさんやKDDIさんってまた違うじゃないですか。ああいう、ある意味古くてきちんとした大企業の中に入っちゃうことへの「ためらい」みたいなのはまったくなかったんですか。

古川:まったくなくて。入ってみても違和感が全然ないんですね。私は元々リクルートという会社にいて、役員も楽天とリクルート出身なので、むしろ非常にやりやすいというのはあります。やっぱり、大きな企業と一緒に仕事をすると、視点が高くなるんですね。高い視点で仕事ができるのは、すごくやりがいがあるし面白いなというのは感じますね。

岩瀬:今、エクイティは渡したけど完全に独立して経営されてるんですか? それとも、KDDIの方が来て結構いろんな意見言われたりするんですか?

古川:かなり独立という形になっているんですが、逆にnanapiのメンバーには「nanapi目線で仕事をするな」と。なるべくSyn.とかKDDI視点で仕事をしないとダメだというのは常に言っております。みんなが何かをしようとしたら、「nanapiをやるのか、nanapiじゃないここを改善するのか」というところから社内で議論するように、内部から言っているという感じですね。

岩瀬:距離感って難しいかなと思うんですね。買われるほうからすると「できるだけ独立させてくれ」って言うだろうし、買うときは当然「自由にやってくれ」って言うと思うんですけど、なかなか思うようにいかない局面とか緊張感が生まれる局面ってあるかもしれないと思います。